华泰证券点评金融委会议:短期稳预期的“及时雨”

3月16日,国务院金融稳定发展委员会召开专题会议,研究当前和资本市场问题。新闻稿不长、但信息量不小。我们借此机会回顾梳理近期市场预期变化的脉络和我们的分析框架,并简评会议决策对宏观走势和市场预期的影响、以及未来的政策执行“观察点”。

市场近期的表现,反映了多重负面因素叠加的冲击——主要划分为三个层面。

1. 国内外基本面因素,包括地产去杠杆过程中金融和实体两个线条的“震痛”及蔓延的风险(包括1-2月地产、社融等一系列的数据暴露的压力,参见《地产“托底”政策为何仍效果欠佳?》,以及《社融再探底——稳地产才能稳预期 | 2月金融数据点评》),包括西方发达经济体高通胀带来的货币政策紧缩压力(包括对央行降息和货币宽松的可能制约等等,参见《汇率考量不应成为当下降息制约》)。

2. 事件性因素,如内地疫情防控压力再次加大,管控力度超过去年全年(参见《香港疫情高位盘桓,大陆抗疫挑战上升》);俄乌战争带来的滞胀压力、地缘政治不确定性(包括和中美关系、中欧关系相关的矛盾凸显)、以及短期金融制裁对市场直接和间接的“蝴蝶效应”等等(参见《俄乌战争如何影响美联储紧缩节奏?》)。

3. 还有近期一些行业监管层面的动作,比如上周五美国证监会对中国ADR监管收紧的推进,有关互联网平台、民营医疗等行业监管收紧的可能措施等等。

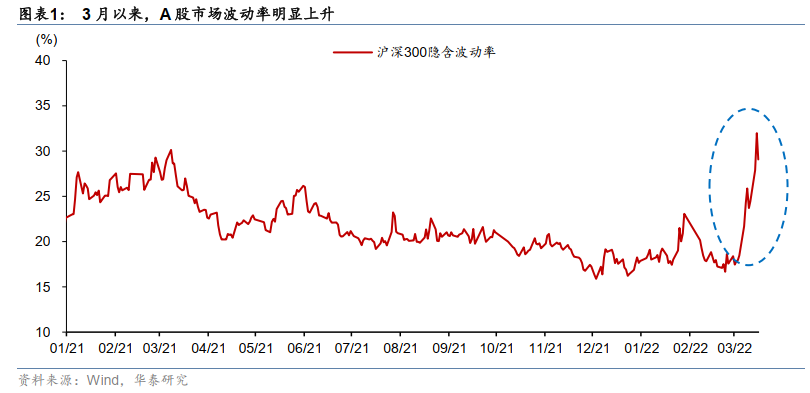

概率上,如此密集的、基本面因素和偶然因素一起压迫市场的情形,发生的概率非常低——所以从短期来看,市场调整的“斜率”(即二阶导数)可能已经达到了高点(图表1)。——其实,冷静分析,这些事件一起发生,有一部是有内在因果联系的(上述基本面因素),但也有不少“偶然”的因素(疫情管控、俄乌冲突)以及政策从形成到发布的时滞(如ADR相关进展、行业监管政策)、和巧合的因素,凸显的是政策协调的问题。

这样看,刘鹤副总理主持的国务院金稳委会议可以说是一个“及时雨”,在金稳委的权责范围内,尽量直指目前的很多痛点,这肯定是在一定程度上化解了市场短期的一些焦虑——后续看执行,具体看。

1. 基本面层面,提出坚持发展,以经济建设为中心,尤其是对地产行业转型面临的压力有了更加现实的认识——“关于房地产企业,要及时研究和提出有力有效的防范化解风险应对方案,提出向新发展模式转型的配套措施”。

2. 在事件性因素层面,对疫情管控可能会更加科学。而且逆周期的承诺,有助于化解一部分市场对于全球流动性收紧波及中国的担忧。结合昨天晚上卫健委发布的新冠肺炎第九版诊疗方案,一定程度上降低了疫情对经济和生活带来负面冲击的不确定性。看到了一个向务实管控框架转变的趋势。

3. 最后,在行业监管动作层面,应该说是表述最为丰富的,一定程度上化解了大家对政策合理性和协调性的疑虑。多个层面的问题得到了直接的回应,而且全面涵盖国内外多个市场和行业的上市企业。同时,对加强政策协调性、以及加强问责的表述,可谓给市场吃了一颗“定心丸”。其中,几乎句句直击要点——行业政策“坚持市场化、法治化原则” ,“促进平台经济平稳健康发展,提高国际竞争力。”“关于香港金融市场稳定问题,内地与香港两地监管机构要加强沟通协作”,“关于中概股,目前中美双方监管机构保持了良好沟通,已取得积极进展”,“坚持稳中求进,通过规范、透明、可预期的监管”。“有关部门要切实承担起自身职责,积极出台对市场有利的政策,慎重出台收缩性政策。对市场关注的热点问题要及时回应。凡是对资本市场产生重大影响的政策,应事先与金融管理部门协调,保持政策预期的稳定和一致性。国务院金融委将根据党中央、国务院的要求,加大协调和沟通力度,必要时进行问责。”——这些表述都比较直接、有力。

往前看,我们更注重政策的执行、落地。同时,海外地缘政治风险和金融制裁带来的不确定性可能延续一段时间,突出了政策执行连贯、灵活、并加强协调性的重要性。具体观察点层面,我们强调以下几点——

1. 我们首先观察货币和财政政策实质性的突破——如下周一的LPR报价,再贷款及基础货币投放体量的变化(参见《降息未必足够,但或许仍优于不降》)。

2. 财政承诺大规模减税降费及基建投资加码是否真正落实。

3. 同时,我们也高度关注地产相关风险处置中政府职能是否强化、以有效防止风险蔓延。行业监管政策是否暂停“减法为主”的政策。疫情防控是否更为科学及精细化等等。

4. 外围不可控风险方面,关注中美关于俄乌冲突的表述,并追踪国际大宗商品(尤其油价)及美元融资成本的波动,以监测对国内资产价格可能的连带风险(参见《俄乌冲突升级会如何影响中国通胀?》)。

风险提示:政策执行力度不及预期,地缘政治冲突复杂性上升。

(文章来源:华泰证券研究所)

本文采摘于网络,不代表本站立场,转载联系作者并注明出处