天风证券宋雪涛:海外衰退对中国制造业会有什么影响

去年美国零售商因为疫后供应渠道受阻出现了过度补库,今年已经开始出现反向。

这个问题在中国也可能出现,与美国在渠道环节压库存不同的是,中国的库存压力更多体现在生产环节。处于全球供应链之中的中国生产商,如果被之前层层放大的外部需求信号所误导,加速扩大产能,有可能出现库存过高、产能过剩的结果。

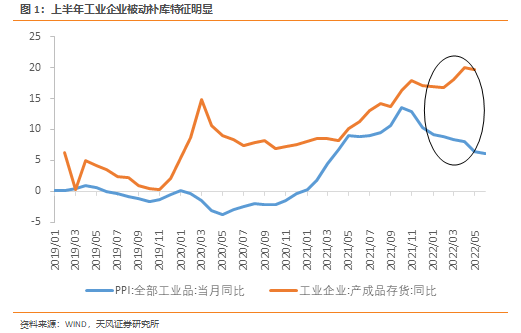

从总量看,今年上半年中国工业企业的产成品库存同比和PPI同比之间的差距持续拉大,被动补库的特征明显。下半年随着中国经济持续复苏,内需相关行业的库存水平预计将陆续去化。但外需相关行业预计会有一些库存压力,主要集中在几类行业上。

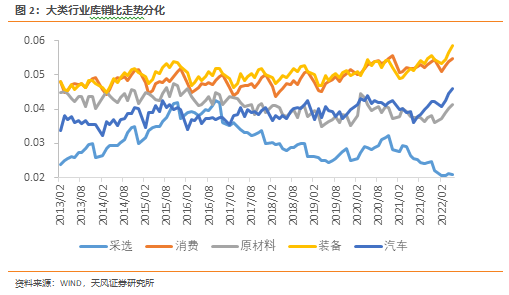

分类来看,消费和装备制造的库销比超过了疫情前并且继续走高,这部分对应了海外消费透支后的需求下滑和国内消费在疫情期间的短期损失。

汽车和原材料制造的库销比尚有向上空间,前期芯片和上游原材料短缺导致的中下游制造产成品库存回补较慢,国内消费和投资需求也在持续改善。

采选类的库销比仍在下行,表明大宗商品尤其是能源品的供需矛盾仍然突出。供给不足和效率下降仍然是当前世界的主要矛盾,过去一年在大宗商品上的表现尤为明显,尽管需求走弱会带来价格快速回落,但长期产能弹性的下降让供求矛盾在未来会再次出现。

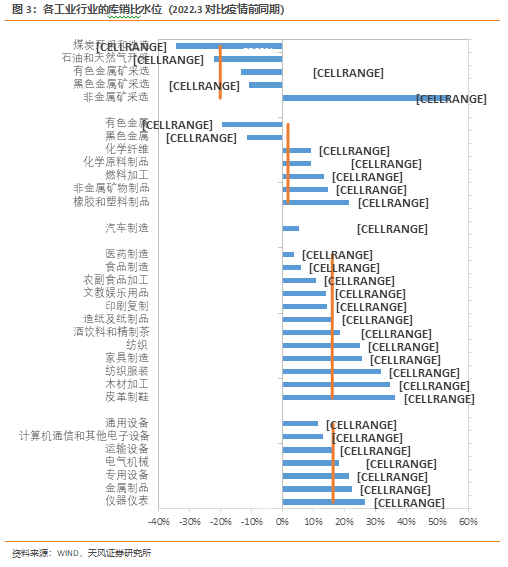

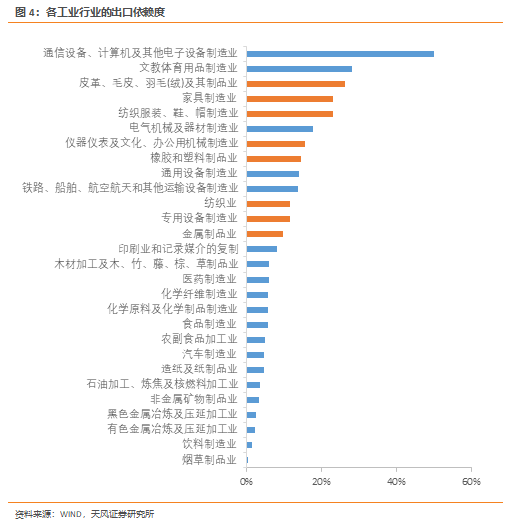

具体到行业层面,纺织(皮革制鞋、纺织服装、纺织)、家居(木材加工、家具制造)、装备(仪器仪表、金属制品、专用设备)、橡胶塑料等面临比较大的库存压力。这些行业的出口依赖度也较高,高库存可能和海外长鞭效应的反向有关。

部分消费品的出口依赖度较高,在这次外需衰退中的库存压力可能较大。这一轮美国企业部门的补库周期基本告终,库存拐点已经来临,零售商开始降价去库,非必需耐消品(家具、家电、电子产品、电脑及电脑外围设备)和快消品(纺织、服装)的新订单可能出现明显下滑。

其中消费电子是这一次“海外长鞭效应反向、中国库存压力上升”的典型代表。疫情既透支了需求,又打乱了交付秩序,引发厂商过度囤货和重复下单,从而在双重意义上加剧了产业链的波动。据报道,三星供应链近期陆续收到通知,原定暂停采购至7月底的时程延后到至少8月底,部分零部件年底前都不会再采购,这意味着面板显示器、存储芯片、PCB、电源等上游厂商将面临着订单的极大削减。

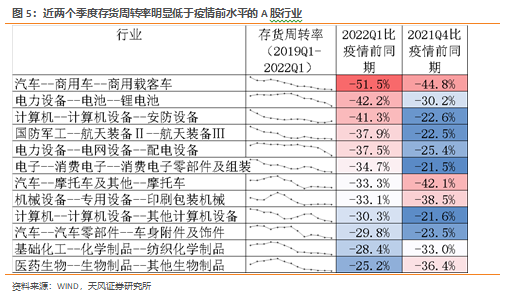

从上市公司的存货周转率来看,近两个季度明显低于疫情前水平的行业,除了(1)受缺芯和疫情影响、周转减速的行业(如汽车整车和零配件)和(2)下游需求好、企业主动补库的行业(如锂电池、配电设备、安防设备、航天装备、生物制品)以外,消费电子、纺织化学制品等行业也出现了存货周转率的下降,对应了外需由强转弱带来的库存过度累积问题。

装备属于资本品,虽然也会受到需求的影响,但能耗成本优势又部分减弱了需求下滑的冲击。一方面,美国企业部门的利润和资本开支增速开始放缓,难免对机械装备(仪器仪表、专用设备)的需求带来负面影响;随着全球航运供应链效率回到正常水平,集装箱(金属制品子行业)的总需求也会回归合理。另一方面,在石油体系分割的背景下,中国能源价格相对欧洲和日韩有一定优势,高耗能的资本品出口具备成本优势和份额提升的空间。(详见《世界进入两个石油体系》)

总结来看,下半年海外经济衰退和需求由强转弱的背景下,出口依赖度高且渠道环节长鞭效应较强的产品将面临较高的库存压力。其中包括了消费品类的电子产品、纺织、家居及其零配件、原材料(例如显示器、染料、木材、塑料橡胶),以及集装箱和部分机械设备。

供求矛盾和供应链效率下降可能是动荡世界里的持续问题,即使短期需求下降导致库存过高,也不会对制造业造成持续的困难。在成本上升和效率下降的时代矛盾下,制造业的成本优势和供应链的效率优势依然是核心竞争力。

风险提示:疫情再次出现反弹;美国通胀超预期;中美关系变化超预期。

(文章来源:天风证券)

本文来源于网友自行发布,不代表本站立场,转载联系作者并注明出处