短期债务承压下 健之佳遭问:现金收购唐人医药80%股权合理吗?

一家在新三板登陆一年终止挂牌,后续IPO未果的企业,被云南健之佳健康连锁店股份有限公司(下称健之佳,605266.SH)当成了香饽饽。

日前,健之佳披露公告称,公司拟通过支付现金方式收购河北唐人医药有限责任公司(下称唐人医药)80%股权,交易作价总额为20.74亿元,收购资金主要来源于自有资金及自筹资金。

值得注意的是,此次交易唐人医药100%股权评估值为20.76亿元,增值率为344.96%,交易市盈率倍数达到24.25,远高于上市公司当前市盈率。

从健之佳自身财务状况来看,如此规模收购将带来较大压力。财务数据显示,健之佳2021年末货币资金余额9.83亿元,资产负债率63.69%且主要为流动负债,本次收购完成后,该公司资产负债率将大幅上升至76.85%且高于同行业可比公司水平。

公告披露后,上交所向健之佳下发问询函,要求上市公司结合公司及标的目前货币资金情况、日常经营所需资金、有息负债规模、利息费用等进一步说明相关财务安排的合理性,本次收购是否会使得公司面临短期偿债风险及流动性风险,并对资产负债率上升风险进行重点提示。

上市公司新增商誉18亿元

健之佳2020年12月在上交所主板上市,主营业务从事药品、保健食品、个人护理品、家庭健康用品、便利食品、日用消耗品等健康产品的连锁零售业务。

从年度业绩表现来看,健之佳近年来维持一定增速。2019年至2021年,公司分别实现营业收入35.29亿元、44.66亿元和52.35亿元,分别实现净利润1.68亿元、2.51亿元和3.01亿元。

但进入2022年,健之佳净利润同比下降较为严重。2022年一季度,公司实现营业收入14.5亿元,同比增长24.28%,净利润仅为2936.54万元,同比下降54.64%。

健之佳的大本营在西南地区,而健之佳此次收购的唐人医药主要在华北区域,跟公司此前的优势地域较远。

根据安排,健之佳拟通过支付现金方式,分两阶段购买唐人医药100%股权,实现对唐人医药连锁药房品牌及直营门店、各项经营资产、经营资源及其经营权益的并购。

第一阶段,健之佳拟以自有资金及自筹资金16.6亿元,购买唐人医药3位股东持有的80%股权。交易完成后,唐人医药将成为健之佳控股子公司。第二阶段,业绩承诺期间届满后,健之佳根据标的公司业绩承诺期业绩完成情况,以4.1亿元的价格购买剩余20%股权。

《投资时报》研究员注意到,按照健之佳的目前的体量,此次收购将给上市公司带来较大压力。

截至2021年末,健之佳货币资金余额为9.83亿元。到2022年一季度末,健之佳的货币资金余额仅6.25亿元,与此同时短期借款3.38亿元,一年内到期的非流动负债4.3亿元。

对此,上交所在问询函中,要求健之佳进一步说明相关财务安排的合理性,本次收购是否会使得公司面临短期偿债风险及流动性风险,并对资产负债率上升风险进行重点提示。

此外,本次交易完成后,健之佳的新增商誉17.94亿元,公司商誉总额将达到22.09亿元,并远高于净资产规模。同时,唐人医药于2017年、2018年收购辽宁区域各子公司后,导致其在2018年末账面形成商誉原值2.49亿元、商誉减值准备1.6亿元,除葫芦岛大药房外,其余6家并购标的几乎均为全额计提商誉减值准备。

根据问询函要求,该公司需要就本次交易形成商誉的具体计算过程,并结合标的公司及其各子公司经营情况、未来市场环境变化等,对大额商誉减值风险进行重点提示。

收购标的净利润持续下滑

成立于2003年的唐人医药曾于2016年10月登陆新三板,2017年10月终止挂牌。

此前,唐人医药进行了股改、引进投资者,准备独立IPO登陆主板市场。但后期药品零售行业的毛利率持续下降,叠加随之而来疫情影响,唐人医药未能成功IPO。

收购草案显示,截至2021年12月31日,唐人医药在河北及辽宁拥有659家直营门店。按659家门店计算,平均单间药店的收购价格达314.72万元。

这种背景也引起监管高度关注,在问询函中,上交所要求公司说明唐人医药此前的上市安排和具体进展,以及选择终止上市的时间和原因,是否不符合上市条件及具体情形。

从此次收购对价来看,唐人医药的估值并不低。截至去年底,唐人医药100%股权评估值20.76亿元,增值率高达344.96%。

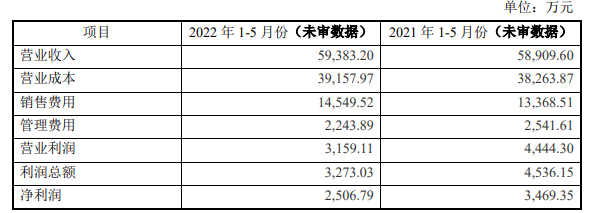

而且从业绩来看,唐人医药则处于下滑态势。2020年,唐人医药净利润为1.026亿元,2021年净利润为8550.55万元,下滑16.68%。2022年1—5月,唐人医药净利润再度同比下滑27.74%。

或是鉴于净利润下滑态势,根据本次交易约定,唐人医药2022年、2023年应实现的承诺净利润数仅为8576.3万元、 8629.78万元,并约定了相应补偿标准。

同时,交易还约定标的公司承诺期门店数较上年末增长均不低于5%,营业收入较上年同期增长分别不低于3%、8%,但并未约定未实现相应增长时的补偿安排。根据评估报告,唐人医药2022年门店数量预测增长率仅为2.73%,与承诺指标存在较大差异。

针对这种情况,在问询函中,上交所要求健之佳结合疫情影响、市场状况等说明唐人医药2020年至今业绩持续下滑的原因,相关影响因素是否已消除,并结合当前经营情况、门店扩张计划等进一步说明标的公司业绩承诺的可实现性。

唐人医药2022年1—5月未经审计财务数据

数据来源:健之佳重大资产购买报告书草案

(文章来源:投资时报)

本文来源于网友自行发布,不代表本站立场,转载联系作者并注明出处