【东海专题】甲醇基差套利机会分析

东海期货研究

要点:

甲醇基差市场基本情况。甲醇市场本是以现货为基础,发展出来的期货,纸货,掉期等衍生工具。目前华东地区比较活跃的就是基差贸易。基差贸易是指双方以“期货价格+基差”的方式确定现货的价格的定价方式。

基差套利的基本原理与方式。与套保的相似之处在于都是期现市场的相同头寸反向操作,但是基差贸易商主要为了套利而不是保值。基差的套利模式有正套和反套两种:正套:买近月纸货卖出期货,即买入基差。基差走强盈利,就是现货比期货强。

基差行情回顾。回顾2022年每一次宏观的异动,率先做出反应的期货都在基本面迟钝的反差下,给出了一次次期现背离的基差套利机会。

基差套利机会分析。基于期货宽幅震荡的基差,策略核心是期货和现货的对冲,9月现货强于7月和8月,做宏观波动导致期现背离的回归。

甲醇基差市场基本情况

甲醇市场本是以现货为基础,发展出来的期货,纸货,掉期等衍生工具。由于仓储费较高以及日益突出的滞货风险,传统贸易商的生存空间受到挤压。传统贸易商做的是绝对价格的交易,要承担较大的风险。比如今年宏观引发的商品大跌行情,不巧备了库存。如果只是传统贸易形式,那面临的是库存跌价占用资金,业务周转困难,亏损惨痛。如果是基差贸易商,有期货对冲,损失小一些。传统交易模式已不能满足企业生存和发展的需要,在现行的市场格局下,基差贸易对于追求连续稳定生产、谋求合理加工利润、合理贸易利润为目的现货企业而言是最好的选择。与传统现货购销模式相比,具有锁定成本或利润、满足贸易双方个性化需求、帮助企业有效管理市场风险等优势。

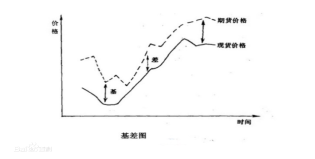

目前华东地区比较活跃的就是基差贸易。基差贸易是指双方以“期货价格+基差”的方式确定现货的价格的定价方式。双方事先约定基差,通过期货市场点价确定最终价格。基差交易的具体做法是:经现货商品买卖双方协商同意,以其中一方选定的某月份该商品的期货价格作为计价基础,然后按高于(或低于)该期货价格多少来确定双方买卖现货商品的价格(而不管现货市场该种商品的实际现货价格是多少,也不管选定的期货价格会发生多大的变化),进而在到期日交割现货的一种交易方式。

基差套利的基本原理与方式

与套保的相似之处在于都是期现市场的相同头寸反向操作,但是基差贸易商主要为了套利而不是保值。套期保值的目的不在于赚多少钱,而是在于,原料或者半成品在价格波动中实现的自我保护。在一定程度上来说套期保值在某种程度上来说也是基差贸易。套保者是一种对于基差的投机,也是一种期现套利行为,通过基差的低买高卖获得无风险收益。套期保值实际上是用波动幅度较小的基差风险规避波动幅度较大的基差风险,规避掉不确定的风险。总的来说,基差套利和套期保值原理都差不多,但是操作的时候一定要注意基差的情况,这样才能使套利或者保值的效果好。

图 1基差

资料来源:wind, 东海期货研究所整理

资料来源:wind, 东海期货研究所整理图 2基差点价流程

资料来源:公开资料,东海期货研究所整理

资料来源:公开资料,东海期货研究所整理期现套利交易的逻辑是:由于交割制度的存在,期现基差随着交割日期的临近,必然回归(现实中,存在例外的情况)只要期现价差大于交割成本,可以通过交割实现兜底,风险度较低。正向套利成本=交易手续费+交割手续费+检验费+入库费+仓储费+资金利息。反向套利成本=交易手续费+交割手续费+出库费+资金利息。这里纸货交割成本的正套是算仓储和资金利息,反套占用资金利息去估算。纸货交割不涉及检验费,也不涉及升贴水。如果是在库交割也不需要入库费。具体要根据现实情况去核算。

一旦基差与持有成本偏离较大,就出现了期现套利的机会。其中,现货价格被低估,某个交割月份的期货合约被高估时,期货价格要高出现货价格,并且超过用于交割的各项成本,如运输成本、质检成本、仓储成本、开具发票所增加的成本等等。就是远月合约和近月合约的价差大于正套持仓成本时,可以卖出期货,同时买入现货,建立套利头寸。当现货和期货价格差距趋于正常时,将期货合约平仓,同时卖出全部现货,可以获得套利利润,这是正向基差套利。当现货价格被高估,某个交割月份的期货合约被低估时,就是远月合约和近月合约的价差小于反套持仓成本时,可以买入期货,同时卖空现货,建立反向套利头寸。当现货和期货价格趋于正常区间时范围,同时平仓,获利了结,这是反向基差套利。

基差的套利模式有正套和反套两种:正套:买近月纸货卖出期货,即买入基差。基差走强盈利,就是现货比期货强。分两种情况:现货比期货涨跌多,或者现货比期货跌的少。反套:卖近月纸货买入期货,即卖出基差,基差走弱盈利,就是现货相对期货更弱。现货比期货跌的多,或者现货比期货涨的少。甲醇的基差套利操作可从现货和期货两个方面去分析期现差异导致的基差的变动。

基差行情回顾

对于基差的套利而言,核心在于基差的研究。基差研究的框架其实就是对基本面的研究。基差是现货-期货,分两个方面去看。以供需研究为核心,研究围绕供需平衡表展开。现货端关注:供需 (供应:产能、产量、库存、进口;需求:投机需求、刚需;出口) 成本 (煤炭、天然气、焦炉气) 利润 (上游生产利润,下游加工利润)。涵盖产业链的各个环节。除自身属性之外,还要注意金融属性。期货端关注:宏观和资金(GDP、利率、PMI、PPI/CPI、汇率、M0/M1/M2等) 持仓 (席位、资金流向、多空变化)。最终将研究结果转为实战。

后疫情时代,宏观预期的调整和政策的频发使得现货和期货出现了比较大的分歧。我们知道对于一个品种来说,基本面一般代表着中长期的行情,其中的短期变化不多,可以说基本面的表现也就是现货是相对比较稳定的。而宏观的预期直接作用于期货之上,反应迅速,预期和现实端的差异使得近两年的基差出现了比较大的行情。相对于疫情之前来说,基差贸易商面临基差波动大,风险增加,机会也跟着增多。

回顾政策和宏观触发的期货行情,2021年“能耗双控”政策性行情,虽然有预期的推升,但是基本面变动也是比较剧烈的,所以出现了期货带动现货的正负反馈的循环上涨和循环下跌行情,基差波动虽有延迟,但趋势基本保持相对的一致。而今年由于基本面整体变动幅度的降低,期货端涨跌带动基差出现了比较明显的相反趋势。类比2020年疫情初期的基差行情,也是在宏观政策利好的预期推升和现货史无前例的压力下形成极端的对比。今年的美元加息、俄乌战争、疫情反复、经济衰退等“灰犀牛”和“黑天鹅”交替上演,期货受产业外的因素影响波动更加剧烈和频繁,这导致期现时长出现背离,从而拥有更多的基差套利空间。

下文中基差以太仓每日基差报盘均价作为计算基准,期货取主力合约收盘价。相对于现货-期货的基差计算方法更准确也更有参考意义。

3.1.2022年初至春节

从年初开始,期货价格在前一年的打压下估值开始逐渐修复,甲醇下游需求超预期改善,动力煤价格强势,基本面给予的改善信号,使得市场在暴跌中重拾信心,但现货端实际的供应在西南天然气结束检修,进口环比大幅增量中(滞后数据),实际改善变得十分有限。叠加春节前市季节性的清淡,现货跟涨乏力,基差由back结构变成cotango。随着俄乌局势恶化,原油价格接连上涨,推升通胀预期,而节后甲醇需求逐渐修复,期现再次出现背离。太仓甲醇05合约基差报盘从-40元/吨左右,逐渐走强至现货升水10元/吨,走强近50元/吨左右,对于本就波动较小的甲醇基差贸易商来说,也是一口肥肉。

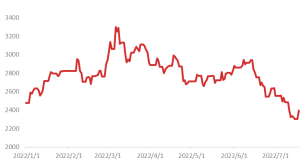

图 3甲醇主力合约收盘价

资料来源:wind, 东海期货研究所整理

资料来源:wind, 东海期货研究所整理图 4甲醇基差与期货价格走势对比

资料来源:卓创,东海期货研究所整理

资料来源:卓创,东海期货研究所整理3.2.疫情笼罩下的3-5月

2月底俄乌局势恶化,战争开始,原油价格应声冲高,带动能化重心持续上移,天然气供应紧张预期使得国际天然气制甲醇价格走高,甲醇国内期货价格在诸多利好与情绪支配下,从3月1日收盘2945元/吨,最高涨至3月9日3370元/吨,最多上涨近500点。3月初的甲醇基本面还沉浸在春检是否是伪命题的思考当中,期货的上行和现货的不温不火,基差再次出现了松动。

4月行情曲折,春检被证伪,疫情超预期,甲醇主力合约震荡下跌。一次次寄托于疫情好转的预期被证伪之后,使得空头更加凶残。缺也促进了基差的收敛。甲醇05合约太仓基差从3月下最低-50元/吨走强至4月25日35元/吨左右。甲醇主力换月,09合约基差5月中上在基本面和预期都不乐观的情况下尚且走势平稳,5月底传出上海6月1日复工复产的消息后,期货在基建、房地产以及促消费等稳增长政策刺激下率先修复,而尚未恢复的物流和疲软的需求再次拖累基差迅速走弱,短短三周,基差走弱近百点,反套行情流畅。

6月中,以美元加息为开端,经济衰退的宏观逻辑再次打压期货价格不断破位,跟不上宏观节奏的基本面迫使基差再次修复。

回顾2022年每一次宏观的异动,率先做出反应的期货都在基本面迟钝的反差下,给出了一次次期现背离的基差套利机会。

基差套利机会分析

6月上美元加息触发商品下跌行情,甲醇2209合约从6月9日最高2964元/吨连续下跌,7月12日最低2276元/吨。最高下跌688元/吨,主力不断破位,跌幅超过23%。市场主要的交易经济衰退逻辑,商品普跌,甲醇未能幸免。

今年灰犀牛和黑天鹅事件频发,从年初的俄乌战争,美元缩表、通货膨胀,以及人民币贬值,到伊核谈判、双碳环保,近期的经济衰退、OPEC秘书长巴尔多金突然去世、安倍晋三遇刺等,同时当前疫情也笼罩整个市场。行情走势受预期和市场情绪影响较多,尤其当前宏观及国际形势错综复杂,导致主力合约距离交割日时间较远时候,外部因素逻辑部分时间大于基本面行情逻辑。海外宏观方面,当前美国通胀高企,美联储加息预期进一步升温;但是美国零售、消费以及劳动力市场仍旧较好,美国经济衰退担忧减缓,市场短期可能出现企稳情况。国内方面,国内经济复苏趋势不变,消费、基建、制造业投资稳步向好;但是房地产除销售好转外,投资、开工、施工、竣工等进一步恶化,房地产全面好转仍需时间。另外,短期受到疫情、以及房地产烂尾楼、强制断贷事件影响,国内宏观氛围短期有所恶化,关注短期宏观风险释放情况。

今年期现套利的空间主要在于宏观和基本面的背离,寻找目前价格关系过分背离的原因,以及未来能够纠正价格关系的内在因素。

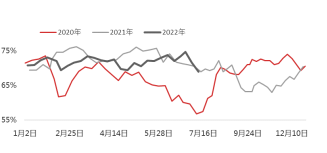

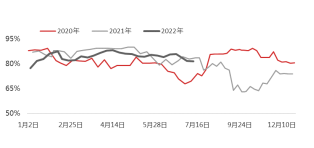

图 5全国甲醇开工率

资料来源:卓创, 东海期货研究所整理

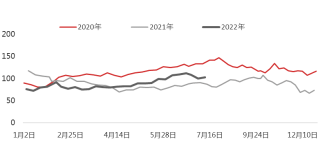

资料来源:卓创, 东海期货研究所整理图 6甲醇港口库存

资料来源:卓创,东海期货研究所整理

资料来源:卓创,东海期货研究所整理简单阐述下基本面情况:从供应来看,国产方面,卓创数据显示:截至7月14日,国内甲醇整体装置开工负荷为68.98%,较上周下跌2.55个百分点,较去年同期上涨0.10个百分点;西北地区的开工负荷为78.75%,较上周下滑4.07个百分点,较去年同期上涨2.02个百分点。7月检修计划较多,国内产量或有降低。进口甲醇量仍维持高位。卓创数据显示:2022年6月甲醇进口量预估在119.12万吨,环比上月略有下降0.8万吨,降幅为6.65%,同比上涨6.83万吨,涨幅为6.08%。中东进口量显著上涨,创2020年10月份以来的新高。7月进口预估维持在120万吨附近。供应端来看,由于国内检修的集中或对整体供应压力有一定程度缓解。

从需求来看,6月传统下游开工有一定的提升,MTO需求相对平稳。7月MTO方面:中煤陕西榆林年产60万吨烯烃及配套200万吨甲醇装置7月4日左右停车检修,预计7月18日附近重启。阳煤恒通现30万吨/年MTO装置降负荷到70%。中安联合70万吨/年MTO预计7月底检修(甲醇装置停车35天,甲醇制烯烃装置停车45天)。天津渤化新建60万吨/年MTO装置已投产,7月有待稳定运行,新奥下游轻烃装置MTG(甲醇制汽油)已投产,开满日耗近1000吨甲醇,是后期行情向上驱动之一,仍需关注装置变动节奏。传统下游还面临淡季,7月整体下游需求意外降负荷或低于之前的预估。8月也难看到供需明显的驱动,下半年的行情或寄予金九银十的季节性旺季。

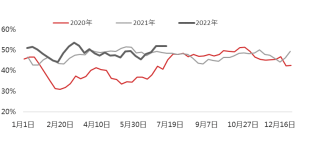

图 7甲醇下游MTO/MTP开工率

资料来源:卓创, 东海期货研究所整理

资料来源:卓创, 东海期货研究所整理图 8甲醇传统下游复合开工率

资料来源:卓创,东海期货研究所整理

资料来源:卓创,东海期货研究所整理估值角度来看,甲醇价格的连续下跌使得成本利润恶化明显,河南有多套装置已经出现亏损性停车,成本亏损带来的支撑比较明显。

宏观角度来看,经济衰退逻辑或在美国零售、消费、劳动力数据较好的情况下告一段落。从基本面的角度来看,检修增多和下游需求走低同时发生,没有形成明显的供需错配,供需偏弱,但成本利空亏损导致的停车在增加,低估值弱驱动是当前基本面主要特征。预计7、8月期货价格以震荡为主。

当前纸货7月下基差在MA09平水左右,还是有一定反套空间。如果宏观继续恶化导致基差走强,甚至出现期货贴水,待企稳后可择机做7月下和8月下的基差走弱策略,即多期货空纸货。若宏观企稳修复导致基差阶段性走弱则考虑做多9月下基差,即多9月下纸货空期货。基于期货宽幅震荡的基差,策略核心是期货和现货的对冲,9月现货强于7月和8月,做宏观波动导致期现背离的回归。

免责声明

本人具有中国期货业协会授予的期货执业资格或相当的专业胜任能力,以勤勉的执业态度,独立、客观地出具本报告。本报告清晰准确的反映了本人的观点。本人不曾因,不因,也将不会因本报告中的具体推荐意见或观点而直接或间接收到任何形式的报酬。

本文来源于网友自行发布,不代表本站立场,转载联系作者并注明出处