谁给了鲍威尔不畏衰退的底气?看看这个收益率曲线指标吧

对于末日论者有关美债走势说明美联储的货币紧缩会把经济拖入衰退的说法,美联储主席杰罗姆·鲍威尔本周给出了一个简单至极的回应:你们看走眼了。

相比关注5s10s收益率曲线倒挂和整体曲线趋平这种不祥之兆,华尔街交易员应该把目光投向债市另一个角落:短期收益率曲线。

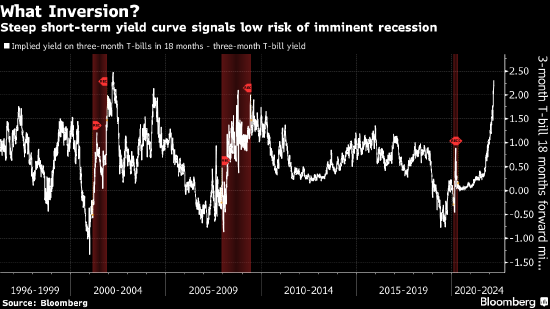

周一,鲍威尔提到3个月期国库券远期隐含收益率与当前3个月期收益率之差在不断收窄,其认为这说明债券市场实际上已经给了经济无恙的信号。

鲍威尔在全美商业经济协会的讲话指向非常明确,即美联储有足够的空间来积极提高利率,在应对通胀的同时不会抑制经济增长。

美国国债周五又一次遭到打击,因花旗大幅提高了加息预期,预测未来四次会议上每次都会升息50基点。5年期和30年期国债收益率差闻讯跌至个位数,创2006年以来的最低水平。

市场上对于政策失误将引发经济衰退的警告越来越多。本周高盛(337.545, 1.31, 0.39%)集团也加入了这一行列,预测到今年年底,2年期和10年期收益率曲线“温和倒挂”。

Northern Trust Asset Management短期固定收益主管和信贷研究负责人Peter Yi表示,“越来越明显的一点是, 美联储愿意冒拖累经济增长的风险来对抗通胀,鲍威尔一直在暗示每次会议加息50个基点也不无可能,这将造成收益率曲线倒挂压力。”

短期远期利差衡量的是18个月后3个月期收益率水平与今天3个月期收益率的差距。受有关美联储可能在周期前期快步加息的预测影响,该利差指标,与更传统的3个月和10年期利差都升至了多年高点。

美联储2018年的一项研究强调,短期收益率曲线消除了期限溢价等复杂因素的影响,能更清晰地帮助解读市场对未来货币政策的预期。实际上,这个指标只有在一大批投资者因为经济增长放缓而预期会降息时才会倒挂。 美联储之前的研究发现,这个指标的预测力优于收益率曲线其他部分。鲍威尔周一对这种观点表示赞同。

历史已经表明,当美联储紧缩货币政策导致收益率曲线倒挂时,它预示着即将到来的经济衰退,因为消费支出和商业活动越来越多地受到政策收紧的影响。

出于类似的原因,Northern Trust的Yi、PineBridge Investments LP的Steven Oh认为美联储可能会在今年晚些时候暂停紧缩政策。

如果美联储真的决定收紧货币政策,那么收益率曲线关键部分的趋平似乎是不可避免的,下一次走平可能是由三个月国库券收益率上升推动。后者有足够的空间追赶对政策敏感的2年期收益率。

作为美联储最鹰派决策者,圣路易斯联邦储备银行行长James Bullard以1994年的紧缩周期为由,继续呼吁今年将政策利率上调至3%以上。

所有这些都表明,债券投资者的风险正在上升,5年期和30年期债券收益率差本周再度收缩至自全球金融危机爆发前以来的最低水平。

(文章来源:新浪财经)

本文来源于网友自行发布,不代表本站立场,转载联系作者并注明出处