基金出逃股价走弱 富临精工已被剔除出MSCI中国指数 绑定宁德时代欲成为“锂电巨头”

近一个月以来,富临精工(300432.SZ)的股价从9.96元/股(前复权)触底反弹至5月31日收盘价14.80元/股,但相较去年10月底的35.91元/股仍有大幅下跌,这也导致公司市值大幅缩水。

正因如此,富临精工被明晟(NYSE:MSCI)剔除出MSCI中国指数,该调整于5月31日收盘后生效。

基金出逃或为富临精工股价走弱主因

面对最近半年多股价的整体走弱,在5月举行的业绩说明会上,富临精工表示,“公司股价走势受二级市场等多种因素影响,公司经营受到疫情影响较小,我们也无法理解二级市场的巨大调整。公司将坚持做好主营业务,提高经营效益。”

针对“富临精工被剔除出MSCI中国指数”一事,某中型券商营业部负责人向《每日经济新闻》记者表示:“明晟刚刚推出MSCI中国指数时,对A股市场还能产生些风浪。此后,明晟对MSCI中国指数的调整基本不会在A股市场产生较大影响,因为外资机构参照MSCI中国指数进行的投资都是长期持有,并不会进行短期交易,所以参照以往的经验,在调整期调入和调出的A股上市公司大多不会因此发生成交量或股价的巨幅震动。”

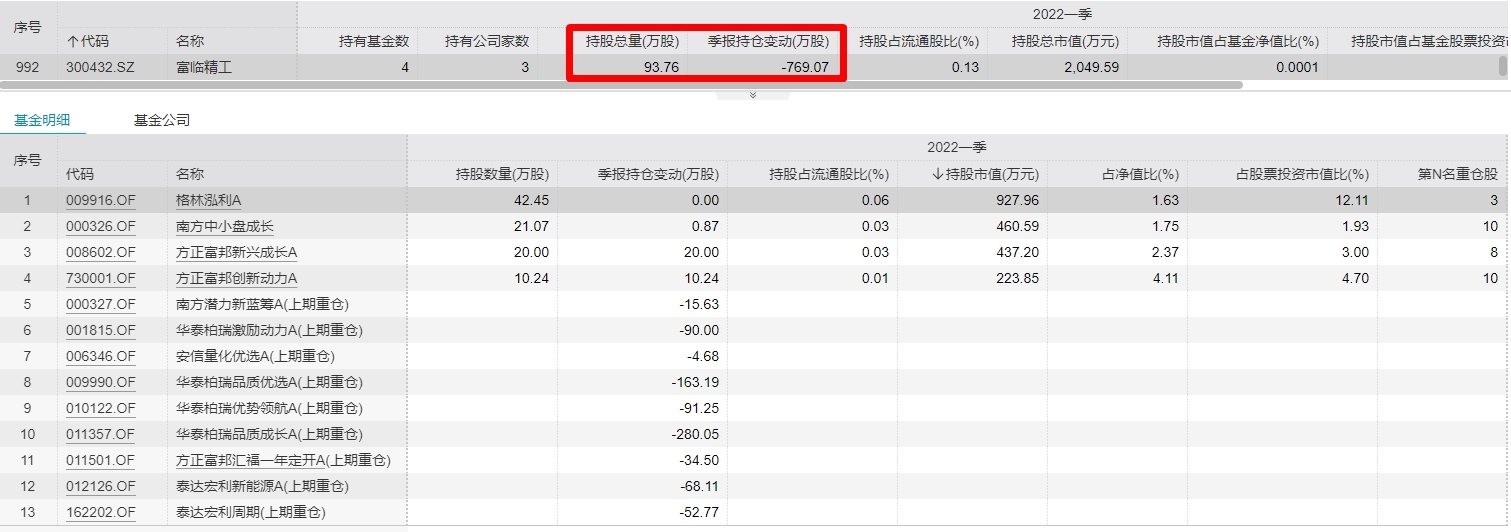

事实上,公募基金极有可能早已完成了对富临精工的资金出逃。数据显示,截至今年一季度末,只有4只公募基金对富临精工进行了重仓持股,持股总量为93.76万股,分别环比去年四季度末减少了7只和769.07万股;而去年四季度末,有11只公募基金对富临精工进行了重仓持股,持股总量为862.83万股,彼时环比下降幅度更大,分别环比去年三季度末下降了21只和5080.29万股。

今年一季度末,公募基金对富临精工的重仓持股情况

今年一季度末,上述4只公募基金对富临精工的持股市值仅占其基金净值的0.0001%,占其股票持仓市值的0.0003%。这意味着,公募基金对富临精工的投资或已所剩无几。

与宁德时代深度绑定

目前,富临精工正致力于成为具有国际竞争力的新能源锂电正极材料及汽车智能电控解决方案的综合供应商,以实现“智控领军、铁锂龙头”的战略目标。尤其是对铁锂龙头这个战略目标,富临精工已深耕多年。通过子公司江西升华,富临精工已完成与宁德时代(300750.SZ)的深度绑定。一方面,动力电池巨头宁德时代是江西升华的战略股东;另一方面,宁德时代更是富临精工锂电业务的重要下游客户。

据了解,江西升华于去年年初在四川射洪投资建设年产5万吨磷酸铁锂正极材料项目,已于去年12月达产,正在批量供应宁德时代等主要客户。

与此同时,富临精工的锂电产能已实现满产满销。若富临精工新建的6万吨磷酸铁锂正极材料项目能够如期实现达产,江西升华短期将具备12.2万吨的磷酸铁锂产能。富临精工方面认为,产能规模进一步扩大,将有效提升公司锂电业务的综合竞争力,进一步巩固并提升市场地位。

但是,未来富临精工所在的磷酸铁锂行业或将面临产能过剩的情况。根据鑫椤锂电统计,2021年底,磷酸铁锂行业合计产能达到89万吨;随着新玩家的进入,2022年磷酸铁锂产能扩张加速,目前产能已高达103.4万吨。

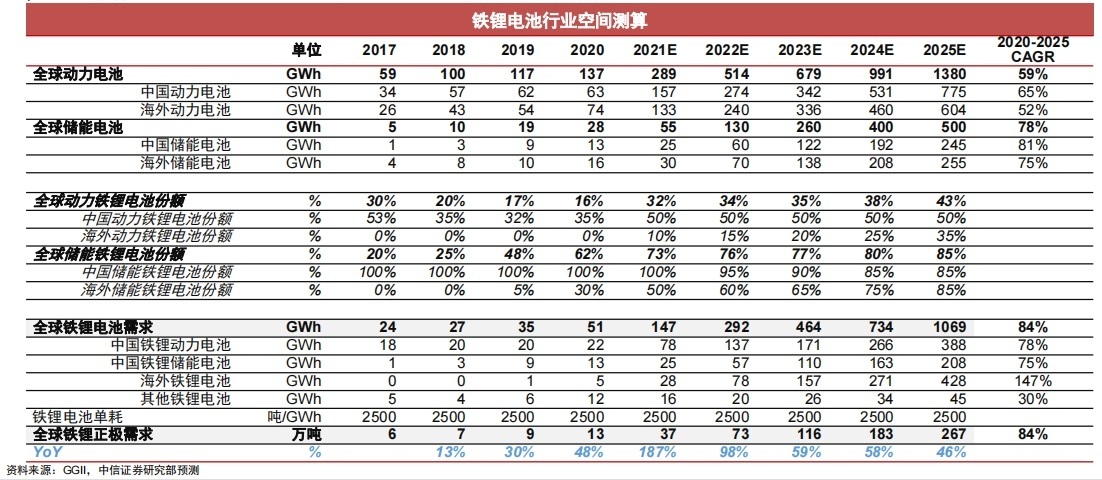

中信证券预计,到2022年底,全国磷酸铁锂可利用产能将达到约300万吨。而中信证券对需求端的预测则显示,预计全球磷酸铁锂正极材料在2021年和2022年的需求分别约为37万吨和73万吨,即便全球需求在2020~2025年以年均84%的复合增长率增长,到2025年全球的需求总量也仅为267万吨,尚未超过我国2022年底的预计产能。

图片来源:中信证券研报截图

锂矿成本高企或成“拦路虎”

当前,高涨的锂矿成本正在吞噬下游锂电和动力电池两大行业的利润,动力电池公司甚至面临“增收不增利”的窘境。

根据相关公告,磷酸铁锂正极材料成本中,原材料占比超过80%,其中锂源占比超70%,磷源占比超10%。而磷酸铁锂正极材料是磷酸铁锂电池的主要成本。作为锂矿代表的锂辉石价格在上周的报价为4350美元/吨,单周上涨12.99%,年初至今更是持续上涨了73.7%。

受此影响,国内两家最大的锂电矿商赣锋锂业(002460.SZ)和天齐锂业(002466.SZ)在今年一季度分别实现了233.91%和481.41%营收增速,以及640.41%和1442.65%的净利润增速。以最近三年的盈利水平来看,赣锋锂业在2020年、2021年和2022年一季度的归母净利润分别为10.25亿元、52.28亿元和35.25亿元。

反观动力电池公司,宁德时代、国轩高科(002074.SZ)、亿纬锂能(300014.SZ)在今年一季度分别实现了153.97%、203.14%、127.69%的营收增速,但净利润却分别下降了23.62%、32.79%、19.43%。

作为制衡手段,宁德时代、国轩高科等电池巨头的子公司开始向上游锂矿布局。反噬上游的结果是,近期多地锂矿拍卖出现疯狂溢价,这将导致锂电产业下游公司未来的拿矿成本水涨船高。需要说明的是,目前大多数竞标公司拍到的是探矿权,探矿转采矿后才能够产出锂矿产品。

虽然富临精工在今年一季度靠新能源业务收入大幅增长以及江西升华盈利能力明显提升,实现了净利润同比增长108.72%。但是,富临精工也在多元化拓展上游锂矿供应渠道,丰富和保障锂矿供应的稳定。一方面,富临精工的参股公司青海恒信融锂业,目前正在推进探矿权转采矿权的工作;另一方面,富临精工的客户也会协助其保障锂矿的供应。

另外,锂电的技术升级也可在一定程度上降低富临精工们对上游锂矿的依赖。具体来说,磷酸铁锂性能升级方向主要是磷酸锰铁锂(LMPF),磷酸锰铁锂相较磷酸铁锂有15%~20%的能量密度提升,而电池材料成本仅增加5%左右。当前,富临精工的子公司江西升华也在推进磷酸锰铁锂的产品研发和客户认证相关工作,计划在今年年底推出磷酸锰铁锂产品。

机构认为,若上游原材料涨价幅度过高,磷酸铁锂正极材料公司盈利水平将受到较大冲击。在此背景下,致力于成为“锂电巨头”的富临精工不可不未雨绸缪。

(文章来源:每日经济新闻)

本文来源于网友自行发布,不代表本站立场,转载联系作者并注明出处