划重点:过往业绩不代表未来表现 这句话背后的深意是什么?

投资理财时,我们常看到风险提示中有一段醒目的文字:“过往业绩不代表未来表现。”

这句话无时无刻不在提醒投资者:这只产品的过往历史业绩只能用于参考,不能作为未来业绩的真实写照。

其实,产品的过往业绩表现只是一个“点”,而想投资赚钱必须看到更多“面”。理财产品的历史业绩就像一份参考资料,而如何才能透过这份参考资料看到更多内容本质,才是我们更需要关注的。

如何多角度看过往业绩?

虽然过往业绩不代表未来表现,但过往业绩对选择产品的重要参考意义是毋庸置疑的,关键在于如何运用。

这里介绍三个看产品业绩的小方法,供大家参考。

一、参照业绩比较基准看业绩

业绩比较基准主要适用于净值型理财产品,是产品管理人根据产品给过往业绩表现或同类产品历史业绩表现而计算出的投资者可能获得预估收益,可以算作产品管理人提供的投资收益的“小目标”。但业绩比较基准并不代表产品的未来表现和实际收益,不构成对产品收益的承诺和保证。

特别需要注意的是,投资者要时刻谨记“业绩比较基准≠实际收益率”,存在净值波动的风险,更存在收益不及预期的可能性。

二、参照七日年化收益率和万份收益指标看业绩

在选择现金管理类理财产品时,投资者可以查看其七日年化收益率、万份收益指标。“七日年化收益率”指的是将现金管理类理财产品过去7天所获得的总收益进行年化计算之后得到的数据。

“万份收益”是指每一万份现金管理类理财产品,每天产生多少收益。

这两个收益指标结合起来,才能够更好反映现金管理类理财产品的近期收益情况。

三、参照不同产品形态、不同时间维度看业绩

投资者选择封闭式理财产品时,可以考察其封闭期以来、成立以来收益/年化收益。

选择定期开放式理财产品或最短持有期理财产品,可以考察其近半年、1年、2年、成立以来等多个时间维度的年化收益。

记得要关注产品长期运作的业绩,而不是拘泥于某时某刻。

业绩之外,“量体裁衣”也很重要

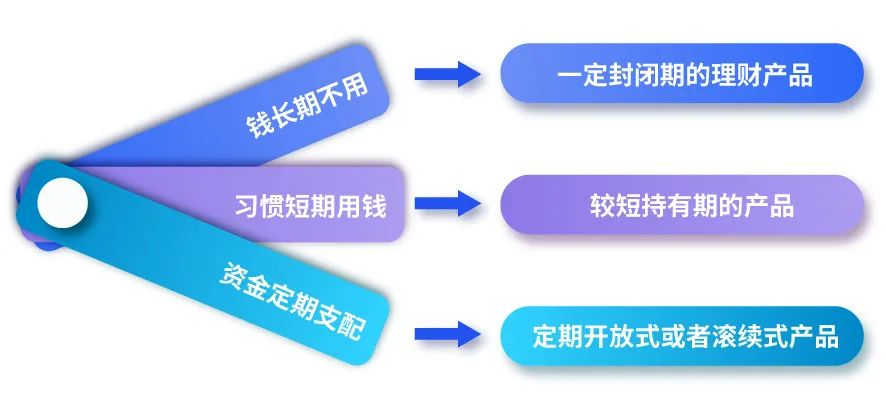

对投资者来说,选择一款业绩优异的产品固然重要,但更重要的是要知道自己对于资金的需求,用合适的资金匹配合适投资时间的产品,这也是资产配置取得成功的重要因素之一。

需要提醒的是,切勿拿短期的钱买长期限产品。比如投资者动用了一两个月内就要使用的资金去购买了一只长期限产品,万一在这段时间内市场出现了较大幅度的下跌,产品净值波动较大,投资者就不得不面临短期浮亏变成短期实亏的状况,间接加大了投资风险。

所以,与其自己在理财产品货架上精挑细选,不如先规划好自己的需求,有多少钱可以用来投资?投资周期又是多久?

如果有一笔长期不用的钱,没有太高的流动性需求,可以选择一定封闭期的理财产品,力争实现长期较为稳健的回报。

如果有短期用钱习惯,可以选择较短持有期的产品,满足较高的流动性需求。

如果有定期支配资金的计划,可以选择定期开放式或者滚续式产品。

当然,更为重要的是,要相信长期持有的力量,相信专业资管机构的投资运作能力,一起期待时间带来财富积累吧!

(文章来源:中银理财)

本文来源于网友自行发布,不代表本站立场,转载联系作者并注明出处