外围大跌A股陷入整理 北上净卖出超百亿 会是市场见顶信号吗?

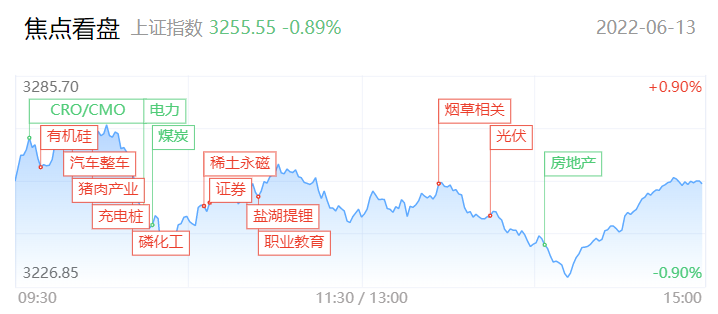

大盘全天低开后探底回升,最终三大指数均小幅下跌,上证指数跌幅居前。下午指数虽然一度跳水,但尾盘再度震荡回升,市场承接力度较好。盘面上,教育股全天强势,创业板股豆神教育涨停。有机硅等业绩预期较好的资源类板块再度走强,中旗新材等涨停。汽车产业链个股表现活跃,常铝股份等涨停。下跌方面,房地产等蓝筹板块陷入调整。总体上个股涨多跌少,两市超2300只个股上涨。沪深两市今日成交额10910亿,较上个交易日放量405亿。板块方面,教育、有机硅、贵金属、比亚迪概念等板块涨幅居前,房地产、机场航运、电力、银行等板块跌幅居前。

板块方面

受光伏上游原材料涨价刺激,近期光伏上游细分板块如石英、三氯氢硅、EVA等细分板块持续受资金追捧,多股大涨。其中石英板块中中旗新材、德力股份、龙高股份涨停,石英股份、菲利华、凯盛新材等大涨;三氯氢硅板块中三孚股份、宏柏新材、和远气体涨停,晨光新材、新安股份等大涨;EVA板块中上海天洋涨停,联泓新科、东方盛虹等大涨。

以三氯氢硅为例,根据国金证券的研报测算,目前可外售光伏级三氯氢硅的企业共 4 家,合计可用于生产光伏级产品的产能为 19 万吨。虽然今年有 17.5 万吨新增光伏级产能将投放,但除掉自用生产部分可外售的供应增量有限,预计 2022-2024年光伏级产品外售量分别为 9.7、15.4、16.7 万吨,行业供需缺口分别为0、-0.3、-0.1 万吨,行业供需持续紧张。而这种供需错配下行业高景气状态有望可延续到明年,因此就目前来看,光伏各细分行业后续仍有进一步向上之惯性。但需注意的是,行业的景气度与二级市场的股价走势并不是完全正相关的,最为典型的例子就是锂矿,碳酸锂的价格在今年1季度持续攀高,但相关企业在A股市场的表现却持续走低。虽然光伏景气度有望延续至未来的几年,并不意味着本轮光伏行情能够始终得以维系,以价值投机的角度去看待更为稳妥,一旦在高档出现明显的价量失控,或者中期向上的趋势遭有效破坏时,仍应先将风险控制置于首位。

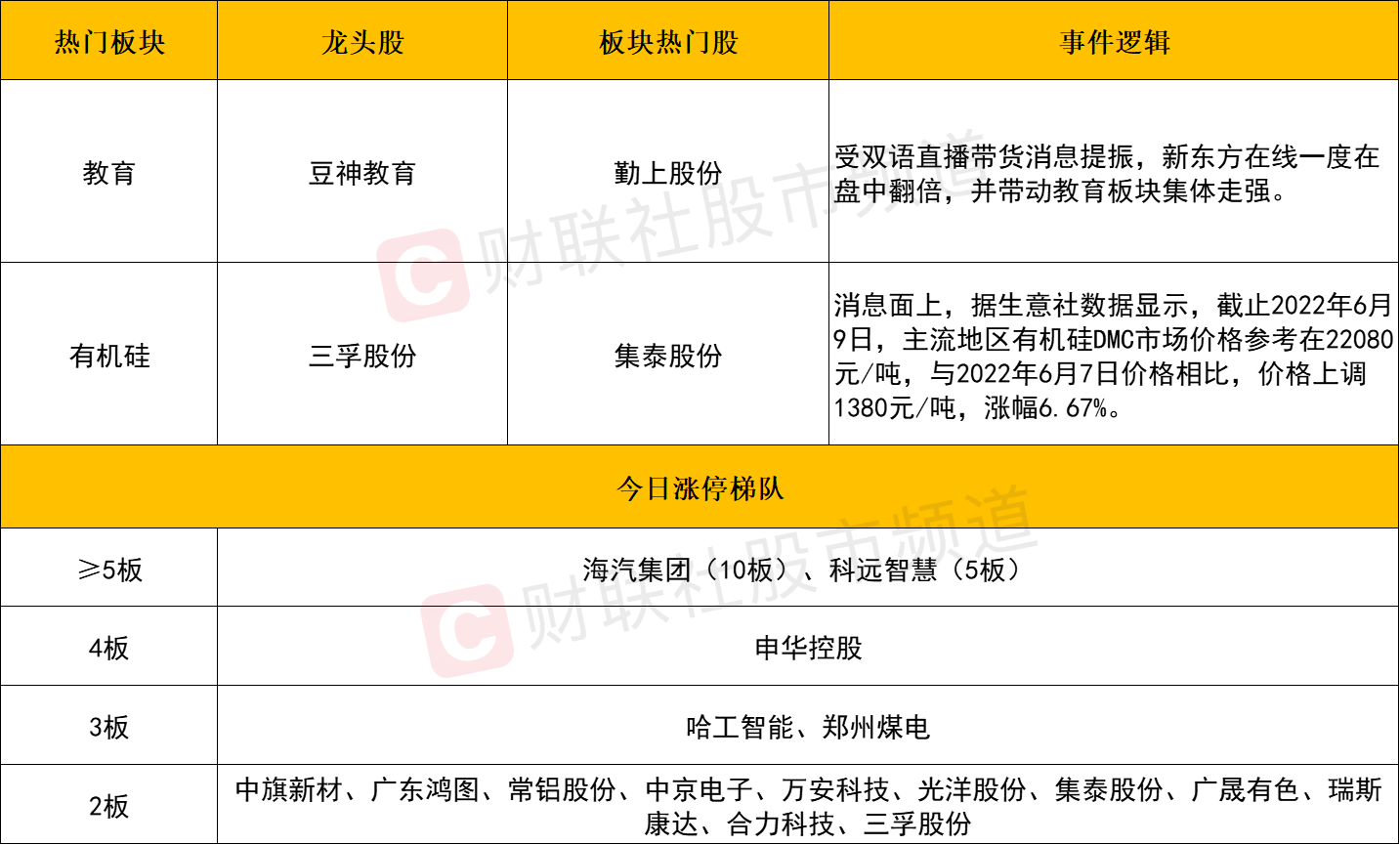

教育板块在盘中表现亮眼。消息面,近期新东方通过双语直播带货的方式成功冲上热搜,港股新东方在线盘中一度翻倍,也成功带动A股的教育板块,其中创业板股豆神教育涨停,勤上股份涨停,中公教育、科德教育跟涨。但就目前来看教育行业想要成为后续新主线的难度依旧较大。首先是双减政策对于教育行业的负面影响至今仍未完全消弭,再者行业的相关容量较小,对于盘面的带动性较低。因此对于今日大涨,仍先以事件驱动型的跌深反弹看待,后续的延续性仍有待持续观察。

稀土板块今日同样涨幅居前,其中广晟有色与华阳新材涨停,华控科技、北方稀土、厦门钨业等跟涨。近期内,由于供需关系紧张,稀土出现一定程度的价格上涨 ,轻稀土价格上涨尤为明显 。太平洋证券发布研报称:供给端受待国家配额指标调控,所以增速较为缓慢;同时开始布局海外市场,距离正式投产还有很长时间,远不及需求。而从需求端来看,新能源汽车的逐步渗透,以及风力发电、工业电机在“双碳”内生需求下的变革 ,带动了我国高性能烧结钕铁硼永磁材料行业快速发展 ,从而进一步拉大供需缺口。总体而言,稀土行业公司在供需紧缺、政策导向等多方因素共同作用的情况下,利好稀土板块的公司。这一板块和上文所说的光伏上游材料从逻辑端一脉相承,同样炒的是涨价概念下业绩确定性,因此后续大概率延续震荡向上的趋势型上涨走势,因此应对上同样坚持与趋势为伍的方针,耐心等待回踩止稳的机会更为稳妥。

另外需要注意的是,今日权重方向出现明显回调,其中地产板块跌幅居前。房地产板块在3月经历一波主升浪上涨后,需要时间足够的时间进行筹码沉淀,而目前市场走的是结构性轮涨,其背后的本质是资金集中抱团于赚钱效应高的的方向(目前是赛道与涨价概念)对于其余方向自然会形成一定“排挤效应”,因此地产方向一路震荡走低在意料之中。当然站在中长期的角度,后续关注二季度房产数据,在各地陆续出台房产新政的背景下,对于地产行业的实际影响也只有通过数据来进行相应的证伪,当各地房产数据明显趋暖时,选择那些基本面优异的龙头型企业进行中长线的布局往往具有较高的安全边际。

个股方面

从市场高度来看,高位连板股的数量仍在减少。2板以上的个股仅剩5档,可以看出随着风格的切换至趋势为主,市场资金对于对于超短线层面的打板游戏的兴趣大减。题材方面,汽车超超临发电概念的分化仍在延续,最为强势的是科远智慧的5连板,成为除海汽集团以外市场最高连板个股,而华西能源能源在放量巨震后,最终未能更进一步止步7板,常宝股份则在开盘涨停的情况下一路走低,最终跌超7%。总体而言,市场对于超超临界发电概念的炒作基本已趋近尾声。

而作为市场主线的汽车方向,则是延续较高的赚钱效应。从具体分支来看,汽车零配件与汽车服务这两大方向的个股弹性较高,其中申华控股未受到国机汽车午后炸板的影响,以一字封停的形式晋升4连板,有成为新一轮汽车产业高标龙头潜质。而特力A在上周四高档跌停后获得资金的承接,今日更是在尾盘前再度涨停,后续有望实现反包,而中通客车同样小幅收涨,这些短线老龙头虽不再领涨,但并未涌现出亏钱效应,反映汽车板块内部的承接动能依旧充沛。在此背景下,后续可以重点关注板块内部的补涨股的机会,就今日的涨停榜来看汽车板块中首板与二板的个股明显增多,根据目前较为良性资金反馈来看,今日这些首板、二板的个股后续或仍具上行空间,不失为短线套利的一个方向。

后市分析

截止收盘,沪指跌0.89%,深成指跌0.3%,创业板指跌0.39%。北向资金全天净卖出135.19亿元,其中沪股通净卖出80.15亿元,深股通净卖出55.04亿元。

整体来看,受到美股上周大跌的影响,今日市场分化加剧,一方面像地产、电力、酿酒、煤炭的权重跌幅居前,而另一方面,以汽车与有机硅板块依旧延续上周五的强势。目前市场呈现结构性轮涨的特性,虽然即使外资卖出超百亿,但像赛道与涨价概念这些核心方向赚钱效应仍在延续,因此在资金集中涌入的核心板块上行趋势遭到破坏以前,对于指数便无需过于担忧。

华西证券认为:“赚钱效应”持续近一个多月,当前A股市场做多情绪犹在,但在乐观的同时我们也应提防市场上涨过快后的正常调整。一是高通胀压力下,海外央行加快货币紧缩的扰动;二是企业盈利仍是当前市场继续上行的掣肘,不少行业的中报将会面临压力。我们认为A股已步入U型行情右侧上沿阶段,在某个窗口期适当的休整,盈利因子发挥阶段性作用,可能会使得行情走的更稳更远。中长期角度来看,A股处于夯实底部区间,中枢逐步上移的趋势并没有发生改变。

情绪方面,上涨2411家,比上一交易日减少1592家。在排除ST股、未开板新股的情况下,涨停68家,比上一交易日减少25家;炸板31家,比上一交易日减少2家;创业板股/科创板股涨停3家,比上一交易日减少3家;跌停0家,与上个交易日相同。

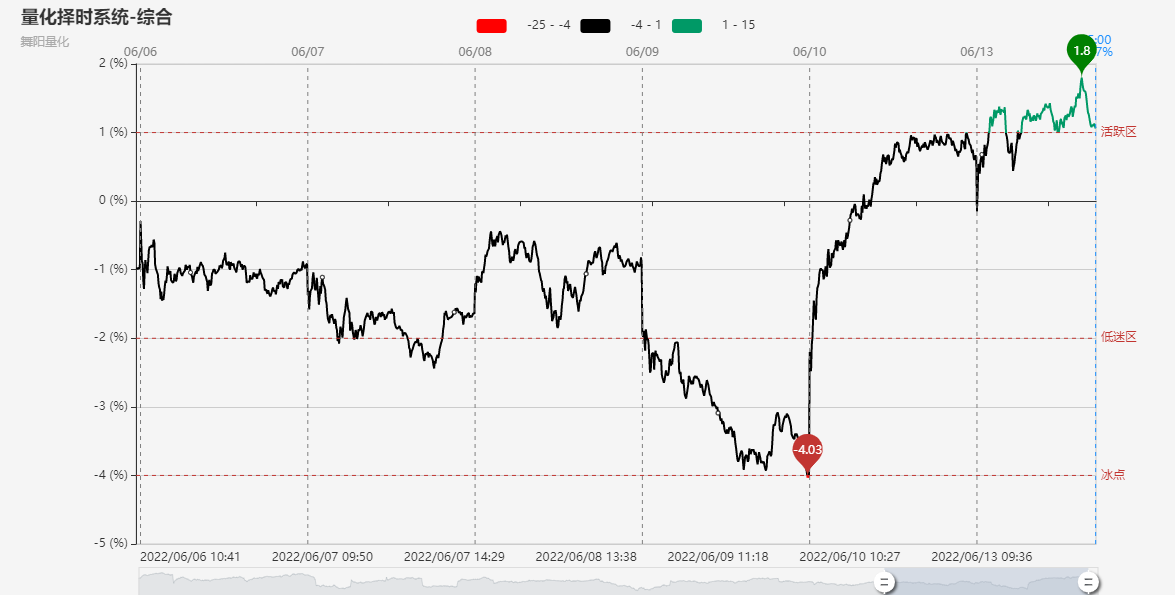

情绪指标方面,今日情绪指标进一步上升,目前已来至活跃区上方,再度与指数形成背离。正如上文所述,虽然指数回调,但主线方向上的赚钱效应仍在延续,带动市场情绪上升。

市场要闻聚焦

1、有券商将比亚迪融资折算率调低至0%

财联社6月13日电,有客户今天早上收到券商短信通知:您信用账户持有的比亚迪(002594)于2022年06月13日折算率由60%调低为0%,请您关注保证金可用余额的变化。多家券商人士表示,之所以将比亚迪融资折算率调低至0%,是因为根据《融资融券交易实施细则》,需要将静态市盈率在300倍以上或者为负数的股票折算率下调为0%。一位头部券商的两融工作人员表示,对券商而言,控制风险,相当于不允许客户用高价股做担保品继续加杠杆。对客户而言,就是持有这个标的做担保品,不能折算为保证金,不能融资买入,影响的是资金使用效率。 (证券时报)比亚迪0.00%

2、美国10年期国债收益率上升5个基点至3.21%,为2018年以来新高

受此影响,美股股指期货跌幅扩大,纳指期货下跌3.3%,道指期货、标普500指数期货分别跌约2%和2.5%。

(文章来源:财联社)

本文来源于网友自行发布,不代表本站立场,转载联系作者并注明出处