沪指午后拉升翻红

指数午后有所回暖,沪指拉升翻红,此前一度跌超1.8%。创业板指、深成指跌幅收窄,油气、煤炭、汽车产业链、证券等板块指数涨幅居前。

相关报道

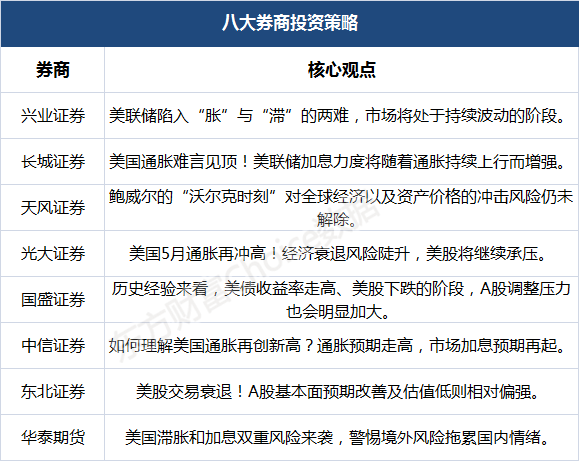

八大券商投资策略:通胀“刹不住车” 激进加息将至?美股交易衰退!如何影响A股?

每日主题策略讨论,东方财富网汇总八大券商观点,揭秘行业现状,观察行情走势,提前为您把脉A股。

兴业证券:FOMC将近 加息预期如何演绎?

美联储将于本周美东时间6月15日(周三)公布利率决议,上周起美联储进入缄默期。然而,上周超预期的通胀数据出炉后,通胀预期上升,加息预期大幅升温,市场进入紧缩交易。

对于当前通胀与市场预期的解读,我们认为:美联储陷入“胀”与“滞”的两难,市场将处于持续波动的阶段。5 月通胀水平再创年内新高,白宫的政治重心仍然在“抗通胀”,在通胀明确缓解之前,多重压力下联储或仍将保持超预期的鹰派态度,本周FOMC会议加息50bp 较为确定。然而,联储的快速收紧已经给经济造成了下行压力,股市下行对居民消费的负反馈以及企业融资成本的上升,也为联储“软着陆”的目标造成了一定的压力。由于联储政策调整的空间已经不大,当前市场仍处于对于联储表态和通胀信号较为敏感的高波动期。

长城证券:美国通胀难言见顶!美联储加息力度将随着通胀持续上行而增强

美国通胀难言见顶。美国5 月通胀再创新高,并且可能继续向上突破。能源价格再度上涨,拉动美国通胀上行。农产品价格暴涨的影响逐渐显现,但峰值还未出现。服务和消费需求增速回落,可能是物价高涨反噬需求导致,一旦物价增速放缓,需求仍将反弹。美国6 月通胀可能继续上行。美联储加息力度也将随着通胀持续上行而增强。

天风证券:鲍威尔的“沃尔克时刻”对全球经济以及资产价格的冲击风险仍未解除

当前美国通胀问题持续发酵,这也使得美国政府和美联储抗通胀决心越来越强。通胀越高,意味着需要更激进的加息缩表来压制通胀,那么经济下行压力也会加大。目前来看,持续紧缩进而引起经济“硬着陆”的风险仍未解除,鲍威尔的“沃尔克时刻”对全球经济以及资产价格的冲击风险仍未解除。

对A 股会有怎样的影响?在海外通胀风险未解除之前,市场仍是磨底阶段,等待两个重要验证信号:内部是中长期贷款能否有效回升(验证国内经济的企稳),三季度是重要观测窗口;外部是美国通胀走势与联储转鸽的信号(验证流动性的缓解)。

光大证券:美国5月通胀再冲高!经济衰退风险陡升 美股将继续承压

通胀数据公布后,市场快速上调对美联储加息节奏的预期,年末联邦基金利率预期值已达3.25%-3.5%,较前期上行75bp.回溯美国1960 年以来历次经济衰退时期,可以发现,在通胀水平居高不下的情况下,经济大概率陷入衰退;若通胀在可控范围之内,则仍有软着陆可能。现阶段,美国通胀压力大概率持续,抬升美国经济衰退风险,叠加货币政策在短期内被通胀束缚,较难放松,在加息和缩表双重压力下,判断美股将继续承压。

国盛证券:美国通胀再创新高 A股市场怎么看?

美国通胀3季度仍将维持高位,指向全球滞胀风险进一步加大;短期紧盯6月15日美联储议息会议后的加息路径,也需警惕美债和美股的风险。

美国通胀展望:前期报告中我们多次指出,美国通胀基本遵循“能源分项决定方向,其他分项决定幅度”的原则。中性情景之下,短期内能源价格受俄乌冲突影响将维持高位,但中长期由于全球经济放缓、俄乌冲突影响消退,能源价格将趋于下跌;同时,随着消费需求放缓、全球供应链修复等因素,核心通胀压力将逐步减轻。据此测算,美国6-9 月CPI 同比可能仍会保持在8.2%-8.6%高位区间,10 月以后才有可能出现明显回落,年底预计在6%左右;核心CPI 同比3 季度可能小幅反弹,4 季度将回落,年底预计4.5%左右。受此影响,全球滞胀风险将进一步凸显,我们也继续提示:年内看,美国更接近“胀而不滞”,中国更接近“滞而不胀”,欧洲则已然“滞胀”。

美联储加息展望:6月15日美联储将召开议息会议,大概率还是加息50 bp,重点关注最新加息点阵图所预示的后续加息路径,尤其是7 月或9 月加75 bp的可能性。倾向于认为,尽管通胀居高不下,但受制于经济放缓压力,当前看美联储单次加息75bp 的概率并不高,更有可能的情形是6、7、9 月各加息50bp,之后加息25bp 还是50bp,以及何时停止加息,再视情况而定。

大类资产展望:本次CPI 数据公布后,市场通胀预期再度抬头,叠加美联储加息预期升温,美债收益率短期仍将保持高位,不排除再升破前期高点,这也意味着美股短期内仍有调整压力,而黄金则可能出现阶段性行情。历史经验来看,美债收益率走高、美股下跌的阶段,A股调整压力也会明显加大。

中信证券:如何理解美国通胀再创新高?通胀预期走高 市场加息预期再起

通胀预期走高,市场加息预期再起。5 月美国通胀数据超出预期,再次突破此前同比高点,市场通胀预期升温。在数据公布前,由于油价近期较大继续上涨,6 月市场已开始交易通胀预期上升,美国5 年期与10 年期盈亏平衡通胀率在CPI 数据公布前已转下行趋势为上行,在CPI 数据公布后,盈亏平衡率又进一步大幅上行。在CPI 数据公布后三小时内10 年期与5 年期盈亏平衡通胀率分别上行约10bps、8bps,通胀预期大幅上升。通胀超预期突破高点,美联储紧缩更为紧迫。5 月美国通胀同比增速再度上行,并超出预期地突破此前峰值,主要由食品、能源、机动车、住房项、运输服务项推动。

展望未来,美国通胀形势不容乐观,在就业市场向好的背景下,美联储加息或将更为激进,存在9 月、11 月加息50bps 的可能性。由于地缘政治的因素,食品项未来进一步上行风险较高,能源项波动性较高;新机动车项增速预计仍将在高位运行,二手机动车项预计会降温但或较难持续保持在低位水平;工资增长、居民消费倾向转变或将支撑服务类通胀(除能源服务),其中占比32%的住房项或继续保持高位增速,未来通胀形势不容乐观。5 月数据显示通胀由商品蔓延至服务并且商品(除能源、食品)回落较慢,反映出通胀逐渐更为广泛且较难转变,因此美联储紧缩或将更为激进。通胀数据公布后,美联储紧缩预期升温,11 月加息预期由25bps 升为50bps,市场预期2023 年的加息步伐也进一步加快。预期美联储6 月、7 月加息50bps,若通胀仍处在高位回落速度慢,则存在9 月与11 月加息50bps 的可能性。

东北证券:美股交易衰退!A股基本面预期改善及估值低则相对偏强

将股跌、债涨、商品跌定义为交易衰退,股跌、债跌、商品涨定义为交易滞胀;则美股在2005-2021 间有7 次交易衰退,分别在2008、2010、2011、2012、2015、2018、2020,其中只有2008、2020 实质衰退;在低通胀下,美股未有明显的交易滞胀出现,只有今年3-4 月出现过。

美股交易衰退,A 股基本面预期改善及估值低则相对偏强。(1)市场趋势上:首先,美股历次交易衰退对A 股均有明显的下跌传导效应,主要是因全球化下中美贸易关联较紧以及A 股的外资持仓占比不断上升。其次,美股交易衰退中若A 股基本面预期改善以及估值偏低,则相对偏强,如2008 年11 月国内“四万亿”出台、2012 年4 月中国金融市场改革、2018年10月政策大力度支持民营企业这3次均扭转了短期的悲观预期同时A 股估值较低。

(2)行业表现上,交易衰退下政策导向的基建、地产、汽车,盈利相对稳定的消费,产业周期独立向上的养殖等方向表现较好,若超跌且当时政策支持的成长行业有阶段性机会。

当前基本面预期改善和低估值下A 股将相对美股偏强,基建地产、消费及电新和计算机等成长都有机会。

(1)市场趋势上:首先,核酸常态化等科学防疫使疫情对经济影响将逐步减小,同时地产和基建等稳增长政策不断加码,经济和盈利基本面预期改善趋势明显;其次,目前A 股估值已经处于历史低位;因此,根据历史复盘,A 股短期相对美股将偏强。

2)行业方向上,稳增长导向的基建地产,疫后修复相关的社服、食品饮料、计算机,超跌且政策支持的电新、半导体等行业可能相对偏强。

华泰期货:美国滞胀和加息双重风险来袭 警惕境外风险拖累国内情绪

美国5月CPI 同比上涨8.6%,创1981 年12 月以来新高,各大分项全面回升。核心商品通胀全面上涨,大宗商品、新车和二手车价格分别环比上涨1.0%、1.8%、0.7%;核心服务也非常强劲,环比增长了0.6%。居高不下的通胀给美联储施加了更强的紧缩压力,表示美联储“肩负控制通胀的主要责任”。

与此同时,结合本周将迎来美联储利率决议和国内五月经济数据,A股、内需型工业品(化工、黑色建材等)等人民币资产建议回避短期风险,等待美联储决议过后结合高频的需求变化再择机逢低做多。

产业链来看,原油链条商品则需要密切关注俄乌局势进程,以及警惕美国抛储、美伊核谈判达成带来的调整风险,短期欧盟对俄制裁加码至原油将给整个能源链条商品提供支撑,原油及原油链条商品短期仍将维持高位震荡的局面;

有色商品方面,全球有色金属显性库存同比和环比均处于历史低位水平,但同时也看到欧洲电价有所回落、欧洲天然气库存有所抬升等不利因素;

受俄乌局势影响,全球化肥价格持续走高,农产品基于供应瓶颈、成本传导的看涨逻辑目前仍较为顺畅,农产品维持逢低做多的思路;

考虑到海外滞胀格局延续以及未来潜在的衰退风险、地缘冲突风险延续、全球贵金属ETF 持仓仍处历史高位,我们仍旧维持贵金属逢低做多的观点。

(文章来源:财联社)

本文来源于网友自行发布,不代表本站立场,转载联系作者并注明出处