私募基金哪家强?如何进行资产配置?投资大咖齐聚深圳“论剑” 这些机构及基金经理站上C位

7月29日,由证券时报主办、长江证券协办的“大变革时代的投资力量——2022中国基金业峰会”暨“金长江”私募基金发展高峰论坛,以及第七届中国“金长江”私募基金评选颁奖典礼,在深圳举行。

在资本市场改革发展和资管新规加快落实的背景下,私募基金行业迎来了发展新机遇,进入了发展新阶段,成长为中国资本市场的一股重要力量。中基协数据显示,截至今年6月底,中国私募基金行业规模逼近20万亿元,登记在册的私募基金管理人达2.4万余家。其中证券类私募9096家,存续管理规模达到5.79万亿元。

接下来,如何解码扑朔迷离的全球宏观趋势?怎样进行资产配置?市场的机遇和调整有哪些?如何把握私募基金的初心和使命?此次论坛就以上问题展开讨论。

作为主办方,证券时报社常务副总编辑周一在致辞中表示,私募基金行业持续规范提质,高质量发展势头正在加速形成。

首先,行业生态向好,集中度显著提升。在监管部门“扶优汰劣”的政策引导下,百亿证券类私募数量已突破百家,头部私募持续做大做强,在业内起到了表率引领作用。

其次,顶尖人才汇聚,投研实力增强。经过多年发展,私募基金行业成为中国资管业重要人才高地。去年以来,又一批自带流量的公募基金高手“奔私”,充实了行业投研领军力量。量化私募蓬勃发展,也吸引沉淀了一批顶尖人才。

再者,回归信义初心,公司治理加强。可以看到,越来越多私募从业人员坚持勤勉尽责,以投资者利益为先,自觉抵制不良风气的侵蚀诱惑。越来越多的机构持续推动公司治理水平升级,固本强基,着眼长远可持续发展。

周一谈到,作为中国资本市场的主流媒体,证券时报积极响应监管、机构、上市公司和投资者需求,持续推动私募基金行业发展。今年年初,证监会主席易会满在系统工作会议上提出,要稳步推进私募基金风险分类整治,加强分工协作,消除监管真空。业界对于私募分类监管呼声日益高涨,“金长江私募基金”作为行业标杆性评选活动,也将积极作为,不断完善评选标准和评选机制,为私募行业高质量发展助力。

长江证券金才玖:

长江证券董事长金才玖在致辞时表示,证券公司是连接资本市场和实体经济的重要桥梁,也是推动居民储蓄向投资转换、促进产业创新升级,实现居民财富保值增值的排头兵。

随着资本市场参与者加速机构化,包括长江证券在内的证券公司始终围绕全价值链,为机构投资者提供多元化的产品与服务解决方案。作为中国资本市场第一批成立的证券公司,长江证券历经风雨考验,不忘初心,砥砺前行。我们以服务国家战略、服务实体经济为导向,以服务客户财富增长和服务产业价值增长为出发点,全面升级服务模式,打造长江特色。对于私募机构,我们更将一以贯之地整合包括投研、销售、专业交易、托管与运营外包、衍生品服务、金融科技等各种资源,全方位赋能私募机构。

金才玖表示,我们深知私募行业的未来发展与各位合作伙伴休戚相关,也深知我们担负重大的历史使命。长江证券与证券时报将继续积极构建和合相生的共融平台,我们也将与更多的合作伙伴、行业参与者一起,以共建、共创、共享的方式,凝聚行业共识、引领行业发展,结成相互依存、相互成就的共同体,久久为功,携手开创私募行业更加美好的未来。

凯丰投资吴星:

凯丰投资董事长吴星发表主题演讲时称,全球央行政策转向对需求的抑制,以及疫情和俄乌局势对供应链的持续冲击,导致全球经济衰退概率开始上升。

吴星分析了欧美通胀的核心影响因素。在疫情发生后,美国货币政策与财政政策一同发力,导致美国居民在疫情期间的消费能力得到有力提升。与此同时,包括港口吞吐、航运、货运等构成的全球供应链因疫情带来的种种因素持续承压,导致供需出现严重错配,最终带来通胀。

相对于美国,欧洲本轮通胀的主要驱动力不是供需错配带来的核心通胀飙升,而是“非核心”部分的能源和食品价格所驱动。美国与欧元区的薪水增速对比也可以看出,美国经济更早开始面临需求过热所带来的通胀,也更早开始面临薪水-价格螺旋作用的风险。而欧元区的薪水增速在今年一季度前都没有明显上行,更多能源的驱动也导致欧洲央行在政策转向上落后于美联储;不过随着通胀开始从能源蔓延到更为广泛领域,以及通胀预期和薪水增速的上升,欧洲央行也不得不选择政策转鹰。

当前,金融条件的大幅缩紧或已传导至实体经济,衰退的超预期导致欧美消费者信心大幅走低。即使在疫情期间积累了部分储蓄,但在个人实际收入为负,以及身处滞涨-衰退的经济环境中,欧美消费者信心仍在大幅下行,甚至创下近几十年历史新低。家庭的悲观预期,叠加实体经济的走弱,或将提高衰退的自我实现概率。

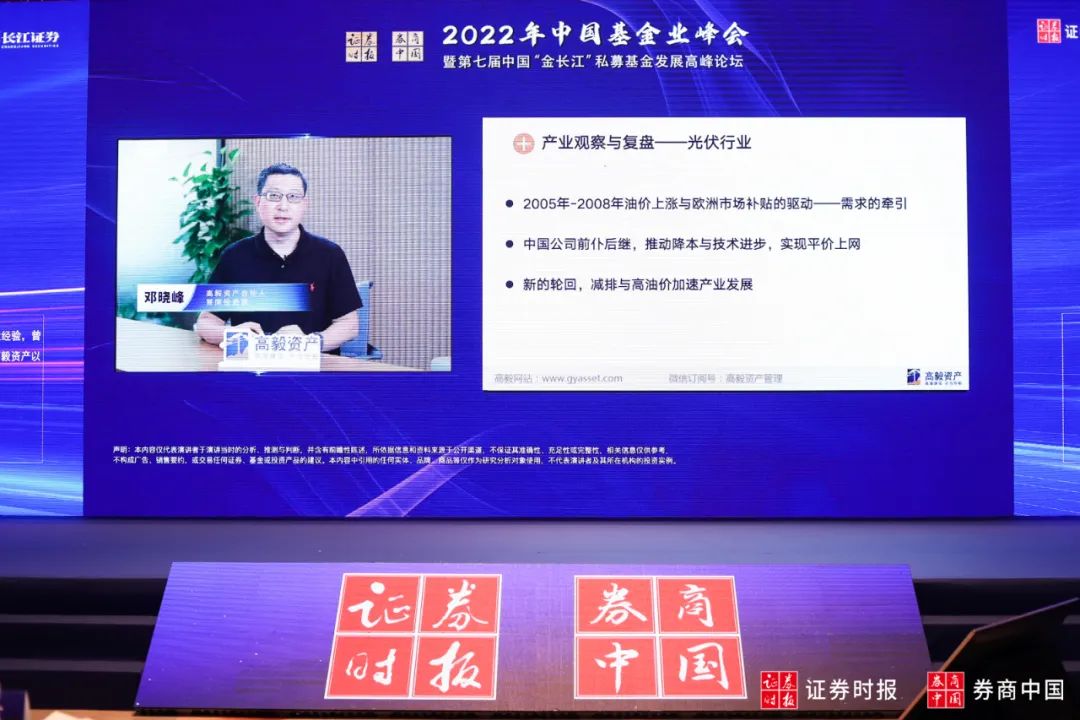

高毅资产邓晓峰:

高毅资产合伙人、首席投资官邓晓峰在名为《资本市场与产业创新》的主题演讲中表示,资本市场是现代经济活动所创造的最有力的机制。资本市场让全社会更有效地实现信息交互、形成共识、分担风险、配置资源,助力创新和产业升级。

邓晓峰指出,在创新的过程中,失败是不可避免的。但正因为资本市场可以分散风险,通过全社会分担创新成本,鼓励创新与试错,让产业能够更容易往前走。作为一个有十多亿人口的大国,我们可以容忍个别公司发展过程中的失败,但是我们不能错失产业发展和产业升级。从这个维度来看,资本市场是可以很好地服务我们的实体经济,服务我们的产业发展和科技创新。

以过去十多年来资本市场和光伏行业的互动为例,有远见有梦想的企业家积极投身这个行业,推动了产业的进步和迭代。另一方面,资本市场在对行业进行广泛的观察、对比和分析之后,也形成了共识,看好行业的发展。

在这个公开市场上,充分的信息交互,可以全方位、多角度地观察企业、观察产业,对比每一个环节。当企业在公开的市场上,被监管部门、研究员、投资者所审视的时候,当他被竞争对手分析的时候,瓶颈或关键环节会凸显,企业的差异与优劣会更快显现,技术的方向判断和经营策略会更快得到反馈,资源能快速地配置到特定行业以及优秀的企业上。

邓晓峰表示,在创新的过程中,资本市场通过大范围的试错,快速收敛的方式,提高资源配置效率,并通过风险的分散和分担,让社会以更小的代价付出创新的成本,实现产业的进步和升级。

圆桌论坛一:全球新格局下股市投资策略

2022年已迈入第三季度,海内外因素持续扰动资本市场,A股在波动中前行,私募机构应该如何应对这些变化?进化论资产创始人王一平、望正资产董事长王鹏辉、康曼德资本董事长丁楹、远望角执行合伙人曾实对上述话题进行深入探讨,长江证券首席策略分析师包承超担任本场圆桌论坛的主持。

谈及如何结合好“主动管理”和“量化投资”的话题,进化论资产创始人王一平分享其思考,称公司用量化技术做很多高阶数据挖掘,帮助研究部提升研究效率,研究员把数据进一步提炼和理解,可以把目标公司及其所在的行业研究得非常透彻。

望正资产董事长王鹏辉看好两大产业,分别是以光伏为代表的新能源行业、以电动车为代表的新能源汽车行业。他谈到,现在正是投资制造业的好机会,一是在新能源和智能化方面,中国企业在引领世界;二是中国企业能解决行业中的关键问题。

康曼德资本董事长丁楹表示,公司总结一套KMD-SAB的股票评估体系,SAB是企业基本面的维度,KMD是交易层面的策略维度。基本面维度的SAB分别代表好赛道的龙头公司、好赛道的一般公司、以及一般赛道的龙头公司。当下股票市场波动很大,不确定性增加,策略性的应就非常重要,投资策略维度的KMD分别代表买入、持有、和卖出。有这样一个评估体系,可以帮助公司把“小而美”和“大而优”企业放在一个框架内进行评定。

在分享投资中确定性的观点时,远望角执行合伙人曾实认为,大家对股票长期价值进行判断时会融入很多主观考量,所以对确定性的追求,也是对不确定的尊重。

圆桌论坛二:私募机构的初心和进化

当前,私募基金行业规模逼近20万亿元。在快速成长的同时,如何把握私募机构的初心和使命?下半年投资机会在哪里?聚鸣投资董事长刘晓龙、中欧瑞博董事长吴伟志、源乐晟资产合伙人杨建海、远信投资联席首席投资官周伟锋对这个话题进行深入探讨,明晟东诚创始人徐刚担任本场圆桌论坛的主持。

刘晓龙认为,从美国的长期实践看,公募和私募的最终收益差不多,但是私募机构提供了更低的波动率。未来私募保持自己风格特色主要的方式,一是对规模保持克制,二是团队要更加精干,三是增加各种有效的交易工具和手段。四是增加海外的资产配置,对冲风险。对于接下来的投资机会,刘晓龙认为,新能源汽车对中国制造业和很多品牌的拉动才刚刚开始。而地产相关领域比如家电、家居,有一部分公司相当优秀。

吴伟志表示,市场最终会奖励坚持长期主义的私募从业者,而规模并不是决定一家私募机构收入的唯一变量,更重要的变量是要给投资者带来好的回报。他对于经济成长保持乐观,看好市场的结构性机会,特别是光伏、新能源汽车等成长赛道,预计这些行业将在全球市场上切到更大蛋糕。

杨建海认为,应该把自己的能力走在规模的前面,而不是规模走在能力的前面,不断提升投研团队的作战能力,尽量对A股有一个比较均衡的行业覆盖,有相对擅长的科目,但是短板也不能太短。

周伟锋表示,中国资本市场是波动特别大的市场,所以要求机构投资者用更专业的方法减少波动。对于接下来的市场机会,周伟锋认为,非常看好中国制造业重构升级带来的市场机遇。“我们认为新能源汽车、光伏、半导体行业的核心公司的估值,并没有出现明显的透支。在总的资金量没有流入的情况下,最大的问题是比别的行业没有那么有吸引力,这是行业和公司股价下跌的主要原因。但未来这些领域仍然有很多机会。”

(文章来源:券商中国)

本文来源于网友自行发布,不代表本站立场,转载联系作者并注明出处