天风证券:中长期贷款是否有弹性决定了市场风格能否切向大金融、大消费

在7月初的中期策略报告《牛熊转换三部曲》中,我们提出:

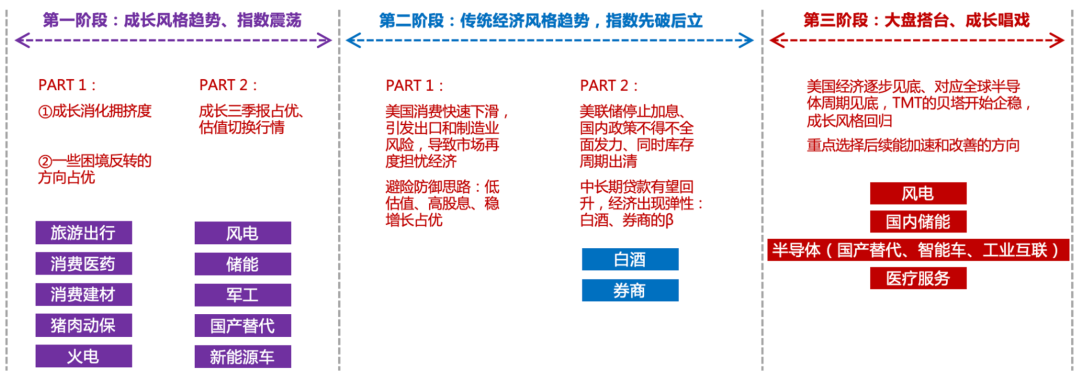

牛熊转换大致需要三个步骤,当前可能处于第一步的尾声,后续进入第二步的验证窗口,与20年武汉疫情前后的经济周期性因素相反,本次疫情前经济处于衰退周期,疫后的经济非周期性因素回弹以后,经济的强势复苏和中长期贷款的回升都可能需要一定时间——

第一步:短贷、票据的增速,短期提振市场情绪,市场形成超跌反弹;

第二步:过渡期,市场会震荡或者调整,等待基本面确认(等待中长期贷款趋势起来);

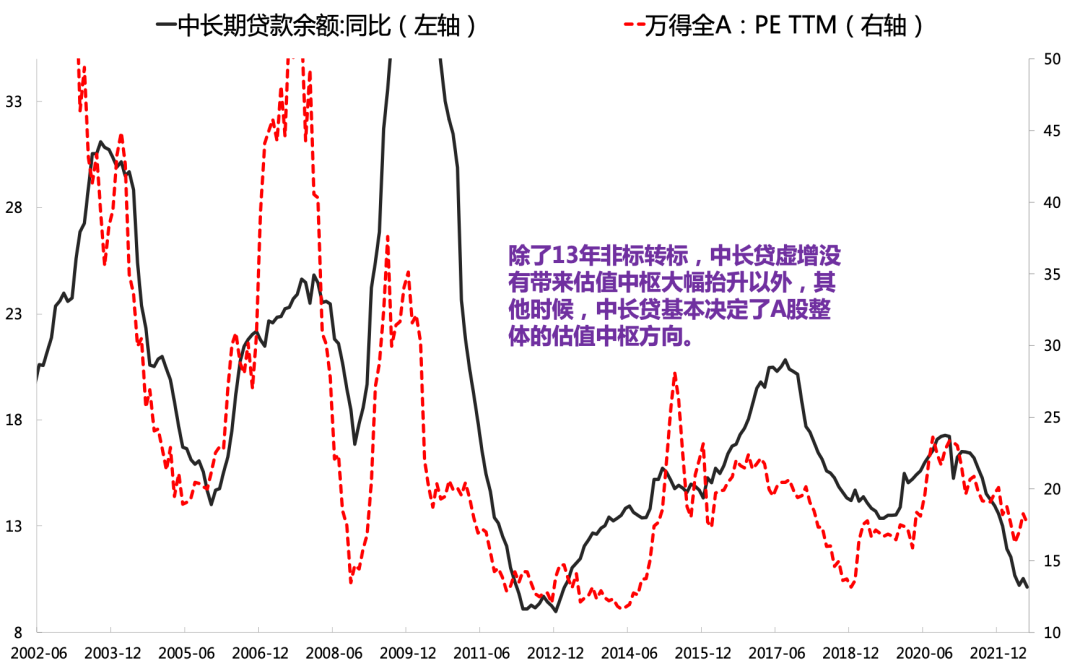

第三步:每一次估值中枢的趋势抬升,都对应着代表经济复苏强度的【中长期贷款增速】的转折,这也是各个板块实现景气度轮动、推动整体估值中枢不断上台阶的基础。

以上经济逻辑和市场逻辑的判断在7-8月的两个月时间里几乎完全验证。

后续展望来看:

1、短期悲观预期反应较多,从股债性价比的角度,非金融A股处于-2X标准差,市场大幅下跌的风险相对可控。

2、股债收益差处于-2X标准差附近,指数能否反转,取决于经济能否全面复苏,也就是中长期贷款能否趋势向上,但中长期贷款半年内有韧性、没弹性。

3、经济的强复苏,可能需要等待三个因素的出清和共振:

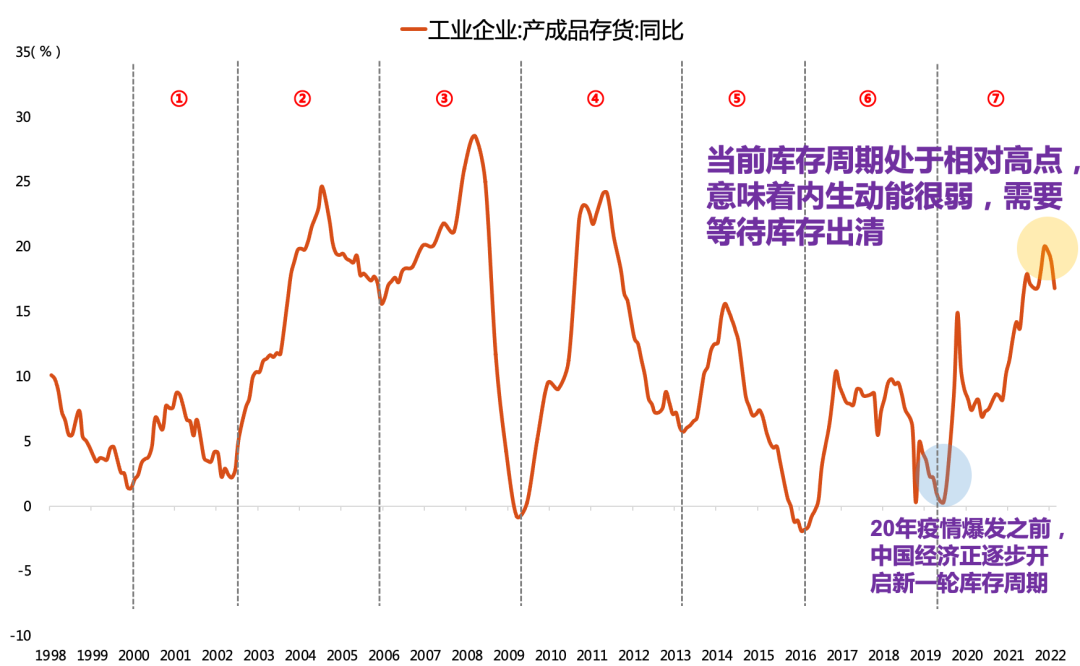

(1)等待库存周期出清,从5-7月的数据来看,目前仍然处于主动去库存的阶段,且绝大部分细分行业的库存都处于过去10年的相对高位。

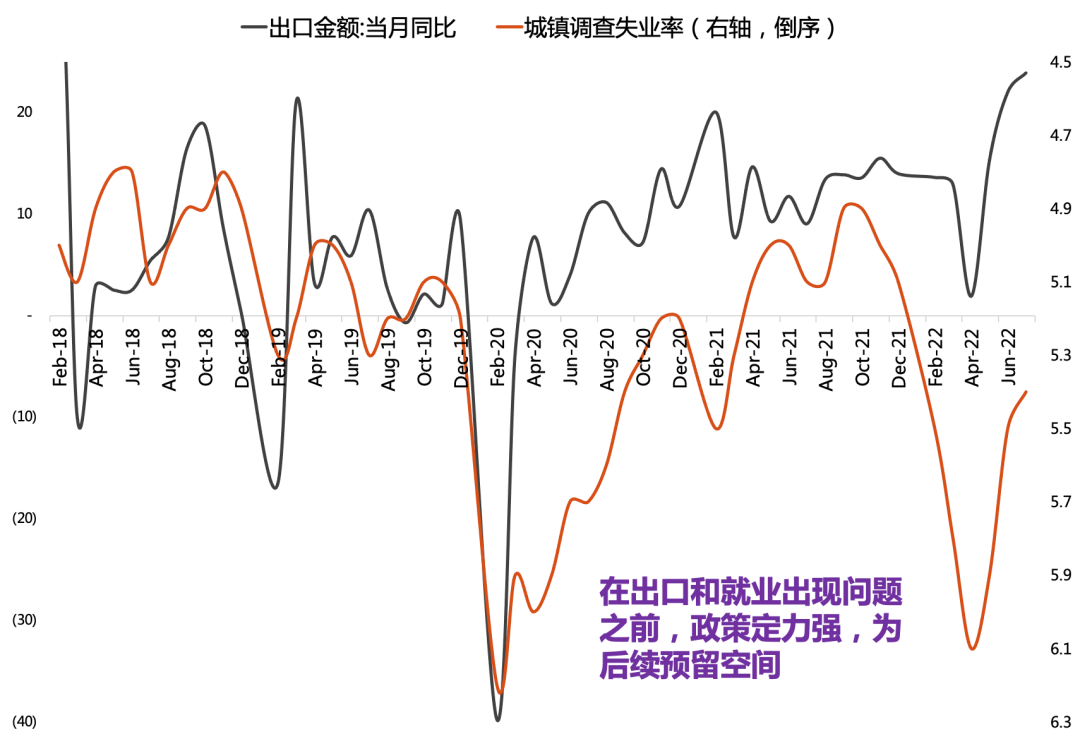

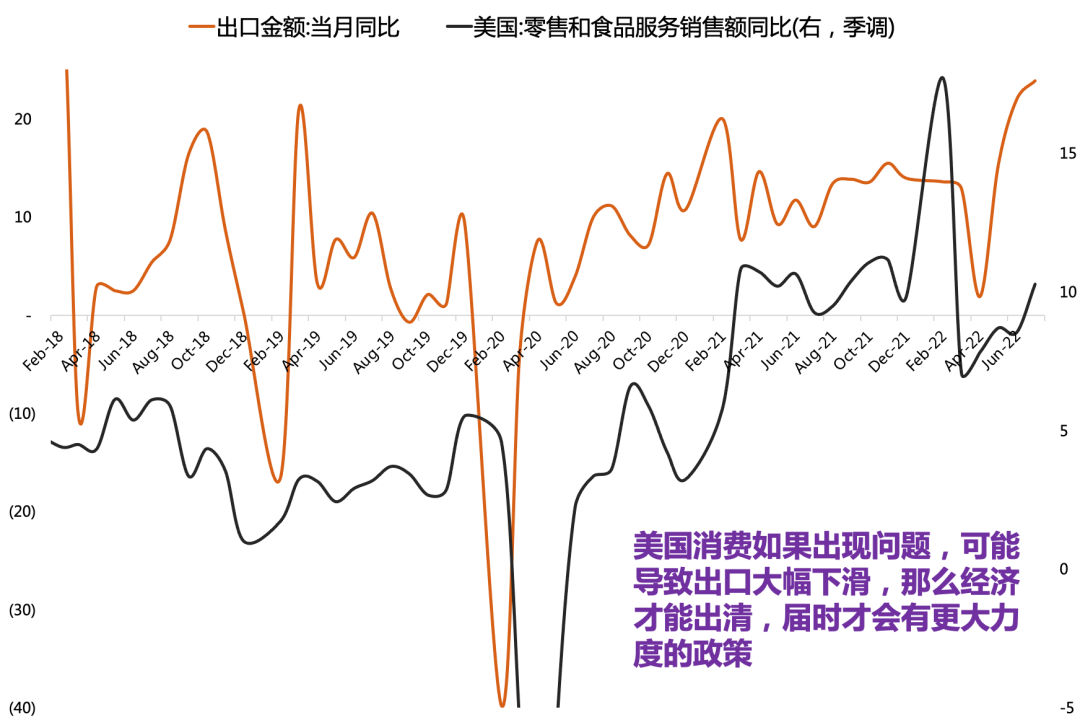

(2)等待全球经济出清,美国经济虽然在高位回落,但是其消费仍然具备韧性(7月季调同比10%,仍然高于疫情前的大部分时候),这也使得我们的出口和制造业具备一定的支撑。但是如果后续美联储继续收紧金融条件,以压制需求的方式来抑制通胀,那么美国消费未来会有一个快速回落的阶段,也是全球经济最后出清的阶段。

(3)等待国内地产出清,最终可能以国企央企大面积收购民企地产公司为标志。

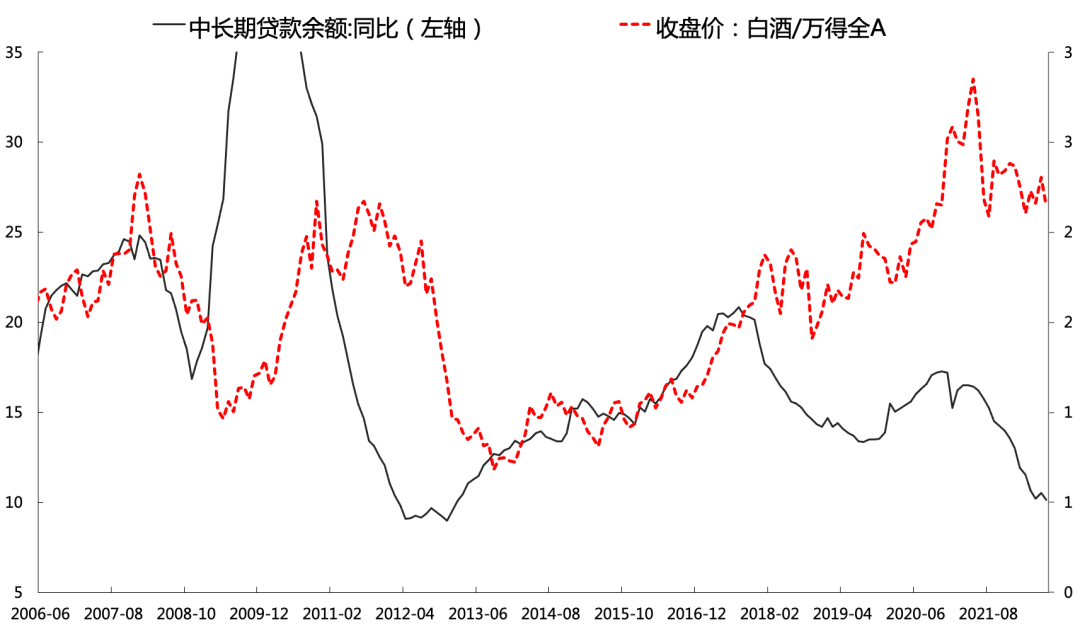

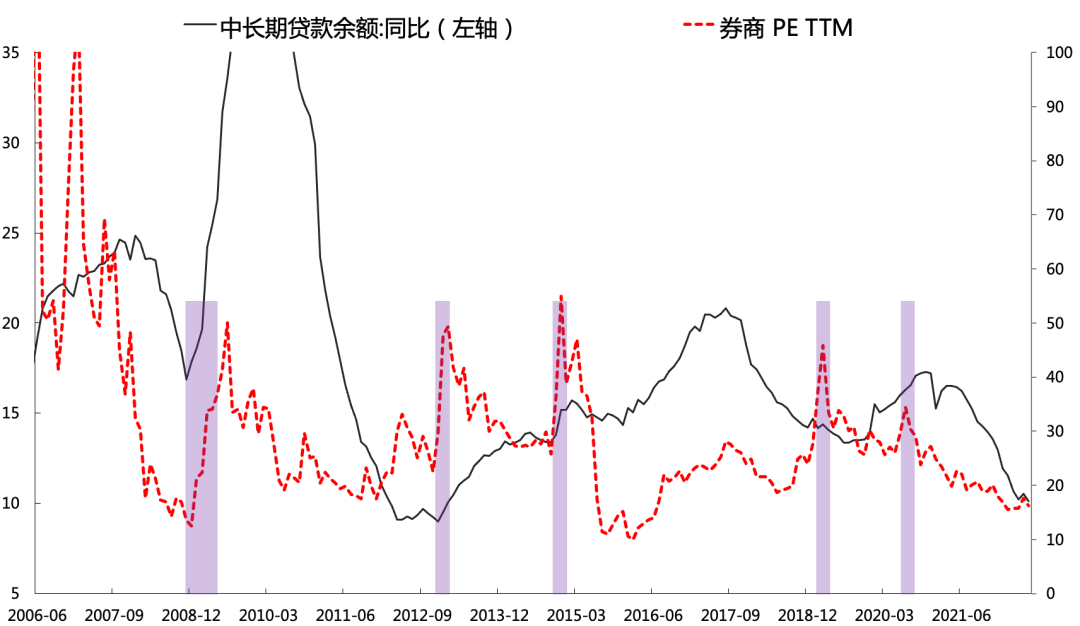

4、中长期贷款是否有弹性,决定了传统经济板块的业绩弹性,也决定了市场风格能否切向大金融、大消费。(白酒和券商的超额收益都取决于中长期贷款)

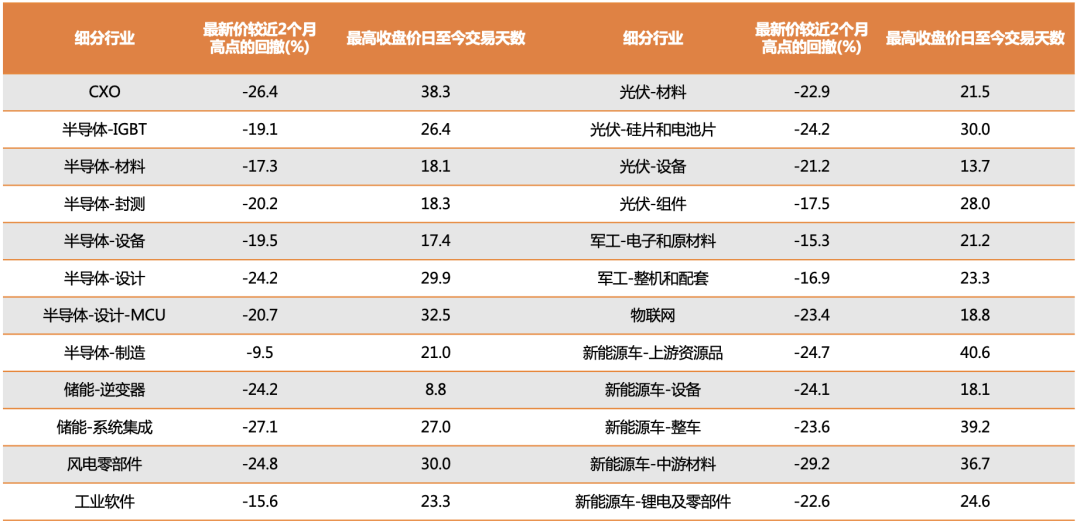

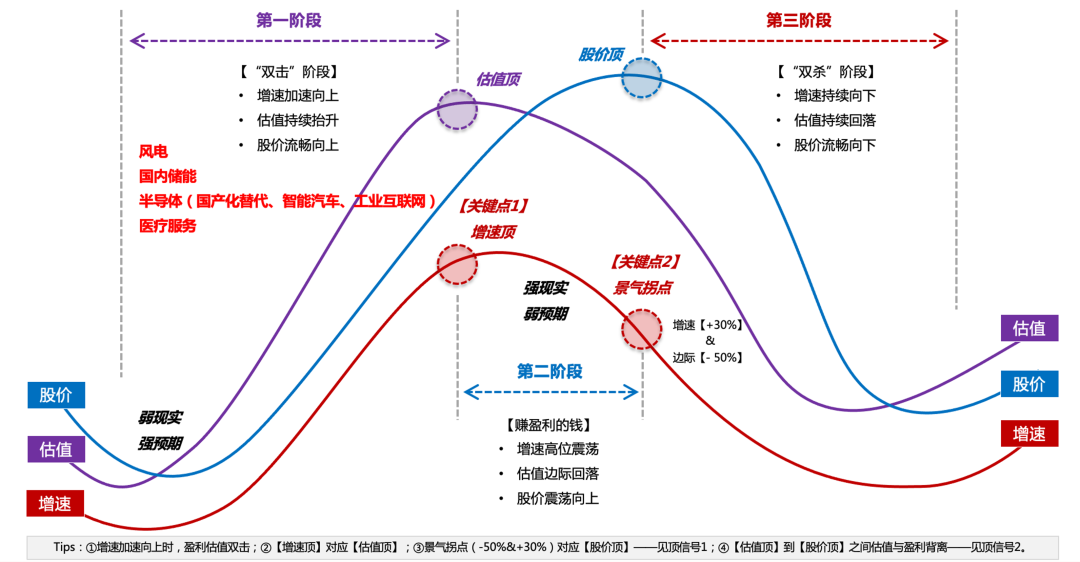

5、7月初开始,汽车、光伏、新能源车等赛道的成交额占比(拥挤度)快速提升,对应这些板块的龙头开始下跌,对利好钝化、对利空敏感。复盘历史上的主要高景气赛道,阶段性调整的时间大多是40-60个交易日,幅度在20%左右。当前大部分赛道消化的空间基本够了,但是时间不够。从成交额占比(拥挤度)的角度,目前汽车、光伏、新能源车还在半山腰,但是风电和军工已经逐步降到安全区域。

6、中期看,选择未来半年到一年可能属于第一阶段(业绩加速或者改善)的板块:比如风电、国内储能、半导体(国产替代、智能车、物联网)、医疗服务等。

7、关于未来中长期风格演绎的核心结论:

风险提示:宏观经济风险,政策风险,公司业绩不及预期风险。

(文章来源:天风研究)

本文来源于网友自行发布,不代表本站立场,转载联系作者并注明出处