盈利全凭非经常性损益,欣锐科技:生意不像生意,更像是为客户作嫁衣

营收靠赊销,盈利全凭非经常性损益,欣锐科技:生意不像生意,更像是为客户作嫁衣

来源:市值风云

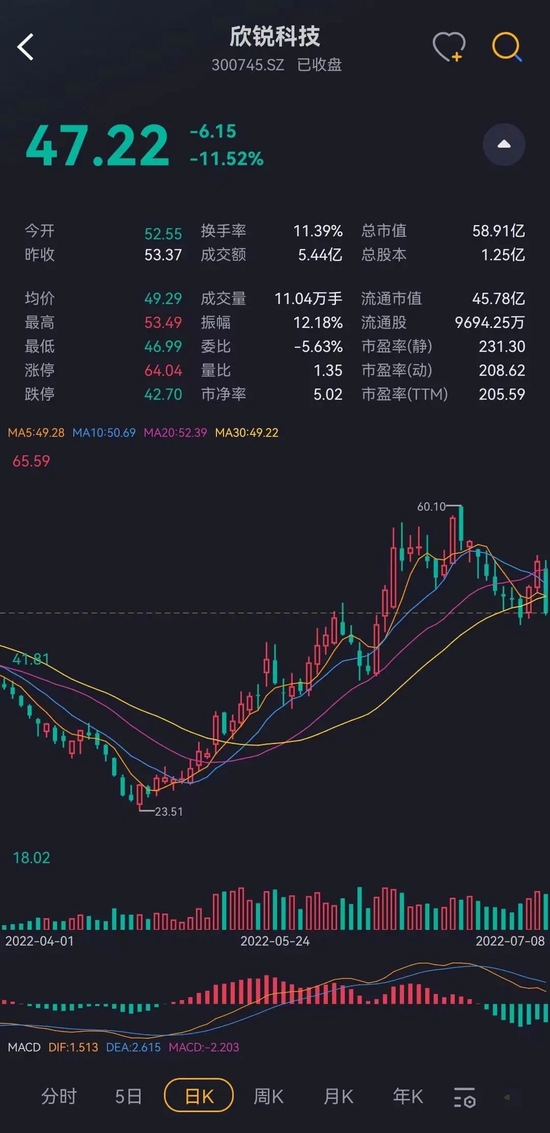

两个月股价翻倍。

作者|beyond

编辑 |小白

今年4月27日以来市场反弹之迅猛,令人咂舌。其中的汽车板块绝对属于让人赚麻了的板块之一,“市值风云”APP显示汽车ETF的涨幅已经超过了50%。

没见过世面的风云君,跑去腆着脸问同事紫枫:“当年的互联网+是不是就这样子?”

(来源:实力与颜值并存的“市值风云”APP)

紫枫微微一笑,右手食指一点屏幕说道:“你再看看板块中个股的涨幅。”

“个股?不就是比亚迪(002594.SZ,01211.HK)市值首次破万亿了、中通客车(000957.SZ)股价一口气翻了4倍……等等,这个叫欣锐科技(300745.SZ,公司)的涨幅超过一倍的家伙怎么没听过?”

(来源:赏心悦目的“市值风云”APP)

背靠大客户,也不好乘凉

欣锐科技于2018年5月在创业板上市,主营产品为新能源车车载电源。近两年公司新拓展了氢能与燃料电池业务,2021年这块业务贡献的收入占比为16%,影响相对较小。

招股书显示,上市前的2015-2017年,北汽新能源一直是公司的第一大客户,来自北汽新能源的销售额占比分别为27%、34%及33%。

(来源:互动易)

2018年上市以后,虽然公司的前五客户销售占比合计有所下降,但客户集中度依然较高。2021年公司前五大客户销售占比合计达到59%,其中第一大客户销售占比为27%。

公司的主要客户既包括比亚迪这样的巨头,也包括小鹏汽车-W(09868.HK)、极氪、哪吒这样的新势力。

(来源:公司2021年报)

你可能会想,这几年为这些新能源整车厂做配套,不说赚得盆满钵满,日子起码过得挺滋润。

事实让人大跌眼镜。

公司各类产品的毛利率都呈现大幅下降态势,2021年,核心产品车载电源毛利率为11%,较2017年下降了23个百分点;车载充电机、车载DC毛利率分别为20%、24%,较2017年分别下降了19、18个百分点。

受此影响,公司的综合毛利率由2017年的39%逐年大幅下降,最低降至2020年的2%,2021年才又恢复至21%,但较2017年降幅依然达18个百分点。

为何傍着大客户,公司的核心盈利能力还会如此大幅波动?风云君赶紧掏出六边形投研工具“市值风云”APP,细致探究一番。

生意=卑微,只为客户作嫁衣

(一)利润上市即巅峰,2020年借机“洗大澡”

上市以来,公司的收入端仅2021年实现了正增长,营收为9.4亿元,同比增长164%;此前三年营收逐年下滑,尤其是2020年营收同比减少41%,营收规模降至3.5亿元。

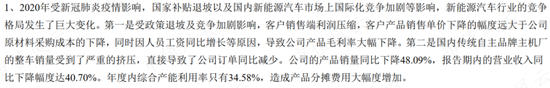

关于2020年的收入端下滑,公司主要归结于疫情影响和新能源补贴退坡导致的公司产品销量下降。2020年公司的车载电源销量为12.4万台,同比减少了48%。

(来源:公司2020年报)

2021年受益于新能源车市的爆发,公司的车载电源销量水涨船高达到24.5万台,再加上燃料电池业务的贡献,营收增长显著。

如果说公司的收入端还能随行就市产生一些积极的变化,那么利润端则完全是一副“不装了、摊牌了”的神态。

上市以来,公司盈利规模最大的是在2018年,归母净利润为0.8亿元,典型的“上市即巅峰”。此后三年,一年巨亏3亿元,剩下两年在盈亏边缘试探。

即使是在行业年景顺风顺水的2021年,公司的扣非净利润依然显示亏损。

而2021年公司净利润能够扭亏为盈,主要是拜非经常性损益所赐。2021年公司转回了3454万元应收账款坏账准备以及收到1200多万元政府补助,否则公司将继续收获一年亏损。

(来源:公司2021年报)

前面说到公司对北汽新能源等大客户依赖度较强,体现为公司收入大多是靠赊销实现的,上市以来应收账款/营业收入持续保持在60%以上,2021年这一比例为67%。

2021年公司的应收账款规模为6.3亿元,同比增速为143%,与营收增速基本一致。此外,应收账款周转率也在下降,相应的坏账准备计提在增加。

2018年公司的应收账款周转天数为288天,到了2019年已经延长至343天,也就是把欠条变成现金要一年时间。

与此同时,坏账准备由2018年的0.3亿元增至2019年的0.4亿元,2020年进一步增至1亿元左右。

收入连年下降而应收账款的回收一点不见改善,利润一直在盈亏边缘挣扎,怎么破?实控人大腿一拍:洗澡!

这个洗澡,就是“财务洗大澡”。趁着疫情、趁着补贴退坡的恐慌,干脆一次性干到巨亏,来年轻装上阵!

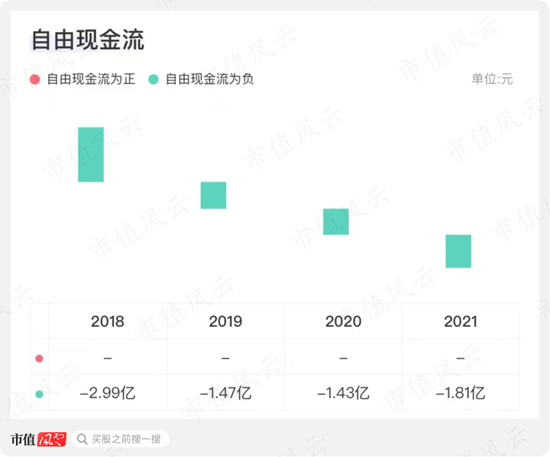

2020年公司的信用减值损失达到5617万元,同比增加了250%。信用减值损失中,应收账款坏账损失为5260万元。另外,公司的存货跌价损失及合同履约成本减值损失达到9363万元,同比增加了1663%。

(来源:公司2020年报)

(二)洗澡之后,仍一身泥

其实从前文大家也能看到,公司的应收账款仍然在随着营收而同步增长,想想也是,产业链弱势地位不改变、赊销方式不改变,经营改善又怎么会发生?同样的方程式、同样的条件,必定会得出同样的解。

若是以“应收账款+存货”的合计金额来衡量客户对公司的占款情况,我们会发现情况依然严峻。2021年二者合计金额为9.6亿元,占总资产的比例达到46%,较上年提高了9个百分点。

“洗澡”之后,公司的应收账款和存货规模仍然在大幅增加,这大大提高了坏账风险和减值风险,后续一旦下游客户出现经营恶化,则公司有可能再次面临巨亏。

(三)经营死循环:造血能力差,负债率走高

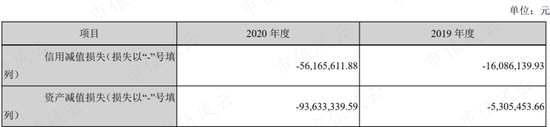

公司陷入了经营的死循环:收入依赖赊销而赊销回款不佳,回款不佳导致存货、应收账款占用了大量资金,进而导致公司的经营性现金流持续净流出。

上市以来,公司的经营性现金流净额持续为负,没有转正过,由此导致公司无法沉淀自由现金,造血能力缺失。

(来源:投资妙手的“市值风云”APP)

自身缺乏造血能力,自然只能依靠外部融资缓解资金压力。2018年以来,公司的有息负债率一路走高,由3%提高至2021年的21%。

尤其值得警惕的是,2021年公司的利息保障倍数不足1倍,其偿债能力羸弱。

(来源:投资必备的“市值风云”APP)

2021年9月,公司以投资新能源车载电源智能化生产建设项目和补充流动资金的名义定增募资了2.5亿元。

控股股东:套现时间到

公司实控人为吴壬华与毛丽萍(二者系夫妻关系)。截止2022年3月末,吴壬华与毛丽萍分别直接持有公司股份的比例为28.26%及1.38%。值得注意的是,实控人夫妇及其一致行动人存在股权质押。

(来源:信息一网打尽的“市值风云”APP)

2022年3月,公司控股股东及其一致行动人鑫奇迪科技质押了160万股公司股份。至此,公司控股股东及其一致行动人累计质押股份占公司总股本的比例为3.37%。

2022年6月,实际控制人吴壬华也发布减持公告,拟减持公司股份合计不超过201万股,减持计划自公告之日起15个交易日之后实施。

(来源:能够警示风险的“市值风云”APP)

本文来源于网友自行发布,不代表本站立场,转载联系作者并注明出处