玉龙股份:从王文学时代,到庄股时代,再到国资控股,会变好吗?

五年三易主,玩壳不能停!玉龙股份:从王文学时代,到庄股时代,再到国资控股,会变好吗?

来源:市值风云

铁打的壳,流水的实控人。

关于玉龙股份(601028.SH)早年的背景故事,风云君早前就已覆盖,为了方便各位老铁阅读,这里简单概括一下。

玉龙股份的原实控人唐氏家族急流勇退,地产大佬王文学在2016年通过“股权转让+表决权委托“获得公司控制权。

控制权稳定后,王文学开始逐步清理公司原资产,将玉龙股份传统主业焊接钢管部分业务卖给原实控人家族控制的中源盛唐,随后玉龙股份入股玉汉尧,开始发展新能源。

玉龙股份的王文学时代:2016.07-2019.07

2016年7月,玉龙股份宣布实控人由唐氏家族变更为王文学,后者持有公司16.91%股份和29.68%的表决权。

后续又通过协议转让以及要约收购等手段,王文学持股比例上升至50%。

王文学是华夏幸福(600340.SH)实控人,也是个“壳王”。曾为维信诺(002387.SZ,2021年3月失去控制权)、玉龙股份(2019年8月失去控制权)、宏盛科技(600817.SH,2018年12月失去控制权,现更名为宇通重工)等三家公司实控人。

自王文学入主后,公司盈利能力节节下滑,经调整经营利润率在2018年已降至-4%,也就是说公司主业压根赚不着钱。

为找新的利润增长点,王文学盯上了新能源。

2018年5月,以7.9亿入股并控制主营锂电材料的玉汉尧。仅一年后,2019年5月便作价8.18亿转让所持玉汉尧股权,并确认投资收益1261万。

玉汉尧2018、2019年分别净亏损2251万元、3351万元。

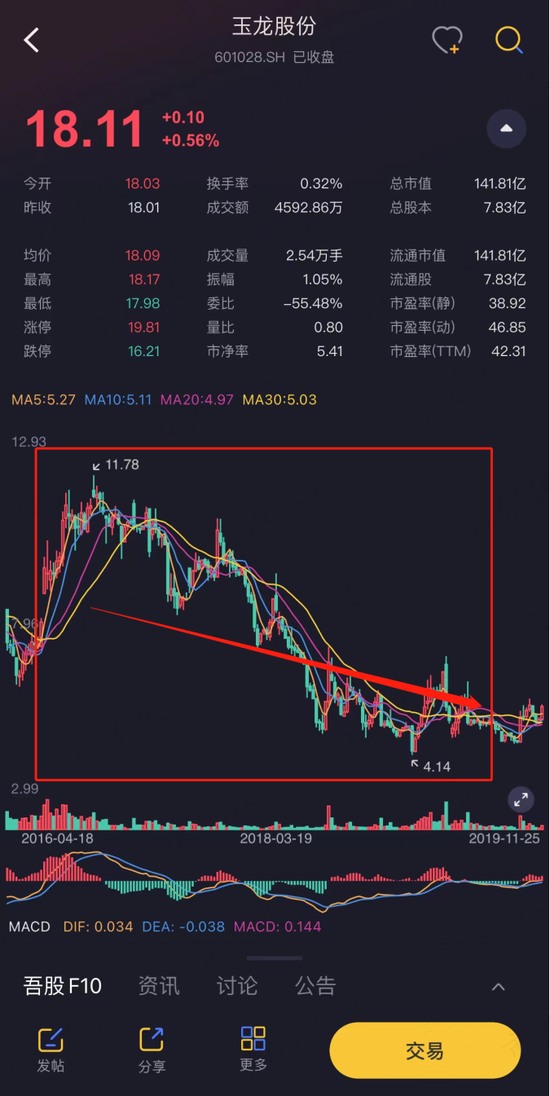

玉龙股份股价在王学文时代表现地非常拉胯,跌近30%,加上基本面的恶化,真是很难让人看到希望。

(注:专为注册制服务的市值风云APP)

更要命的是,王文学自己还出现了流动性危机:其在2018年12月低于购买价将手中的宏盛科技25.88%的全部股权转卖;同时,其持有的华夏幸福股份及玉龙股份股权均处于高位质押状态。

此外,从后视镜来看,2021年2月华夏幸福的暴雷也是佐证。

玉龙股份走上“卖壳“之路也就是顺理成章的事了。

2019年8月,王文学将26%的股份作价14.3亿转让给厚皑科技,后者实控人是赖郁尘,每股价格7.02元,而当时公司股价长期处于5元上下震荡。

(注:公司公告)

玉龙股份实控人也随之变更为赖郁尘,剩余的24%股份在2020年1月作价13.2亿(7.02元/股)转让给济高控股,自此王文学的时代结束。

通过转让股份,王文学一共回收27.5亿,而其获得这些股份的成本超35亿。

王老板的这场资本市场之秀交了不少学费,可谓是赔了时间又折钱。

有这打水漂的钱,投给市值风云多好~~

(我帮老板来融资,老板给我涨工资)

玉龙股份的赖郁尘时代:2019.08-2021.06

赖郁尘入场后,加速了对原钢管业务的剥离。

2019年10月,公司将与钢管业务相关的商标权、专利权、机器设备等资产转让给玉龙科技。后者穿透后实控人为唐氏家族。

2019年12月,赖郁尘进一步将因经营钢管业务产生的3723.8万应收款债券平价转让给玉龙科技。

伴随着钢管相关业务的彻底退出,公司来了一场腾笼换鸟,主业开始向大宗商品贸易转型。

01主营变更为低毛利的大宗商品贸易

2019年第四季度,玉龙股份开始新增煤炭、天然橡胶、化工品等大宗商品贸易业务。

该业务的商业模式很简单:集中向上游供应商进行采购,再销售给下游客户,以此获取交易差价。

换句话说就是中间商赚差价。

由于业务收入是按照总额法确认,因此账面营收看起来非常漂亮,营收甚至超百亿。但相比下来,归母净利润简直是云泥之别,最高不到4亿。

可想而知,这种商业模式下,公司毛利率低得可怜,2019年仅1.6%,而最新毛利率也仅4.3%。

此外,根据购销合同公司需要向上游供应商预付货款,因此公司账上预付款较多,2019-2021年平均每年预付11.5亿,与每年账面货币资金基本持平。

这种业务对资金流动性要求较高,公司账面需要保持足够资金。

近三年前五大客户销售占比均在40%以上,且在对下游客户的回款中,应收票据及应收账款逐年上升,2022Q1占总资产比重高达47%,特别是应收账款,占比达37%。

被上游和下游两边吃,玉龙股份日子过得很苦逼,现金流简直没眼看。

与王文学时代不一样的是,在赖郁尘时代下,玉龙股份虽然基本面一般,但股价走势却不一般:从2019年8月初至2021年6月底,公司股价上涨了244%。

(注:专为注册制服务的市值风云APP)

02与*ST未来(维权)之间的神秘关系

有意思的是,权益变动报告书的披露中,赖郁尘及其控制的核心关联企业的业务领域,似乎并不涉及煤炭等大宗商品贸易。

(注:权益变动报告书)

厚皑科技成立于2019年5月,6月便接手了王文学的股份。看来是为入驻玉龙股份突击成立的“空壳公司“。

赖郁尘持有厚皑科技55%股份,谢雨彤持有另外45%股份。谢雨彤是俞倪荣妻子,俞倪荣则是*ST未来(600532.SH)的实控人。

*ST未来是俞倪荣夫妇2018年从中技集团手中转让而来,夫妻二人当前持股比合计26.19%。

(市值风云APP“吾股评级)

自俞倪荣夫妇入主后,2018年*ST未来开始着力发展贸易业务,主要涉及煤炭、天然橡胶、化工品等大宗商品,以低价买入溢价卖出的方式获取利润。

这不是跟玉龙股份完全一样的操作和套路嘛!

根据2018年的权益变动报告,在入主*ST未来时,俞倪荣夫妇旗下公司中的寰亚电力主营就包括煤炭等相关业务,有与*ST未来形成同业竞争的可能性。

(注:权益变动报告书,宏达矿业为*ST未来的曾用名)

所以,综合以上信息来看,有没有这样一种可能:为避免与*ST未来同业竞争,厚皑科技在设立时以赖郁尘为实控人,而非谢雨彤。

若是如此,玉龙股份与*ST未来之间的关系可就不大一般了。

03股东重合

从股东结构来看,截至今年一季度,玉龙股份前十大股东中,除第一、第二大股东外,其他股东持股比例均低于5%,且绝大多数为自然人股东。

玉龙股份的第一大流通股东为济南高新(维权)控股集团,后者同样也是*ST未来的第三大流通股东;范永明为玉龙股份第五大流通股东,且同样是*ST未来第六大流通股东。

(注:ifind)

范永明2020年三季度同时进场玉龙股份和*ST未来,截至到2022年7月29日,玉龙股份区间涨幅51%,*ST未来区间涨幅114%。

(注:专为注册制服务的市值风云APP)

范永明还曾在2020年8月参与过华铁应急(603300.SH)的非公开发行股份的认购,6个月解禁期一过,范永明随即减仓消失在前十大股东列表,区间涨幅34%。

(注:专为注册制服务的市值风云APP)

此外,股东周东也曾同时出现在两个公司中:

2020年12月底进入玉龙股份,2021年9月底消失于前十大,区间涨幅46%。

2020年3月底进入*ST未来,且区间进行了净增持,截至到2022年3月底,持有股份为1039万股,2020年3月截至到2022年7月29日区间涨幅高达565%。

(注:专为注册制服务的市值风云APP)

朱秀芬、何柯佳、冯波、盛建伟、汤伟芝等人都出现在两个公司的前十大流通股列表中。

这些人基本是在赖郁尘入主前后进入玉龙股份股东列表的。

04*ST未来跨界锂电

值得一提的是,*ST未来是最近二级市场的“牛股“之一:从7月18日至8月2日,12个交易日里收获11个涨停板,股价涨幅78%。

(注:专为注册制服务的市值风云APP)

好像大家都忘记了,就在6月29日,*ST未来2021年财务报告被出具无法表示意见的审计报告,内部控制被出具否定意见,当日两名独董纷纷辞职,公司于2022年7月1日起开始披星戴帽。

(注:上交所问询函)

股价的起飞,源于公司计划跨(狂)界(蹭)收购瑞福锂业和新疆东力70%股权,准备涉(狂)足(蹭)当前最火热的新能源。

瑞福锂业为新能源锂电池材料行业,主要产品为碳酸锂和氢氧化锂;

新疆东力为锂矿石的开采企业,锂矿石属于锂电上游碳酸锂和氢氧化锂的原材料。

标的资产曾在2016、2017年参与江泉实业(现更名为绿能慧充,600212.SH)和美都能源(已退市,600175.SH)的重组,但都以失败告终。

根据公司公告,截至今年5月底,两个标的净资产合计3.6亿,转让价格合计不超过38.5亿元。

本次收购为现金收购,第一期支付15.4亿。

而截至2022年一季度,*ST未来账上货币资金仅440万。

玉龙股份的当下时代:2021.07-至今

2021年7月,原控股股东厚皑科技将其持有的5%玉龙股份股权转让给济高控股,转让价为16.7元/股。

转让后,济高控股持股比例由24%升至29%,厚皑科技持股比例则下降至21%,退为第二大股东。

实控人由赖郁尘变更为济南高新技术产业开发区管理委员会,公司由民营控股转变为国有控股。

公司控股权变更,赖郁尘的时代过去了,领导班子基本换了一批,董事长变更为牛磊,并对董监高成员进行了改组新建。

设立了包括地质、采矿、选矿、安全等相关专业技术人员的10余人团队,其中4人获得高级职称并在大型矿业类企业担任过管理职务,公司新方向也似乎很明显。

控股权变更完成的同时,公司发布公告拟通过子公司玉润黄金以现金收购CQT持有的NQM 100%股权,以取得NQM持有的帕金戈金矿控制权。

截至2021年6月底,标的资产的净资产账面价值5.05亿元,交易对价9.03亿元,增值率79%。

(注:济南高新公司公告)

此项交易为关联交易,交易标的是控股股东的关联公司济南高新间接控制的澳大利亚金矿资产,公司也由此正式切入矿产资源领域。

(注:市值风云整理)

NQM原属于上市公司济南高新(600807.SH),是在2016年通过全资子公司明加尔金源间接收购获得。

2021年NQM营收占济南高新总营收比重达55%,净资产占比则达123.8%,当年济南高新实现归母净利润0.15亿,而NQM实现归母净利润1.43亿。可以看出,NQM是济南高新的主要资产和盈利来源。

(注:济南高新公司公告)

济南高新出售该重要资产目的是回笼资金,战略聚焦生命健康和产业园区开发运营,2021年底济南高新账上仅短期借款就6亿,而货币资金仅3亿,资产负债率近90%。

(注:专为注册制服务的市值风云APP)

济南高新承诺,2022-2024年度累计净利润数约为6亿,低于当年承诺数值的,由高新城建进行补偿,济南高新智慧谷投资置业有限公司就高新城建无法补偿的剩余部分进行差额补偿。

公司想将黄金勘探、开采、选矿业务领域能与当前大宗商品贸易形成协同,但矿产业务属资金密集型行业,投入资金量大,而大宗商品也需要强资金流动性。

截至2022年一季度,公司账面货币资金12亿,既要支付并购款项又要维持相关业务日常的运营,当前负债虽然不高,但可以预计未来负债将会进一步提升。

(注:专为注册制服务的市值风云APP)

除进入黄金矿业新业务外,公司在2021年年报中还提到:积极寻求契机进入新能源的新材料相关矿业领域。公司表示目前还处于资源积累阶段,没有布局具体矿种,当前接触的新能源新材料类矿物资源包括钒、锂、镁、钛等。

看来,未来大概率还会有系列资本运作……

本文来源于网友自行发布,不代表本站立场,转载联系作者并注明出处