中金|A股:近期外资动态分析

来源 中金点睛

近期A股市场外资流出幅度加大,年初至今北向资金净流入规模明显收窄,但从总流出规模上看,我们认为对这一轮流出可能不需要过于恐慌。北向资金当前A股持仓总额达到2.1万亿元,外资持股占A股自由流通市值比例接近一成。对比当前北向资金的持股比例,这一轮净流出的金额波动占比约3%,规模虽然值得关注但不宜过度恐慌,可能是多重因素影响下正常的波动。风格方面,年初至今外资偏好增持“稳增长”和高端制造,减仓大消费。从外资存量规模和占比看,消费、新能源比例仍然较高,头部个股虽遭减持但仍是重仓。

摘要

近期海外资金波动较大,引发市场较高关注。资金流向规模上看:近期A股市场外资流出幅度加大,年初至今北向资金净流入规模明显收窄。近期包括北向资金在内的海外资金流向引发市场较高关注。9月以来[1]北向交易开通的32个交易日中有25个交易日呈现单日净流出,总计净流出规模647亿元。10月24日北向单日净流出179亿元,单日净卖出额创历史新高。截至10月25日,年初至今北向资金净流入规模缩窄至15亿元(其中沪股通年初至今净流入506亿元,深港通净流出491亿元),相较过去5年年均近3000亿元的净流入规模明显缩窄。作为另一参考的EPFR资金流向数据也显示A股市场今年下半年以来海外主动资金净流出,9月以来海外主动资金累计净流出11.7亿美元。

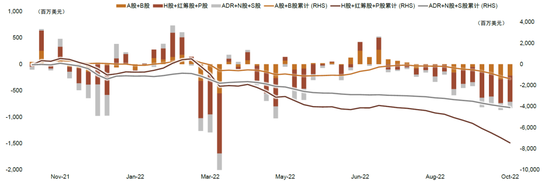

与此同时,近期港股市场海外资金可能也出现较大幅度的净流出,南下资金则呈现持续净流入且10月以来日均净流入规模有所扩大,分化明显。EPFR数据显示今年7月以来港股市场主动资金(H股、红筹股、P股)只有两周录得净流入,9月以来港股主动资金净流出27.2亿美元[2],呈现加速态势,投资海外中资股(ADR+N股+S股)的主动资金也同步净流出。相较之下,南下资金呈现稳步净流入趋势,10月日均净流入规模较9月进一步提升,10月以来累计净流入490亿元,年初至今南向资金累计净流入2625亿元。

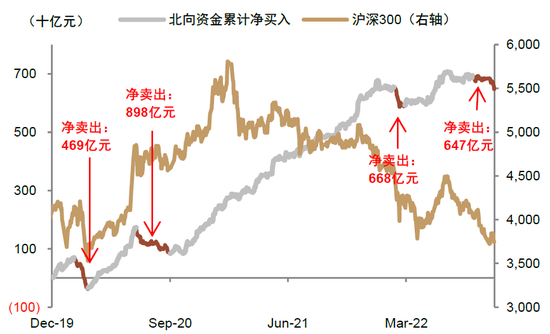

但从总流出规模上看,我们认为对这一轮流出可能不需要过于恐慌。2020年以来,北向资金曾经经历过四轮规模较大的持续流出,流出规模分别达到469/898/668/647亿元(图表4),相比之下,虽然10月24日北向资金录得单日最大净流出规模,但考虑到随后两个交易日北向资金重回流入,我们认为本轮卖出的总规模相比历史经验仍然较为温和。

外资持股存量规模看:北向资金当前A股持仓总额达到2.1万亿元,外资持股占A股自由流通市值比例接近一成。当前北向资金口径下,自2014年互联互通开通以来累计的净流入规模已经达到约1.6万亿元,通过陆股通持股市值达到2.1万亿元。而根据我们综合QFII持股数据、央行披露的境外投资者和机构持有证券数据显示,截至今年上半年外资持股占到A股自由流通市值的比例达到9.8%。对比当前北向资金的持股比例,这一轮净流出的金额波动占比约3%,规模虽然值得关注但不宜过度恐慌,可能是多重因素影响下正常的波动。

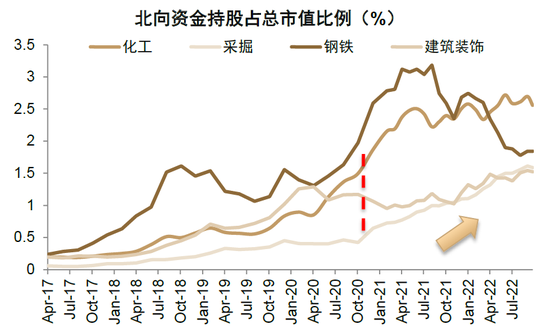

风格方面,年初至今外资偏好增持“稳增长”和高端制造,减仓大消费。年初至今我们观察到A股市场中外资持股比例上升的行业包括采掘、公用事业、交通运输、建筑装饰等“稳增长”行业(图表18),减仓较多的板块包括家电、休闲服务、钢铁等,基本面驱动的配置思路较为明显。9月以来的外资配置中,家电、休闲服务、食品饮料和建筑材料的持股占比下降的较为明显;通信和纺织服装板块外资持股比例提升。个股上看,北向资金年初至今减持金额最高的个股包括宁德时代、贵州茅台和恒瑞医药,而高端制造业的隆基绿能、国电南瑞和汇川技术则是年初至今增持比例最高的个股[3]。

从外资存量规模和占比看,消费、新能源比例仍然较高,头部个股虽遭减持但仍是重仓。家电(8.0%)、休闲服务(6.2%)、食品饮料(5.0%)和电气设备(5.4%)依然是外资持股占总市值比例最高的行业(图表10~13),纺织服装(0.4%)、商业贸易(0.5%)和国防军工(0.7%)行业中外资持股占比较小。而个股上看,虽然近年来北向资金大幅减持,但贵州茅台和宁德时代仍然是北向资金最大的重仓股,其中茅台的北向资金持股市值超过1200亿元,而宁德时代的持股市值也达到650亿元。而从外资持股偏好上看,我们发现QFII机构的持仓更多集中于银行(占QFII总持仓的35%,图表19),而北向资金则重仓食品饮料(15%)和电气设备(14%)。

近期外资波动背后的影响因素较为综合,近期政策信号较为积极。我们认为近期外资波动的原因可能较为综合,外部环境方面,美联储加息的紧缩预期进一步强化,海外流动性环境整体偏紧,同时国际地缘环境依然复杂,中美关系波折前行,对海外投资者风险偏好也或带来一定影响;内部来看,国内三季度经济增长相比二季度初步改善,但消费、地产数据仍偏弱,增长尚待进一步企稳。需求偏弱对消费股的影响结合近期A股上市公司三季报的集中披露,可能也是外资近期对相关板块尤其是消费类企业持仓出现短期调整的原因之一。不过近期相关政策信号相对积极,近日发改委等六部门印发《关于以制造业为重点促进外资扩增量稳存量提质量的若干政策措施》、央行和外汇局决定将企业和金融机构的跨境融资宏观审慎调节参数上调,等等,在此背景下我们认为虽不排除短期波动,但类似前期的外资大幅净流出现象可能已经告一段落。

正文

近期市场资金流动

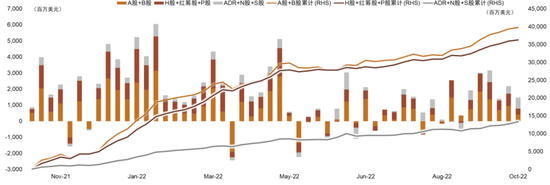

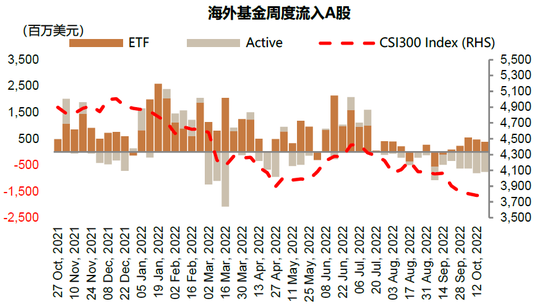

近期A股市场外资流出幅度加大,年初至今北向资金净流入规模明显收窄。近期包括北向资金在内的海外资金流向引发市场较高关注。9月以来[4]北向交易开通的32个交易日中有25个交易日呈现单日净流出,总计净流出规模647亿元。10月24日北向单日净流出179亿元,单日净卖出额创历史新高。截至10月25日,年初至今北向资金净流入规模缩窄至15亿元(其中沪股通年初至今净流入506亿元,深港通净流出491亿元),相较过去5年年均近3000亿元的净流入规模明显缩窄。作为另一参考的EPFR资金流向数据也显示A股市场今年下半年以来海外主动资金净流出,9月以来海外主动资金累计净流出11.7亿美元。

与此同时,近期港股市场海外资金可能也出现较大幅度的净流出,南下资金则呈现持续净流入且10月以来日均净流入规模有所扩大,分化明显。EPFR数据显示今年7月以来港股市场主动资金(H股、红筹股、P股)只有两周录得净流入,9月以来港股主动资金净流出27.2亿美元[5],呈现加速态势,投资海外中资股(ADR+N股+S股)的主动资金也同步净流出。相较之下,南下资金呈现稳步净流入趋势,10月日均净流入规模较9月进一步提升,10月以来累计净流入490亿元,年初至今南向资金累计净流入2625亿元。

不过,从总流出规模上看,这一轮流出的资金规模并不是历史最大。2020年以来,北向资金曾经经历过四轮规模较大的持续流出,流出规模分别达到469/898/668/647亿元(图表4),相比之下,虽然10月24日北向资金录得单日最大净流出规模,但考虑到随后两个交易日北向资金重回流入,我们认为本轮卖出的总规模相比历史经验仍然较为温和。

北向资金当前A股持仓总额达到2.1万亿元,外资持股占A股自由流通市值比例接近一成。当前北向资金口径下,自2014年互联互通开通以来累计的净流入规模已经达到约1.6万亿元,通过陆股通持股市值达到2.1万亿元。而根据我们综合QFII持股数据、央行披露的境外投资者和机构持有证券数据显示,截至今年上半年外资持股占到A股自由流通市值的比例达到9.8%。对比当前北向资金的持股比例,这一轮净流出的金额波动占比约3%,规模虽然值得关注但不宜过度恐慌,可能是多重因素影响下正常的波动。

图表1:EPFR追踪的主动资金今年下半年起持续流出中国市场

资料来源:EPFR,中金公司研究部 注:数据截至2022年10月19日

图表2:但被动资金依旧保持流入

资料来源:Wind,中金公司研究部 注:数据截至2022年10月19日

图表3:北向资金九月开始净卖出天数明显增多,近期流出速度加快

资料来源:Wind,中金公司研究部注:数据截至2022年10月24日

图表4:2020年以来北向资金有四轮明显流出

资料来源:Wind,中金公司研究部 注:数据截至2022年10月24日

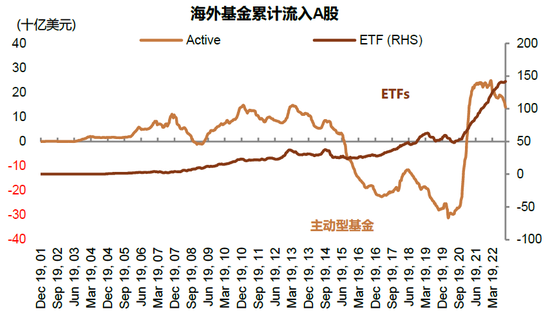

图表5:累计流入A股的海外资金:按主动/ETF分类

资料来源:EPFR,Wind,中金公司研究部

图表6:周度流入A股的海外资金:按主动/ETF分类

资料来源:EPFR,Wind,中金公司研究部

图表7:A股投资者自由流通市值占比

资料来源:上市公司季报,上交所,基金业协会,保监会,社保基金理事会,证券业协会,人社部,中国人民银行,证监会,Wind,中金公司研究部

注:公募基金包括专户,不包括保险、社保基金、年金等账户的部分;信托投资不包括私募基金通道;券商包括自营和主动资管;数据截至2022年6月30日

外资持股行业、风格和个股特征

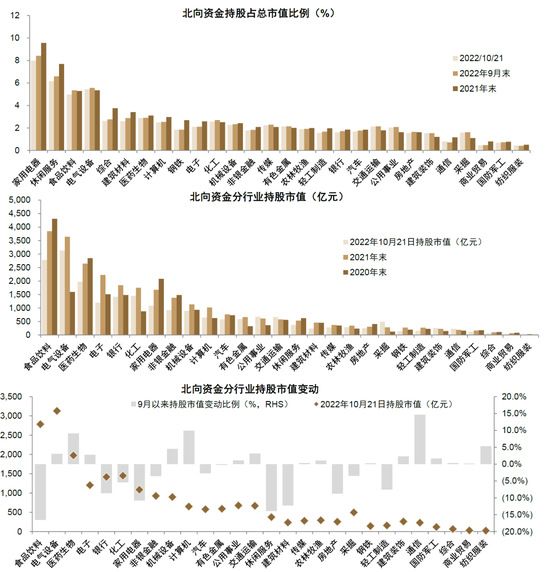

风格方面,年初至今外资偏好增持“稳增长”和高端制造,减仓大消费。年初至今我们观察到A股市场中外资持股比例上升的行业包括采掘、公用事业、交通运输、建筑装饰等“稳增长”行业(图表18),减仓较多的板块包括家电、休闲服务、钢铁等,基本面驱动的配置思路较为明显。而9月以来的外资配置中,家电、休闲服务、食品饮料和建筑材料的持股占比下降的较为明显;通信和纺织服装板块外资持股比例提升。

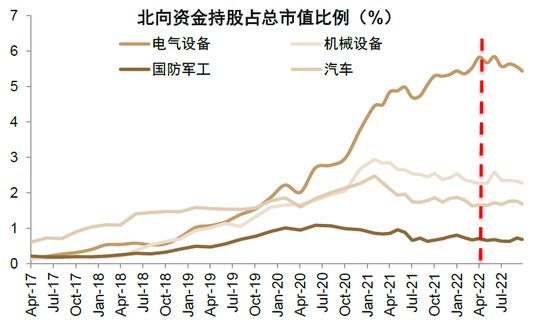

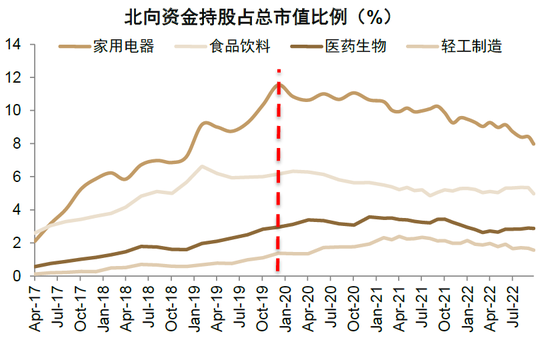

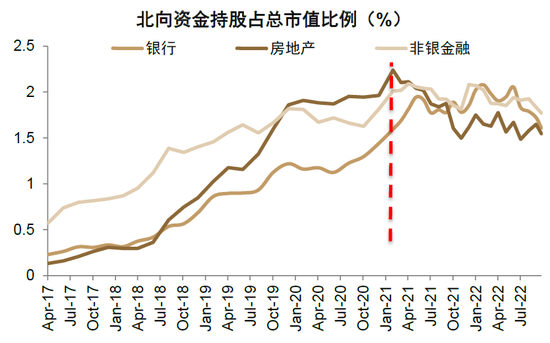

从外资存量规模和占比看,消费、新能源比例仍然较高。家电(8.0%)、休闲服务(6.2%)、食品饮料(5.0%)和电气设备(5.4%)依然是外资持股占总市值比例最高的行业(图表10~13),纺织服装(0.4%)、商业贸易(0.5%)和国防军工(0.7%)行业中外资持股占比较小。而从外资持股偏好上看,我们发现QFII机构的持仓更多集中于银行(占QFII总持仓的35%,图表19),而北向资金则重仓食品饮料(15%)和电气设备(14%)。

个股上看,头部个股虽遭减持但仍是重仓。北向资金年初至今减持金额最高的个股包括宁德时代、贵州茅台和恒瑞医药,此外,消费行业中的龙头个股如五粮液、中国中免也遭遇较为明显的减持,银行板块中的平安银行、招商银行也都位居年内外资减持金额前十。而另一方面,高端制造业的隆基绿能、国电南瑞和汇川技术则是年初至今增持比例最高的个股,煤炭板块高景气下中国神华、陕西煤业也获得大幅增持。但从存量上看,虽然近年来北向资金大幅减持,但贵州茅台和宁德时代仍然是北向资金持股市值最大的重仓股,其中茅台的北向资金持股市值超过1200亿元,而宁德时代的持股市值也达到650亿元,美的集团、隆基股份和长江电力的北向持股金额紧随其后,虽然这几只个股年初至今仍然获得增持,但近一周内(10月17日~10月24日)外资仍然对这些股票进行了卖出。

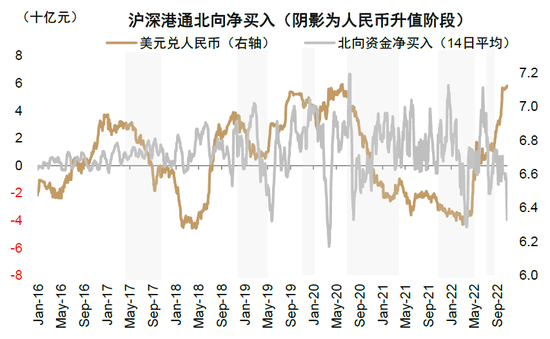

图表8:近期人民币贬值速度较快、幅度较大,可能是导致北向资金流出的因素之一

资料来源:Wind,中金公司研究部注:数据截至2022年10月24日

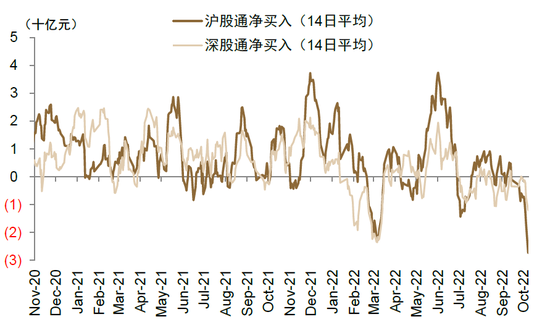

图表9:近期沪股通流出幅度明显大于深股通

资料来源:Wind,中金公司研究部注:数据截至2022年10月24日

图表10:电气设备的北向资金持股占比高位波动,但近期没有明显加仓

资料来源:Wind,中金公司研究部 注:数据截至2022年10月21日

图表11:家电、食品饮料板块的北向资金持股分别在2020/2019年达到高位

资料来源:Wind,中金公司研究部

注:数据截至2022年10月21日

图表12:地产、金融板块中,北向资金的持股占比从2021年开始也不再增加,地产板块下降较多

资料来源:Wind,中金公司研究部

注:数据截至2022年10月21日

图表13:近年来北向资金持股在化工、采掘、建筑板块中的占比逐渐提升

资料来源:Wind,中金公司研究部注:数据截至2022年10月21日

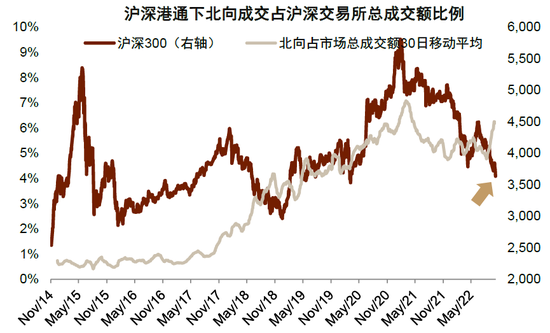

图表14:北向资金成交额在A股占比近期快速抬升

资料来源:Wind,中金公司研究部注:数据截至2022年10月24日

图表15:今年北向资金转为净流出,但交易占比持续抬升

资料来源:Wind,中金公司研究部 注:数据截至2022年10月24日

图表16:外资重仓股2021年开始跑输市场

资料来源:Wind,FactSet,中金公司研究部 注:数据截至2022年10月24日

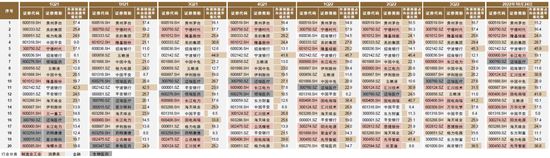

图表17:外资持股Top20的时间序列变化

资料来源:Wind,中金公司研究部

注:数据不纳入外资私募持股,由北向持股(精确数据)和QFII数据(季报披露的大股东)相加模拟;持股市值占比单位:%

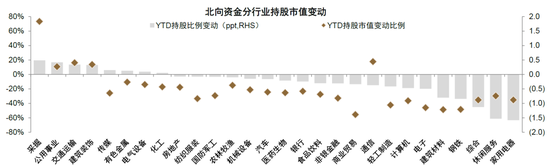

图表18:年初至今外资持股市值变动比例vs. 持股比例变动

资料来源:Wind,中金公司研究部

注:数据不纳入外资私募持股,由北向持股(精确数据)和QFII数据(季报披露的大股东)相加模拟

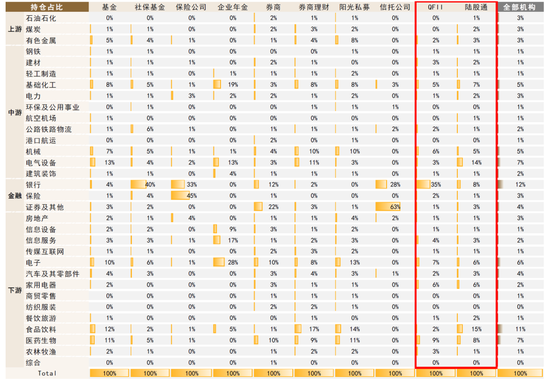

图表19:不同类型的机构投资者的行业持仓占比显示,外资对于食品饮料、医药、化工、电气设备、银行、电子等行业较为青睐

资料来源:Wind,中金公司研究部

注:数据截至2022年6月30日,根据Wind统计的基金重仓、企业季报披露股东等数据综合而成

图表20:2021年末、今年9月末和10月21日的北向资金持股对比

资料来源:Wind,中金公司研究部

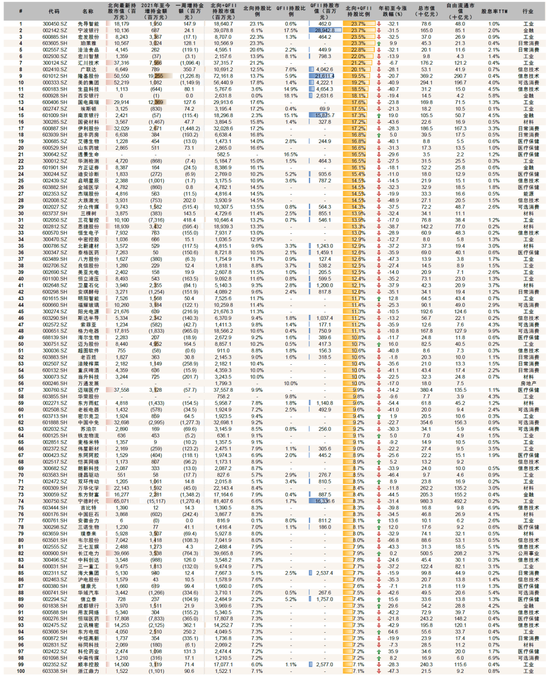

图表21:外资持股占比最高的100家公司

资料来源:Wind,中金公司研究部

注:QFII持股数据为截至2022年2季度末披露的前十大股东,数据截至2022年10月24日

[1] 此处数据截至2022年10月24日

[2] 此处数据截至2022年10月21日

[3] 采用持股数量变动*股价估算,数据截至2022年10月24日

[4] 此处数据截至2022年10月24日

[5] 此处数据截至2022年10月21日

文章来源

本文摘自:2022年10月27日已经发布的《近期外资动态分析》

分析员 何 璐SAC 执证编号:S0080522010001 SFC CE Ref:BQB821

分析员 李求索 SAC 执证编号:S0080513070004 SFC CE Ref:BDO991

分析员 王汉锋 SAC 执证编号:S0080513080002 SFC CE Ref:AND454

本文来源于网友自行发布,不代表本站立场,转载联系作者并注明出处