解禁宣布跨界钠电池,配合拉股价公司实控人竟是自己股东!七彩化学:逐渐“黑化”的高性能有机颜料专业玩家

原标题:解禁当天宣布跨界钠电池,配合拉股价公司实控人竟是自己股东!七彩化学:逐渐“黑化”的高性能有机颜料专业玩家

来源:市值风云

公司本身套路偏多,二级市场花招不少,大客户是关联公司,上市前突击分红更不容忽视。

作者|Los

编辑 |小白

开篇之前先推荐两个栏目,那就是市值风云APP里的公告精选和早报,风云君最近写这俩作业时已经连续三天被碳酸锂的新闻刷屏,其价格是一冲再冲,电池级马上冲破56万/吨。

环比上涨9%已然成天价,“平替”产品钠离子最近也跟着热度不减,风云君突然想起之前放出消息要搞钠离子电池的七彩化学(300758.SZ)。

公司9月18日发公告,称与美联新材(300586)已签订战略合作协议,双方暂定共同投资25亿,建设年产18万吨电池级普鲁士蓝(白)产业化项目。

宁德时代的主要技术路径就是普鲁士蓝(白),它是钠离子电池主流三种材料之一,而中科海钠走的是过渡金属氧化物技术路线,另外一种材料为聚阴离子化合物。

发布公告第二天公司股价就跳空涨了18.48%,而此前已经连续回调一个月,跌幅高达35%。

跌麻了的韭菜们面对这样的利好,气得骂骂咧咧说战略合作就是画饼。

至风云君截稿时,公司尚未发表有关推进上述协议中项目的公告,反倒是9月18日发表该战略协议时,连带着发布了5条有关股票激励限售期解禁的公告。

赶在解禁时,放一个消息把股价推高。大哥,胆儿肥啊,现在股市里跳大神拍花子都这么明目张胆了吗?哦哦哦哦对对对对,您是持牌的,持牌割韭菜嘞您~

有意思的是,公司招股说明书中披露,早在2016年底,黄伟汕就从公司控股股东和实控人妻子那儿受让了499万股,截至目前其持有公司2392万股,占流通股7.57%。

而这位黄伟汕是何许人也?

嗳,这不巧了么:就是美联新材的实控人。

主营业务为高性能有机颜料的七彩化学在B站宣传片的口号是,“让精彩不止于黄色和橙色”。

风云君公告一路扒下来,觉得公司讲这话确实有“底气”,它的故事远不止这点颜色儿。

先上一个吾股排名,三年不到从中游干到下游,目前排名3079。

红+黄,高性能有机颜料PK外资

七彩化学上市之路比较坎坷,说多了容易暴露底色。

公司2006年于鞍山成立,2012年首次提交ipo申请,2013年证监会掀“打假风暴”,公司很有自知之明地撤回申请。

随后2016年8月挂牌新三板,到2019年2月才成功登陆科创板。

截至2022年三季报徐惠祥通过直接和间接的方式持有公司30.95%的股份,为公司实控人;其妻持有公司9.04%的股份,为一致行动人。

公司营收由三大块组成,2022年上半年近7成收入来自高性能有机颜料业务,另外两个业务分别是溶剂染料系列和中间体系列。

公司上市后,发展定位逐渐从高性能有机颜料向高性能有机材料倾斜。因此,营收结构也有变化,溶剂染料业务从2018年上半年占总营收的26%,逐步下降到2022年上半年的9.7%,而中间体及材料单体一跃成为公司第二大业务。

公司拳头产品是高性能有机颜料,主要产品包括苯并咪唑酮系列、偶氮缩合系列和异吲哚啉系列,简单说就是高性能的红色和黄色颜料。三种产品在颜色性能、牢度性能和加工性能上有区别。

高性能有机颜料属于技术密集型企业,其终端应用领域有塑料、涂料、油墨、橡胶等。最终产品广泛用于儿童玩具、汽车漆、工程机械、船舶防腐、集装箱等。

目前全世界有机颜料分为三个梯队:

第一梯队巴斯夫、科莱恩和大日本油墨化学工业株式会社(DIC)占据市场上较大份额和高端市场;

第二梯队包括十几家中型企业,其中有七彩化学、百合花(603823.SH)等;

第三梯队有几百家小企业。

2019年上市后,小日子不错,2020-21年持续上涨。拉长时间,2017-21年总营收CAGR也有24%的中速增长。

但2022年前三季度,总营收仅为9.3亿,同比下滑0.4%。而在半年报中,公司把营收增速下滑归结于疫情、宏观经济下滑和原材料成本上升。

但不管怎么解释,也掩盖不了公司盈利能力的拉胯:上市之后,公司基本上一直处于增收不增利的状态。

2021年扣非净利润同比增速开始下滑,2022年前三季度甚至同比大幅下滑81.1%。

2017-21年,扣非净利润CAGR为10.6%,与营收增速严重不匹配。

毛利率从2019年以后连年下滑,2022年前三季度为27%,较2017年已下滑近10个百分点,净利率更夸张,2022年前三季度仅为3.7%。

但其实同行业比,公司主要专注高性能有机颜料,其毛利率一直以来是有优势的,拳头产品苯并咪唑酮系列毛利率近几年达40%。

而百合花和联合化学(301209.SZ)分别有45%和90%的营收来自经典有机颜料,经典有机颜料的毛利率仅为20%左右。

拆开看,公司2022年前三季度管理费用率高达10.7%,核心是股权激励成本费用增加。作为对比,公司销售费用率偏低,说明不用卖力销售。

具体来看,2021年,经销与直销几乎对半开。

“打天下”靠第一大客户

公司大客户名单中,杭州信凯实业有限公司从2015到2018年上半年连续霸榜4年,最高时对其销售占比达23.2%。

虽然上市后公司没再披露过大客户名单细节,但杭州信凯大概率仍是公司第一大客户,2021年对其销售1.5亿,占总营收的11.2%。

根据招股书披露,杭州信凯1996年成立,从事染颜料20余年,连续多年位居全国有机颜料出口行业第一名。李治、李武两兄弟分别持有该公司65%和35%的股份。

有意思的是李武还是鞍山辉虹的最大股东,持有其24.89%的股份,而七彩化学是其第二大股东,持有21.68%的股份。

也就是公司、信凯实业和鞍山辉虹三家公司是关联的。

这事儿不就好办了么,招股书表明2016年这三家企业就已经互相采购和销售,不仅如此,公司对杭州信凯销售的平均毛利率低于公司经销模式下的毛利率水平5%-6%。

公司称给予杭州信凯优惠是其采购金额较大,而同期鞍山辉虹对杭州信凯的销售价格比给其他客户低17%-26%。

虽然公司又称其和鞍山辉虹均独立与杭州凯信进行交易,不存在利益输送情形,但公司上市后不断走低的毛利率,再配合不断下降的销售费用率,几件事儿颇有对应关系。

2022年前三季度存货周转天数和应收账款天数均呈上升态势,完成一轮购、存、销需要213天,压力还是挺大的。

而2018年上半年公司应收账款期末余额前五名客户的名单中,杭州信凯又荣登榜一。2022年上半年该榜单第一名同样没有披露名字,大概率也是它,期末余额占同期应收账款期末余额合计的12.5%。

2017-2022年前三季度公司不仅收现比长期小于0.7,净现比也较差,经营性现金流净额常年小于净利润。

2021年营收同比增速33.6%,股权激励的第一个会计年度考核已经达标,2022年9月26日,包括徐老板在内的123位公司核心成员获授的限制性股票总数为622万股,本次解禁比例是40%。

而第二年会计年的考核标准是2022年较2020年营收增长57%-69%,也就是完成15.8-17亿,目前看前三季度仅完成不足10亿,有难度。

但其实公司2019年上市时募资扩产能的建成周期是2年,当时预计达产后增加年销售额是7亿。

这么看,如意算盘早就打好了,所以是真激励还是真撒币,那就难说了。

自建+并购,高性能有机新材料有看点

2019年公司的总产能在7000吨左右,首发上市时公司募资6.2亿,其中4亿投向扩建产能,新增年产3200吨有机颜料、7400吨中间体和300吨溶剂染料的产能。

2021年公司精细化工总生产量已增长至1.69万吨,产销率为80.3%。

上表中前三个项目2021年投资状态已达到100%,产生效益1504万。但距离公司预计的完全释放产能将产生年收益总计9325万,还有不小的差距。

不仅扩建产能,公司近几年在收购股权和签订战略协议上表现的也很积极。公司在2020-21年合计拿下绍兴上虞新利化工80%的股权,该公司的强项正是七彩化学拳头产品苯并咪唑酮系列有机颜料和中间体。

接着公司逐步在高性能新材料上布局,2021年9月公司收购了金泰利化65%的股权,使其成为控股子公司。金泰利化拥有约年产1.5万吨催化加氢系列产品等有机中间体的产能,主要应用于农药助剂感光材料等。

随后又分别与山东省鱼台县人民政府和山东鲁泰化学有限公司签署战略合作协议,计划总投资55亿,主要投向材料中间体和单体、特种尼龙、特种聚氨酯等。

主要包括新型电子元器件用树脂材料及热塑性弹性体项目、光敏性中间体、光刻胶系列产品和应用于汽车工业、电子电气领域的尼龙产品。

可以看出徐老板在高性能新材料业务上的布局是很用心的,但是扩产能和股权投资也造成了资金紧张。

2020年公司资产负债率开始走高,2022年三季度末已达到了40.6%,有息负债率走势一致,同期为25.9%,拾阶而上。

2017-22年前三季度,公司通过经营活动共产生了4.8亿现金流入,资本开支7.6亿,最终自由现金流净流出2.8亿,现金流吃紧。

不过,资金紧张并不是什么大问题,因为徐老板很有“资本运作头脑”。

招股书披露,上市前为了融资,徐老板和好朋友互相担保,还拆借占用公司资金。

当然,一边突击分红、一边募资,这种常见的滥招数,徐老板当然也不会错过,不用白不用嘛。

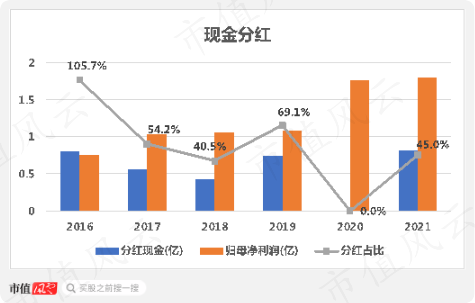

上市前,2016年公司豪气分红8000万,占当期归母净利润105.7%,2017-18年合计再分9860万,占同期归母净利润的47.2%,占经营性现金流的70%。

一边豪气分红,首发上市时又向市场募资1.4亿用来补流和偿还银行贷款,打得一手“韭菜不割白不割,割了也白割”的好牌。

但监管也没惯着,遭询问后,原本公司打算募资6.2亿,最后获批5.4亿,公司只好砍掉补流项目,偿还银行贷款金额也压缩到6400万。

而上市后的2020年没有分红,2019-21年三年累计分红1.55亿,占同期归母净利润的33.5%,表现尚可。但毕竟有上市前给自己分红的豪爽做对比了,怎么看怎么别扭,差点意思呵。

七彩化学所在的高性能有机颜料行业属于技术密集型,颇有专业壁垒。目前公司拥有的产能在国内企业里领先。

公司意在向高性能有机新材料方向上布局,从光刻胶系列到钠离子电池都有它的身影。

但公司本身套路偏多,二级市场花招不少,大客户是关联公司,上市前突击分红更不容忽视。

本文来源于网友自行发布,不代表本站立场,转载联系作者并注明出处