没钱也要扩产能!账上现金仅7亿,自由现金流长期为负,三利谱再抛百亿偏光片投资计划:明天和意外哪个先来?

没钱也要扩产能!账上现金仅7亿,自由现金流长期为负,三利谱再抛百亿偏光片投资计划:明天和意外,哪个先来?

来源:市值风云

产能扩张是上市以来的主线。

作者|破浪

编辑 |小白

手机、平板、电脑等电子产品每天都充斥在我们生活中,但鲜有人知道,我们肉眼之所以能看到这些产品显示的影像,偏光片的作用功不可没。

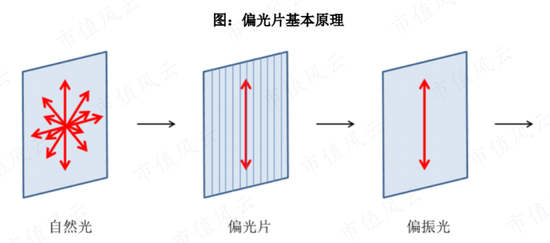

偏光片作用是控制光束偏振方向,将不具有偏极性的自然光变成偏振光。液晶显示器必须依靠偏振光才可成像。

即,没有偏光片,图像就无法显示在屏幕上。

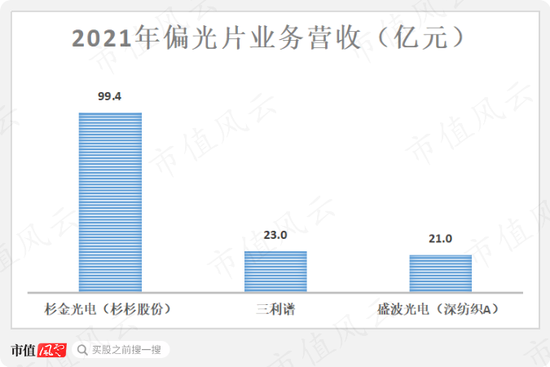

国内偏光片主要上市公司有三家:杉金光电(杉杉股份(600884.SH)子公司)、三利谱(002876.SZ)、盛波光电(深纺织A(000045.SZ)子公司)。

其中,杉杉股份在2021年完成对LG化学偏光片业务的收购,一举成为全球最大的偏光片供应商,2021年偏光片业务营收99.4亿。

相比而言,三利谱和盛波光电规模较小,分别为23亿、21亿。

12月18日,深纺织A发布公告,拟收购恒美光电100%股权,若完成收购,其偏光片业务将再上一个台阶。

(注:按偏光片厂商2021年销售额排名)

三家企业各有主攻:

三利谱主要聚焦中小尺寸偏光片,主攻手机用偏光片,正扩张大尺寸偏光片产线;

盛波光电以中大尺寸偏光片产品为主;

杉金光电则以大尺寸TV偏光片为主。

今天咱们的主角是三利谱。

核心原材料被外企拿捏,下游受面板周期影响

01处于微笑曲线左侧

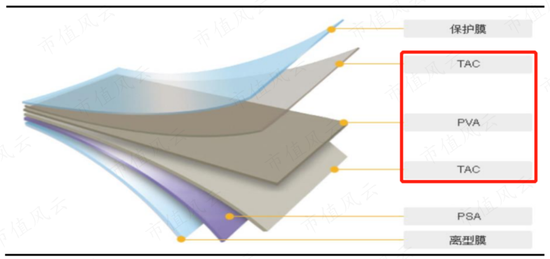

偏光片由各种膜材复合而成,其中最为核心的是PVA膜和TAC膜,合计占偏光片总成本比重超70%,而偏光片原材料占三利谱总成本比例超70%。

(注:偏光片的基本结构,2022年中报)

尽管这俩膜材供应充足,但基本由日企垄断:公司的PVA膜主要从日本可乐丽(超70%市占率)采购,TAC膜主要从富士胶片(超50%市占率)处购买。

显然,由于关键原材料需从日企进口,国内偏光片厂家普遍议价能力普遍不足。

偏光片下游是液晶显示面板,OLED和LCD是当前的主流显示技术。

虽然OLED显示效果更优,但由于大尺寸屏良品率低、成本高企等问题,目前仅广泛用于中小尺寸屏幕,当前LCD中的TFT-LCD偏光片占据主流,这也是公司的主要产品。

(注:纬达光电招股书注册稿)

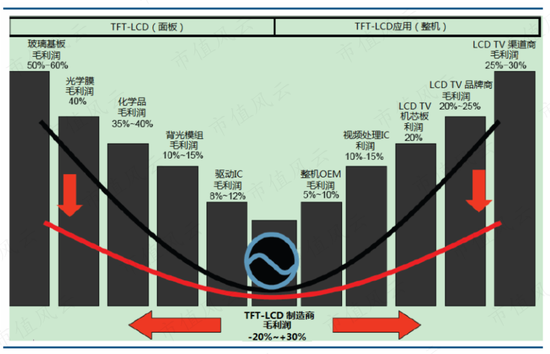

TFT-LCD产业链上、中、下游行业的毛利率水平构成了著名的“微笑曲线”,偏光片利润水平处于产业链较高位置,约40%。

但随着液晶面板行业竞争加剧,加上核心原材料被外企主导,在上下两头双重压力下,偏光片利润水平也遭到挤压。

(注:三利谱招股说明书)

02国内市场存在需求缺口

三利谱成立于2007年,2017年登陆深交所,从事偏光片的研产销。

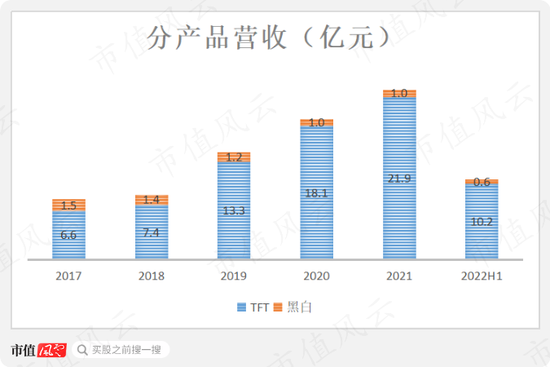

公司主要产品包括TFT系列和黑白系列偏光片两类,可应用于消费类电子产品显示屏、仪器仪表等工控类电子显示屏。

(注:2022年中报)

实控人为张建军,当前持股比例为18.92%,曾在天马微电子从事研发工作、在盛波光电从事偏光片相关工作,有一定技术背景。

由于偏光片主要应用于显示面板领域,因此偏光片行业的发展受到下游面板周期的直接影响。

随着LCD面板产能大量向中国大陆转移,配套的偏光片需求也随之增加,公司内销占比持续提升,2022H1达94%。

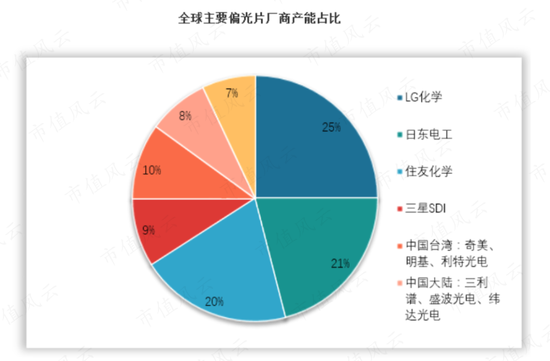

从全球范围来看,由于偏光片技术门槛较高,偏光片行业仍被日韩企业占据,LG化学、日东电工、住友化学三家产能合计占比达到全球的三分之二。

当然,随着杉杉股份完成对LG化学偏光片业务的收购,这一局面被打破。

但不可忽略的是,大陆偏光片企业起步晚,且国外多年来严格控制对国内偏光片生产技术和工艺的转移,大陆本土偏光片企业的国产替代之路艰难,产能占比仅8%。

(注:观研天下)

据omdia统计,2021年国内偏光片需求量为3.6亿平方米,但国内供应量仅2.65亿平方米,偏光片供需存在约25%的供应缺口,国内厂商份额有进一步提升的空间。

由于偏光片质量好坏直接影响面板显示性能,为保证产品质量,偏光片厂商进入下游供应商名单需要较长的认证周期,再加上技术壁垒和投资规模大等因素,该行业对新进入者不太友好。

同时,为维持产品质量的稳定,认证通过后一般不会轻易更换偏光片供应商。

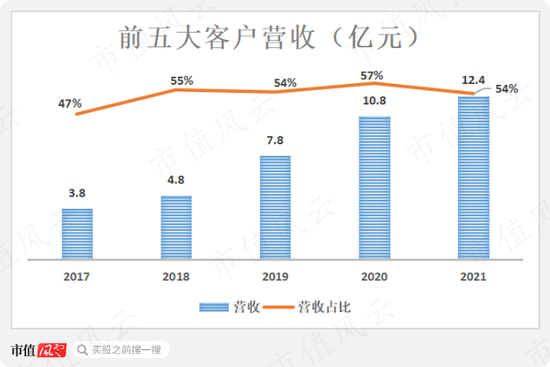

公司的前五大客户营收占比基本维持在50%以上,前十大客户销售额占比在70%左右。

目前,三利谱是包括京东方、天马、龙腾光电、信利、帝晶光电等液晶面板和液晶显示模组生产企业的合格供应商。

但是,既然国内市场是厂商必争之地,国外偏光片企业当然也不想错过。国外偏光片生产企业也出现将产能向中国大陆逐渐转移的趋势,未来偏光片行业在大陆地区竞争可能加剧。

总体而言,偏光片上游核心膜材需依赖进口,企业议价能力不足;当前存在一定的需求缺口,但其下游与面板行业息息相关。

而面板是公认的强周期性行业。

凛冬来来去去,不耽误搞钱上产能

01产能逐渐叠起

由于国内偏光片供给不及内需,公司的产能无法跟上市场需求,因此近些年上市公司的主线就是扩产能,并试图进一步扩大市场份额。

公司目前主要有深圳光明、深圳龙岗、安徽合肥、福建莆田四大生产基地,生产线基本处于满产状态。

(注:公司主要生产线,根据调研纪要整理)

上市以来,公司营收增长较快,营收的增长主要来自于TFT系列,黑白系列营收规模整体变化不大,保持在1亿左右水平。

上市公司总营收从2017年的8.2亿增长至2021年的23亿,CAGR达29%,尤其是2019年得益于合肥产线产能释放,营收激增。

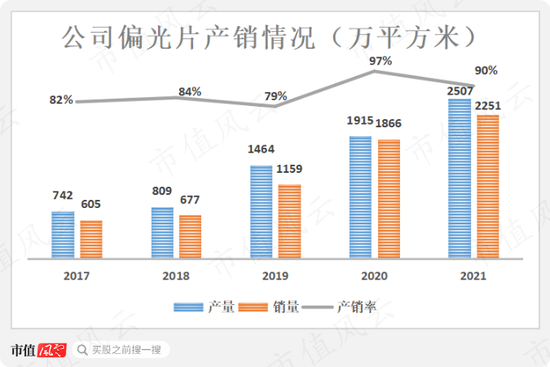

营收的增长与公司偏光片产量变动一致,2019年偏光片产量同比增长超80%,2021年超2500万平方米。

公司表示,预计到2024年可实现偏光片年产能约7000万平方米,对比而言,盛波光电当前偏光片年产能约6000万平方米,暂无新增在建产能。

02来自下游面板的压力

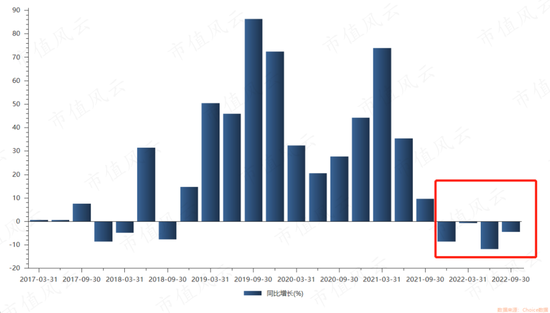

然而,营收这一增长势头在22年前三季度掉头向下,仅16.6亿,同比下降6%。实际上,从单季度来看,21年四季度至22年三季度,公司营收已连续四个季度单季同比下滑。

这一情况与下游面板周期基本相符,2021年8月以来面板价格进入新的下行周期,京东方A、TCL科技等面板企业股价也是持续阴跌,寒气咄咄逼人,股民深套久矣。

(注:专为注册制服务的市值风云APP)

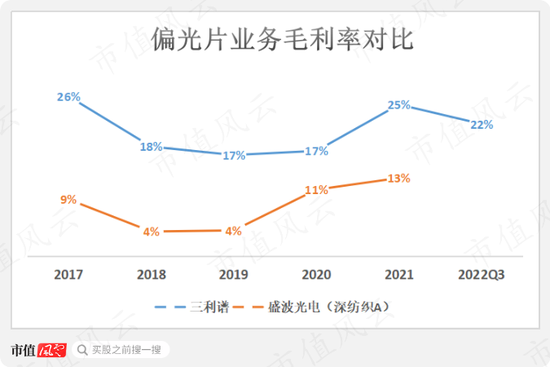

2018年,下游手机市场出货量下降使得公司产品价格下降,加上彼时处于前期产能爬坡期,公司毛利率降至18%。

随着产能的释放,单位成本的下降,2021年毛利率提升至25%,22年前三季度再度下滑至22%,但仍整体高于盛波光电偏光片业务毛利率。

毛利率的巨大差异在于两家公司的产品结构不同。

从偏光片的平均销售单价来看,盛波光电以TV为代表的大尺寸面板占比更大,单价更低,而三利谱的以手机为代表的中小尺寸偏光片占比更多,利润空间相对更大。

由于合肥产线主要生产电视偏光片,大尺寸偏光片收入占比的提升使得2020年销售单价下滑。

公司在调研中表示,偏光片价格与面板行业景气度有关,但目前主要由供求关系决定,偏光片在国内属于紧平衡状态,所以价格没有受到面板降价很大的影响。

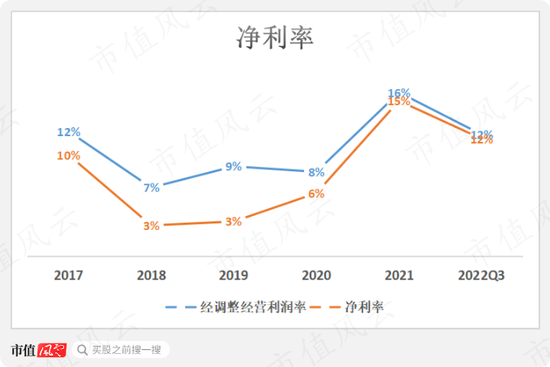

但从持续下滑的销售单价、毛利率等的变动来看,下游给到的压力还是实实在在存在的,22年前三季度公司净利率也下滑了4个点至12%。

此外,2021年公司发布了员工持股计划,其中规划的2022年业绩考核标准为扣非净利润4亿,而22年前三季度仅完成1.7亿,恐怕远不及预期。

03拉产能付出的代价

近期,公司又搞出一个大动静。

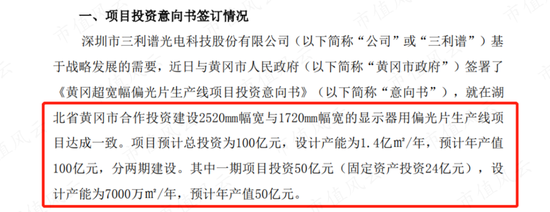

为进一步扩大在大尺寸偏光片的市场占有率,2022年10月,公司与黄冈市政府签署项目投资协议书,拟合作投资建设2520mm与1720mm幅宽生产线,项目总投资100亿,涉及产能1.4亿平方米/年,预计年产值100亿。

(注:公司公告)

然而,公司当前账上货币资金和交易性金融资产合计仅7亿,因此,斥资百亿的激进扩产被市场认为是在“画大饼”。

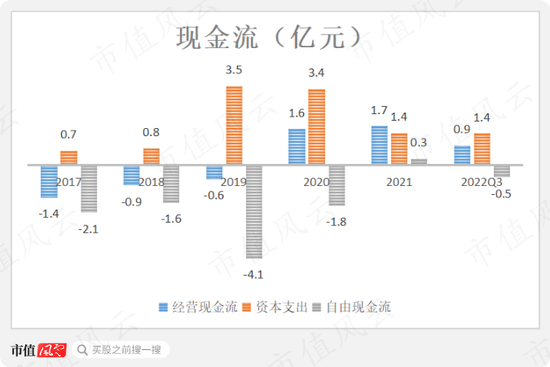

众所周知,产能持续拉升的背后是密集的资本投入,上市以来公司累计资本支出11亿,而同期,经营活动现金流净流入累计1.3亿,是资本开支的零头。

因此,三利谱的自由现金流大多时候为负,上市以来合计净流出近10亿。

自身造血能力不足,公司只得求助于外部融资。

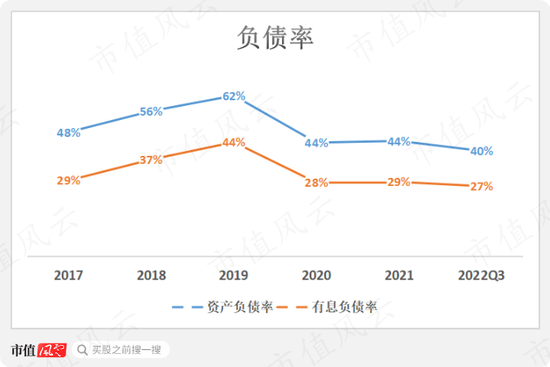

当前公司资产负债率不高,2019年之前持续走高,2020年公司通过非公开发行募资8.7亿,负债水平才有所下降。

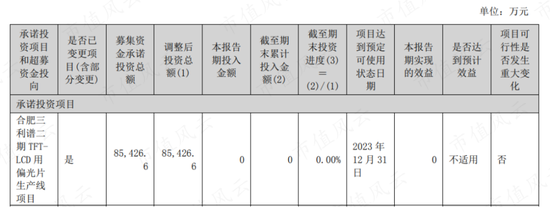

提到募投资金,不得不提的是,公司的行动效率实在不敢恭维。2020年原募投项目是建设一条2500mm的超宽幅生产线,而后改成1720mm宽幅,但截止到22年6月底,项目进度是0%。

(注:2022年半年报)

押注上游,新产品开发有看点

除了持续加码扩产能外,公司近期还开始向上游延伸。

2022年10月,公司与广水市政府签署协议,合作投资建设液晶显示用光学膜与高分子聚合物生产线,预计总投资为5.2亿,光学膜设计产能为1.3亿㎡/年,高分子聚合物设计产能为6万吨/年,预计总年产值22亿元。

此外,根据公司调研纪要显示,OLED产品、车载产品、VR产品等新产品开发方面:

OLED手机产品已完成部分下游客户认证,未来随着客户需求量的增加以及公司龙岗产线的顺利爬坡,有望成为公司业绩的重要增长点之一;

公司开发车载产品2-3年时间,目前车载染料系产品已有小批量供货,车载碘系产品正在下游客户端做认证,认证通过后将在莆田新生产线生产,莆田新产线聚焦车载产品;

公司研究开发VR产品一年多时间,产品认证基本接近尾声,已采购相应生产设备,预计下半年可实现小批量供货。

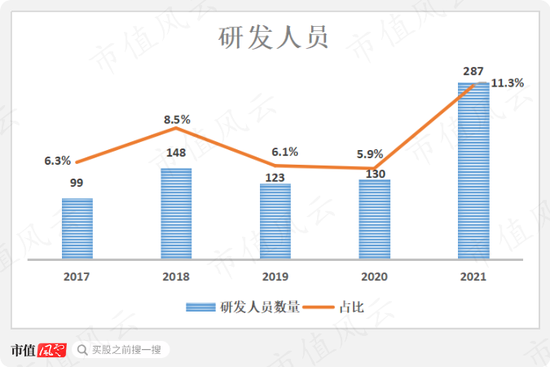

产品的开发需要持续的研发投入。上市以来,公司研发人员数量整体保持增长,2021年研发人员数量为287人,较2020年大幅增长,研发人员占比也从5.9%上升至11.3%。

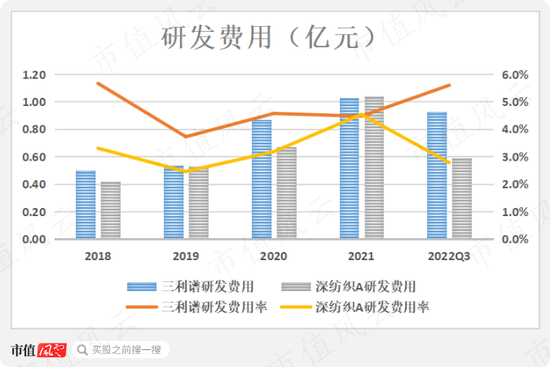

研发费用方面,公司与深纺织A整体相当,均整体保持上升,但公司研发费用率整体高于深纺织A。

22年前三季度,公司研发费用率进一步上升至5.6%,而深纺织A则下降至3%。

公司所处偏光片行业,是面板行业不可或缺的原材料。

随着液晶面板产业持续向中国大陆转移,加上车载显示、VR等新方向的发展,国内偏光片需求空间也进一步增大,同时竞争也可能进一步加剧。

而当前,该行业上游核心原材料主要依赖国外进口,受制于此,国内偏光片企业议价能力不足。

三利谱上市以来主线围绕扩产能展开,随着产能的释放进一步带动了营收的增长,但近一年来在下游面板寒冬下营收有所萎缩。

公司接下来的路仍不好走,随着产能的继续扩张,产业链向上延伸,新产品的推进,与之而来的是更大的资金压力。

免责声明:本报告(文章)是基于上市公司的公众公司属性、以上市公司根据其法定义务公开披露的信息(包括但不限于临时公告、定期报告和官方互动平台等)为核心依据的独立第三方研究;市值风云力求报告(文章)所载内容及观点客观公正,但不保证其准确性、完整性、及时性等;本报告(文章)中的信息或所表述的意见不构成任何投资建议,市值风云不对因使用本报告所采取的任何行动承担任何责任。

本文来源于网友自行发布,不代表本站立场,转载联系作者并注明出处