【调研报告——黑色金属】8月广州废钢调研报告

8月27-29日,我们跟随富宝资讯对广州电炉厂、废钢加工基地进行走访调研。今年二季度以来,废钢到货量大幅下滑(富宝口径废钢到货同比下降30%),废钢基地库存同样处于极低水平。此行调研目的在于实地调研废钢供应减量的原因和可恢复程度,以及电炉的开工、盈利状况和复产意愿。

★调研情况总结:

(1)废钢资源紧张,到货量较去年下降40%-50%。广州废钢供应中,工业废钢占到了50%-60%。电炉厂和加工基地普遍反馈今年废钢资源到货量仅为去年的50%-60%。工业废钢到货节奏与制造业订单几乎同步。(2)基地投机库存并不低,赌货心态较浓。今年以来,华南地区电炉采废价格与基地收购价格持续出现倒挂,基地普遍采用囤货/赌货的方式博取价差。电炉开工的不连续性+基地博价差,导致废钢价格波动进一步放大。(3)走访电炉企业中,开工率普遍在30%-50%左右,勉强维持运转。电炉开工率低主要有两个原因:成材出货疲软和废钢资源紧张(控价的情况下)。

★行情展望:

综上,我们认为,“废钢紧张”作为成材利多支撑的逻辑并不存在。“量”的角度,长期废钢供应并不会因为废钢价格变动而增加或减少。但钢厂对原料态度、以及基地的补库和去库存行为会造成周度/月度扰动。

“价”的角度,废钢无成本定价之说,废钢价格由螺纹倒算来决定。终端需求和铁水平衡点仍是主逻辑,废钢价格和电炉成本被动跟随。需求低迷背景下,作为高成本的电炉被挤出将成为常态,一旦电炉出现利润,则意味着短期市场出现了短期定价错误。

★风险提示:

旺季需求验证,国内外宏观政策,海外能源波动。

1

调研背景和目的

8月27-29日,我们跟随富宝资讯对广州主要电炉厂、废钢加工基地进行走访调研。今年二季度以来,废钢到货量大幅下滑(富宝口径废钢到货同比下降30%),废钢基地库存同样处于极低水平。此行调研目的,在于实地调研废钢供应减量的原因和可恢复程度,以及电炉的开工、盈利状况和复产意愿。

2

主要结论

1)废钢资源紧张,到货量较去年下降40%-50%。

广州以出口导向型制造业为主,小家电居多。因此广州废钢供应中,工业废钢占到了50%-60%。18-19年大规模拆迁、厂房搬迁结束后,拆迁废钢量也大幅减少。走访电炉厂和加工基地普遍反馈今年废钢资源大幅减少,到货量仅为去年的50%-60%。工业废钢到货节奏与制造业订单几乎同步,21年10-11月份期间,22年4-5月份以来,废钢到货量明显下降。

2)基地投机库存并不低,赌货心态较浓

令我们略微惊讶的是,尽管普遍反映废钢到货量大幅下滑,但实际走访的几家基地库存并不算低,与以往常备库存量相当(也有可能存在样本偏差,小基地被挤出)。由于电炉持续亏损,今年以来,华南地区电炉采废价格与基地收购价格持续出现点对点倒挂(基地比电炉厂收购价高20-30元/吨左右)。为获取盈利,基地普遍采用囤货/赌货的方式博取价差。电炉开工的不连续性+基地博价差,导致废钢价格波动进一步放大。

3)电炉企业成材出货疲软,废钢资源紧张下勉强维持最低开工率。

走访电炉企业中,开工率普遍在30%-50%左右,勉强维持运转。电炉企业反馈,开工率低主要有两个原因:成材出货疲软和废钢资源紧张(控价的情况下)。盈利方面,广州电炉企业普遍反馈,今年为电炉企业有史以来盈利最差的一年(超过2015年),目前仅能维持现金成本,完全成本小幅亏损几十元/吨。

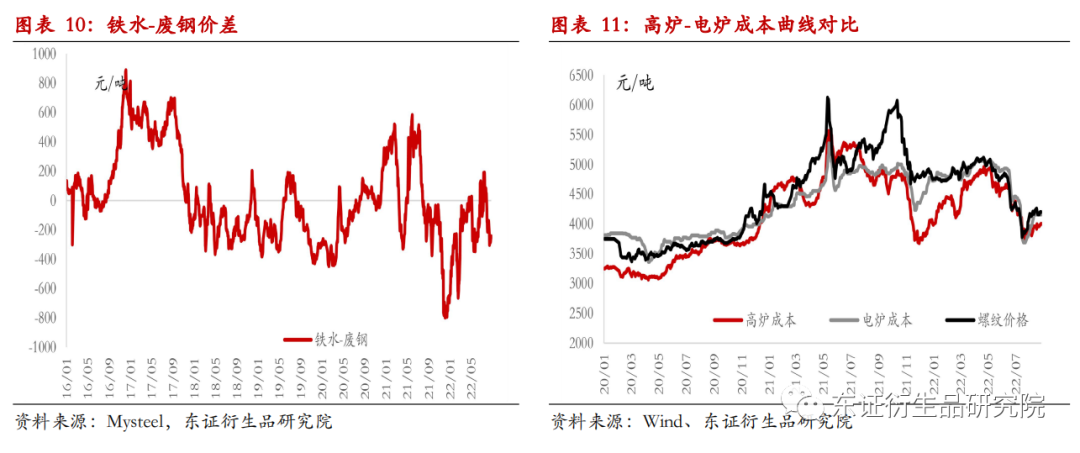

由此可以看到2016-2017年前后供给侧改革对钢铁成本曲线的变化。2016-2017年之前,中频率成本大幅低于高炉,2015年高炉企业大面积亏损,电炉/中频炉仍有盈利。2018年之后,电炉企业成本高于高炉,成材一旦供大于求首先挤出电炉。

4)高炉与需求决定平衡点,“废钢供应紧张”无法作为利多长逻辑。

综上,我们认为,“废钢紧张”作为成材利多支撑的逻辑并不存在。“量”的角度,废钢供应减量根源在于制造业低迷和拆迁废钢量减少,长期废钢供应并不会因为废钢价格变动而增加或减少。短期废钢供应或因为基地的补库和去库存行为造成周度/月度扰动。

“价”的角度,由于废钢源头并无成本,废钢无成本定价之说,废钢价格由螺纹倒算来决定。而螺纹价格则取决于高炉厂主导的供应和终端需求。假设终端需求量维持疲弱,螺纹价格约等于对应铁水量下的高炉成本。即,终端需求和铁水平衡点仍是主逻辑,废钢价格和电炉成本被动跟随。需求低迷背景下,作为高成本的电炉被挤出将成为常态,一旦电炉出现利润,则意味着短期市场出现了短期定价错误。

3

详细纪要

A:某电炉企业

基本情况:

产能2*70t,最高日产量6000吨,目前日产量5000吨。生产时间,年初最高18-20小时,目前10-12个小时。主产盘螺、螺纹。有自有废钢基地。

原料和成材库存:

废钢原料库存2万吨(4天),成材库存3-4万吨(7-8天左右)

盈亏:

目前重废不含税成本2850,螺纹不含税售价3700,低于950的现金成本,小幅亏损状态。现货和废钢采购每日报价,参考周边。有利润就做,亏损100元以上停产。不赌行情。

废钢料型:

50%-60%重废,15%-20%压块,生铁等15%

废钢采购:

收不上来。开工率低,一是因为卖不动,销售不好;二是废钢采购确实有困难,没货。普遍反馈地产、制造业废钢来源都明显减少。

B:某电炉企业

基本情况:

产能2×35t。目前只开一个炉子,日产1000-2000吨。产量比去年同期降低了30%-40%。

原料和成材库存:

成品库存3-4万吨(20天,偏高,以往2-3万吨)。废钢库存1-2万吨(10天)。

盈亏:

废钢到螺纹成本1100。全部生产新国标。

成材销售:

以只发基建项目工地为主,占比50%-60%。对9月基建需求没有看到明显启动。

废钢料型::同上

废钢采购:

无自有基地。制造业废钢来源占20%-30%,制造业减产。

C:某电炉企业

基本情况:

产能2×60吨。目前日产2000吨,开10个小时,销售尚可。产品全部为型材(工字钢,槽钢,终端钢结构、制造等居多)

原料和成材库存:

废钢库存1万吨(5天),成材库存3-4万吨(20天)。此前库存最高6万吨,目前并未明显累库。

D:某电炉企业

基本情况:

民企,给周边高炉厂贴牌,高炉厂销售成材,这边只负责生产和降本。由于地理位置较佛山等基地远,运费成本更贵,废钢更难收。

产能4*40t, 目前只开了1个炉子,24h。目前废钢日耗1500-1600。加工成本略高,1100元/吨。产品盘螺为主。

原料和成材库存:

废钢库存2万吨(10天),最高存储能力达到10+万。成材库存2万,5-6月份最高6万。目前尽管开工率低,但成材库存去化依然不理想。

盈亏:

废钢含税成本3160-3170(8%),售价4100,略亏,目前保持现金流不亏。亏100-200会减产。

废钢料型:

重废难收,这边收剪料更多,出铁率不到91%。剪料配比50%-60%,工业料10%,其他30%。

E:某高炉废钢采购

废钢系数:

华南地区废钢成本低于铁水,但根据螺废价差调整系数有限。6月中-7月中,废钢系数降了3%-5%,目前尚未明显提产,仍在观察9月份需求量。

废钢料型:

工业废钢50%,拆解20%-30%,生活废钢比例低。

F:某废钢基地

场地库存:

常备库存7000吨,目前8000吨,库存偏大。但其中已经定出去6000吨库存。该基地反馈,周边其他场地库存普遍不高。

销售:

主要送长流程钢厂,短流程需求量不稳定。周边新余、柳钢、涟钢、广钢等。

废钢来源:

佛山工业材占比50%-60%,社会废钢15%-30%。到货量比去年下降50%,8月份环比7月份没有明显改善。且工业材与社会废钢不同,受降雨、高温等影响较少。多数来自小基地送货(没票),也有来自美的等加工企业直供。美的采用季度投标,或一单一议投标。

税点:

8%-9%-9.5%都有,财税改革没有执行。

G:某废钢基地

场地库存:

最高库存4000吨,目前3000吨。6月末的高价库存仍未出清。

废钢来源:

只收工业材,前两年周边拆迁+工厂搬迁,拆迁料较多,现在已经没有。不直接对接制造业企业,从更小的贸易商收货。每天废钢到货量30-300吨不等。去年一个月到货总量5000吨,现在3000吨(降幅40%)。从去年10-11月份开始到货减少,今年4-5月份之后持续砍半(与制造业订单节奏完全一致)。

成本:

打包块,成本40元/吨

销售钢厂:

所有钢厂都送,价高者得。电炉厂订单不稳定,3-5天来订单。

税点:

不含税,不开票

E:某大型废钢基地

场地库存:

常备库存8000吨,目前1万吨。对9月份旺季仍有期待,计划9月份持续降库至5000吨。9月底,若期待中的旺季行情没有看到,主动甩货降库存。

废钢来源:

社会废钢来源:房屋拆迁、厂棚;汽车:拆车、汽车报废公司;企业:造船厂、汽车厂。最近2个月汽车订单有所回升,但是家电订单依然低迷。定价模式,月度一单一议,或季度一单一议。

本文来源于网友自行发布,不代表本站立场,转载联系作者并注明出处