R/S分析法

网友投稿• 2021-10-20 02:09:07 •阅读73

R/S分析法简介 R/S分析法通常用来分析时间序列的分形特征和长期记忆过程,最初由英国水文学家赫斯特(Hurst,1951年)在研究尼罗河水坝工程时提出的方法。后来,它被用在各种时间序列的分析之中。 曼德尔布罗特(Mandelbrot)在1972年首次将R/S分析应用于美国证券市场,分析股票收益的变化,彼得斯(Peters)把这种方法作为其分形市场假说最重要的研究工具进行了详细的讨论和发展,并做了很多实证研究。R/S分析方法的基本内容是:对于一个时间序列{xt},把它分为A个长度为N的等长子区间,对于每一个子区间,设:  (1) 其中,Mn为第n个区间xu的平均值,Xt,n为第n个区间的累计离差。令: R = max(Xt,n) − min(Xt,n) (2) 若以S表示xu序列的标准差,则可定义重标极差R/S,它随时间而增加。Hurst通过长时间的实践总结,建立了如下关系: R / S = K(n)H (3) 对(3)式相边取对数,得到(4)式: log(R / S)n = Hlog(n) + log(K) (4) 因此,对log(n)和log(R / S)n进行最小二乘法回归就可以估计出H的值。 在对周期循环长度进行估计时,可用Vn统计量,它最初是Hurst用来检验稳定性,后来用来估计周期的长度。

(1) 其中,Mn为第n个区间xu的平均值,Xt,n为第n个区间的累计离差。令: R = max(Xt,n) − min(Xt,n) (2) 若以S表示xu序列的标准差,则可定义重标极差R/S,它随时间而增加。Hurst通过长时间的实践总结,建立了如下关系: R / S = K(n)H (3) 对(3)式相边取对数,得到(4)式: log(R / S)n = Hlog(n) + log(K) (4) 因此,对log(n)和log(R / S)n进行最小二乘法回归就可以估计出H的值。 在对周期循环长度进行估计时,可用Vn统计量,它最初是Hurst用来检验稳定性,后来用来估计周期的长度。  (5) 计算H值和Vn的目的是为了分析时间序列的统计特性。Hurst指数可衡量一个时间序列的统计相关性。当H=0.5时,时间序列就是标准的随机游走,收益率呈正态分布,可以认为现在的价格信息对未来不会产生影响,即市场是有效的。当0.5≤H<1时,存在状态持续性,时间序列是一个持久性的或趋势增强的序列,收益率遵循一个有偏的随机过程,偏倚的程序有赖于H比0.5大多少,在这种状态下,如果序列前一期是向上走的,下一期也多半是向上走的。当0<H≤0.5时,时间序列是反持久性的或逆状态持续性的,这时候,若序列在前一个期间向上走,那么下一期多半向下走。 对于独立随机过程的时间序列来说,Vn关于log(n)的曲线是一条直线。如果序列具有状态持续性,即当H>0.5时,Vn关log(n)是向上倾斜的;如果序列具有逆状态持续性,即当H<0.5 时,Vn关于log(n)是向下倾斜的。当Vn 图形形状改变时,就产生了突变,长期记忆消失。因此,用Vn关于log(n)的关系曲线就可以直观地看出一个时间序列某一时刻的值对以后值的影响时间的界限。 为了测算序列对随机游走的偏离,Peters还引入了E(R / S)n统计量,它的计算公式为:

(5) 计算H值和Vn的目的是为了分析时间序列的统计特性。Hurst指数可衡量一个时间序列的统计相关性。当H=0.5时,时间序列就是标准的随机游走,收益率呈正态分布,可以认为现在的价格信息对未来不会产生影响,即市场是有效的。当0.5≤H<1时,存在状态持续性,时间序列是一个持久性的或趋势增强的序列,收益率遵循一个有偏的随机过程,偏倚的程序有赖于H比0.5大多少,在这种状态下,如果序列前一期是向上走的,下一期也多半是向上走的。当0<H≤0.5时,时间序列是反持久性的或逆状态持续性的,这时候,若序列在前一个期间向上走,那么下一期多半向下走。 对于独立随机过程的时间序列来说,Vn关于log(n)的曲线是一条直线。如果序列具有状态持续性,即当H>0.5时,Vn关log(n)是向上倾斜的;如果序列具有逆状态持续性,即当H<0.5 时,Vn关于log(n)是向下倾斜的。当Vn 图形形状改变时,就产生了突变,长期记忆消失。因此,用Vn关于log(n)的关系曲线就可以直观地看出一个时间序列某一时刻的值对以后值的影响时间的界限。 为了测算序列对随机游走的偏离,Peters还引入了E(R / S)n统计量,它的计算公式为:  (6) 对于一个时间序列,当H≠0.5时,对应于方差比分析中VR(q)≠1时的情况,收益率不再呈正态分布,时间序列各个观测值之间不是互相独立的,后面的观测值都带着在它之前的观测值的“记忆”,这就是我们所说的长期记忆性,从理论上来说它是存在的。随时间延长,前面观测值对后面观测值影响越来越少。因此,时间序列是一长串相互联系的事件叠加起来的结果。为了描述现在对未来的影响,Mandelbrot引进了一个相关性度量的指标CM,它表示的意思和H是对应的。 CM = 2(2H − 1) − 1 (7) 其中CM表示在期间M上的相关性。所以,当H=0.5时,序列不相关;当C>0时,序列正相关;当C<0时,序列负相关。 R/S分析法的实证检验及结果 在检验过程中,我们使用对数收益率,即对502个周收盘价数据按公式(8)进行处理,得到501个数据组成的周收益率序列。为了消除序列的线性依赖,一般分析收益率序列的AR(1)残差,因为线性依赖会使分析偏离Hurst指数或导致第一类错误的发生。以St为因变量,St − 1为自变量,St对St − 1进行回归,就可以得到St的残差序列。

(6) 对于一个时间序列,当H≠0.5时,对应于方差比分析中VR(q)≠1时的情况,收益率不再呈正态分布,时间序列各个观测值之间不是互相独立的,后面的观测值都带着在它之前的观测值的“记忆”,这就是我们所说的长期记忆性,从理论上来说它是存在的。随时间延长,前面观测值对后面观测值影响越来越少。因此,时间序列是一长串相互联系的事件叠加起来的结果。为了描述现在对未来的影响,Mandelbrot引进了一个相关性度量的指标CM,它表示的意思和H是对应的。 CM = 2(2H − 1) − 1 (7) 其中CM表示在期间M上的相关性。所以,当H=0.5时,序列不相关;当C>0时,序列正相关;当C<0时,序列负相关。 R/S分析法的实证检验及结果 在检验过程中,我们使用对数收益率,即对502个周收盘价数据按公式(8)进行处理,得到501个数据组成的周收益率序列。为了消除序列的线性依赖,一般分析收益率序列的AR(1)残差,因为线性依赖会使分析偏离Hurst指数或导致第一类错误的发生。以St为因变量,St − 1为自变量,St对St − 1进行回归,就可以得到St的残差序列。 (8)Xt = St − (a + bSt − 1) (9) 按照以上方法,我们用Gauss5.0编写计算机程序进行计算,得到表1的结果。 表1:沪深两市周收益率序列(R/S)n计算结果 表2:沪深两市Hurst指数估算表 注:因为在深圳证券市场的区间125≤n≤250 内,只有两个观测数据,回归结果不具有现实意义,故未加列示。 按照(4)式分别对沪深两市的log(n)和log(R/S)进行回归,得到上海证券市场的Hurst指数为0.6340,深圳证券市场的Hurst指数为0.6721(表2),都明显大于随机游走假设的临界值0.5,说明沪深两市都存在明显的持久性和分形结构。股票的周收益序列不同于普通的随机游走,是一个有偏的随机游走过程,这是因为序列的前后的记忆性在起作用。

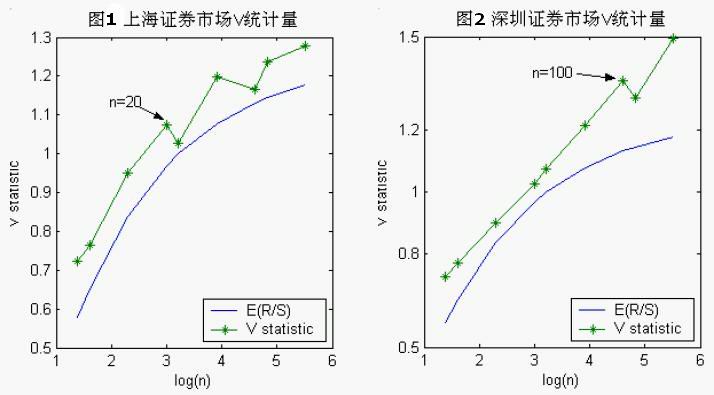

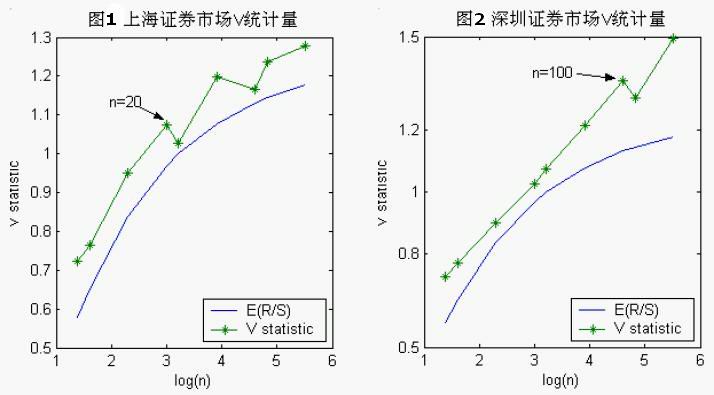

(8)Xt = St − (a + bSt − 1) (9) 按照以上方法,我们用Gauss5.0编写计算机程序进行计算,得到表1的结果。 表1:沪深两市周收益率序列(R/S)n计算结果 表2:沪深两市Hurst指数估算表 注:因为在深圳证券市场的区间125≤n≤250 内,只有两个观测数据,回归结果不具有现实意义,故未加列示。 按照(4)式分别对沪深两市的log(n)和log(R/S)进行回归,得到上海证券市场的Hurst指数为0.6340,深圳证券市场的Hurst指数为0.6721(表2),都明显大于随机游走假设的临界值0.5,说明沪深两市都存在明显的持久性和分形结构。股票的周收益序列不同于普通的随机游走,是一个有偏的随机游走过程,这是因为序列的前后的记忆性在起作用。 图1、2分别给出了沪深两市V统计量相对于log(n)的变化趋势。因为V统计量是(R/S)n相对于n0.5的变化率,所以当时间序列呈现出持续性(H>0.5)时,比率就会增加,V统计量曲线就会一直上升;如果序列呈现出随机游走(H=0.5)或反持续性(H<0.5),V统计量将大致保持不变或单调下降。所以,V统计量曲线由上升转而为保持大致不变或下降的分界点就是序列长期记忆的消失点。如图1、2所示,沪深两市分别在n=20和n=100处V统计量停止增长,所以,n=20和n=100即为两个市场的分界点。分别就分界点前后的log(n)和log(R/S)序列进行回归,可以计算分界点前后的Hurst指数(表2)。以上海证券市场为例,分界点前,Hurst指数为0.7116,相关系数CM为34.1%,远高于随机游走时的情况;分界点后,Hurst指数仅有0.5446,接近随机游走时的0.5。这表明序列中非周期成分是存在的,分界点处n=20,即20周就是非周期循环的长度。这与文献中对上证综合指数从1990.3.26至1999.3.26间的周收益率进行分析所得结果是相同的。同样,100周则是深圳证券市场的非周期循环的长度。文献中,对深证1991年—1998年的日收益率进行了R/S分析,虽然计算出Hurst指数为0.643,大于0.5,但没有得出深证的非周期循环的长度,这可能与样本期太短有关,由这里的结果来看,说明深证的非周期循环的长度确实比上证要长得多。 参考文献 史永东. 上海证券市场的分形结构. 预测, 2000, 5:78-80 徐龙炳, 陆蓉. R/S分析探索中国股票市场的非线性. 预测, 1999, 2:59-62刘永涛. 中国股票市场长期记忆性的实证研究

图1、2分别给出了沪深两市V统计量相对于log(n)的变化趋势。因为V统计量是(R/S)n相对于n0.5的变化率,所以当时间序列呈现出持续性(H>0.5)时,比率就会增加,V统计量曲线就会一直上升;如果序列呈现出随机游走(H=0.5)或反持续性(H<0.5),V统计量将大致保持不变或单调下降。所以,V统计量曲线由上升转而为保持大致不变或下降的分界点就是序列长期记忆的消失点。如图1、2所示,沪深两市分别在n=20和n=100处V统计量停止增长,所以,n=20和n=100即为两个市场的分界点。分别就分界点前后的log(n)和log(R/S)序列进行回归,可以计算分界点前后的Hurst指数(表2)。以上海证券市场为例,分界点前,Hurst指数为0.7116,相关系数CM为34.1%,远高于随机游走时的情况;分界点后,Hurst指数仅有0.5446,接近随机游走时的0.5。这表明序列中非周期成分是存在的,分界点处n=20,即20周就是非周期循环的长度。这与文献中对上证综合指数从1990.3.26至1999.3.26间的周收益率进行分析所得结果是相同的。同样,100周则是深圳证券市场的非周期循环的长度。文献中,对深证1991年—1998年的日收益率进行了R/S分析,虽然计算出Hurst指数为0.643,大于0.5,但没有得出深证的非周期循环的长度,这可能与样本期太短有关,由这里的结果来看,说明深证的非周期循环的长度确实比上证要长得多。 参考文献 史永东. 上海证券市场的分形结构. 预测, 2000, 5:78-80 徐龙炳, 陆蓉. R/S分析探索中国股票市场的非线性. 预测, 1999, 2:59-62刘永涛. 中国股票市场长期记忆性的实证研究

(1) 其中,Mn为第n个区间xu的平均值,Xt,n为第n个区间的累计离差。令: R = max(Xt,n) − min(Xt,n) (2) 若以S表示xu序列的标准差,则可定义重标极差R/S,它随时间而增加。Hurst通过长时间的实践总结,建立了如下关系: R / S = K(n)H (3) 对(3)式相边取对数,得到(4)式: log(R / S)n = Hlog(n) + log(K) (4) 因此,对log(n)和log(R / S)n进行最小二乘法回归就可以估计出H的值。 在对周期循环长度进行估计时,可用Vn统计量,它最初是Hurst用来检验稳定性,后来用来估计周期的长度。

(1) 其中,Mn为第n个区间xu的平均值,Xt,n为第n个区间的累计离差。令: R = max(Xt,n) − min(Xt,n) (2) 若以S表示xu序列的标准差,则可定义重标极差R/S,它随时间而增加。Hurst通过长时间的实践总结,建立了如下关系: R / S = K(n)H (3) 对(3)式相边取对数,得到(4)式: log(R / S)n = Hlog(n) + log(K) (4) 因此,对log(n)和log(R / S)n进行最小二乘法回归就可以估计出H的值。 在对周期循环长度进行估计时,可用Vn统计量,它最初是Hurst用来检验稳定性,后来用来估计周期的长度。  (5) 计算H值和Vn的目的是为了分析时间序列的统计特性。Hurst指数可衡量一个时间序列的统计相关性。当H=0.5时,时间序列就是标准的随机游走,收益率呈正态分布,可以认为现在的价格信息对未来不会产生影响,即市场是有效的。当0.5≤H<1时,存在状态持续性,时间序列是一个持久性的或趋势增强的序列,收益率遵循一个有偏的随机过程,偏倚的程序有赖于H比0.5大多少,在这种状态下,如果序列前一期是向上走的,下一期也多半是向上走的。当0<H≤0.5时,时间序列是反持久性的或逆状态持续性的,这时候,若序列在前一个期间向上走,那么下一期多半向下走。 对于独立随机过程的时间序列来说,Vn关于log(n)的曲线是一条直线。如果序列具有状态持续性,即当H>0.5时,Vn关log(n)是向上倾斜的;如果序列具有逆状态持续性,即当H<0.5 时,Vn关于log(n)是向下倾斜的。当Vn 图形形状改变时,就产生了突变,长期记忆消失。因此,用Vn关于log(n)的关系曲线就可以直观地看出一个时间序列某一时刻的值对以后值的影响时间的界限。 为了测算序列对随机游走的偏离,Peters还引入了E(R / S)n统计量,它的计算公式为:

(5) 计算H值和Vn的目的是为了分析时间序列的统计特性。Hurst指数可衡量一个时间序列的统计相关性。当H=0.5时,时间序列就是标准的随机游走,收益率呈正态分布,可以认为现在的价格信息对未来不会产生影响,即市场是有效的。当0.5≤H<1时,存在状态持续性,时间序列是一个持久性的或趋势增强的序列,收益率遵循一个有偏的随机过程,偏倚的程序有赖于H比0.5大多少,在这种状态下,如果序列前一期是向上走的,下一期也多半是向上走的。当0<H≤0.5时,时间序列是反持久性的或逆状态持续性的,这时候,若序列在前一个期间向上走,那么下一期多半向下走。 对于独立随机过程的时间序列来说,Vn关于log(n)的曲线是一条直线。如果序列具有状态持续性,即当H>0.5时,Vn关log(n)是向上倾斜的;如果序列具有逆状态持续性,即当H<0.5 时,Vn关于log(n)是向下倾斜的。当Vn 图形形状改变时,就产生了突变,长期记忆消失。因此,用Vn关于log(n)的关系曲线就可以直观地看出一个时间序列某一时刻的值对以后值的影响时间的界限。 为了测算序列对随机游走的偏离,Peters还引入了E(R / S)n统计量,它的计算公式为:  (6) 对于一个时间序列,当H≠0.5时,对应于方差比分析中VR(q)≠1时的情况,收益率不再呈正态分布,时间序列各个观测值之间不是互相独立的,后面的观测值都带着在它之前的观测值的“记忆”,这就是我们所说的长期记忆性,从理论上来说它是存在的。随时间延长,前面观测值对后面观测值影响越来越少。因此,时间序列是一长串相互联系的事件叠加起来的结果。为了描述现在对未来的影响,Mandelbrot引进了一个相关性度量的指标CM,它表示的意思和H是对应的。 CM = 2(2H − 1) − 1 (7) 其中CM表示在期间M上的相关性。所以,当H=0.5时,序列不相关;当C>0时,序列正相关;当C<0时,序列负相关。 R/S分析法的实证检验及结果 在检验过程中,我们使用对数收益率,即对502个周收盘价数据按公式(8)进行处理,得到501个数据组成的周收益率序列。为了消除序列的线性依赖,一般分析收益率序列的AR(1)残差,因为线性依赖会使分析偏离Hurst指数或导致第一类错误的发生。以St为因变量,St − 1为自变量,St对St − 1进行回归,就可以得到St的残差序列。

(6) 对于一个时间序列,当H≠0.5时,对应于方差比分析中VR(q)≠1时的情况,收益率不再呈正态分布,时间序列各个观测值之间不是互相独立的,后面的观测值都带着在它之前的观测值的“记忆”,这就是我们所说的长期记忆性,从理论上来说它是存在的。随时间延长,前面观测值对后面观测值影响越来越少。因此,时间序列是一长串相互联系的事件叠加起来的结果。为了描述现在对未来的影响,Mandelbrot引进了一个相关性度量的指标CM,它表示的意思和H是对应的。 CM = 2(2H − 1) − 1 (7) 其中CM表示在期间M上的相关性。所以,当H=0.5时,序列不相关;当C>0时,序列正相关;当C<0时,序列负相关。 R/S分析法的实证检验及结果 在检验过程中,我们使用对数收益率,即对502个周收盘价数据按公式(8)进行处理,得到501个数据组成的周收益率序列。为了消除序列的线性依赖,一般分析收益率序列的AR(1)残差,因为线性依赖会使分析偏离Hurst指数或导致第一类错误的发生。以St为因变量,St − 1为自变量,St对St − 1进行回归,就可以得到St的残差序列。 (8)Xt = St − (a + bSt − 1) (9) 按照以上方法,我们用Gauss5.0编写计算机程序进行计算,得到表1的结果。 表1:沪深两市周收益率序列(R/S)n计算结果 表2:沪深两市Hurst指数估算表 注:因为在深圳证券市场的区间125≤n≤250 内,只有两个观测数据,回归结果不具有现实意义,故未加列示。 按照(4)式分别对沪深两市的log(n)和log(R/S)进行回归,得到上海证券市场的Hurst指数为0.6340,深圳证券市场的Hurst指数为0.6721(表2),都明显大于随机游走假设的临界值0.5,说明沪深两市都存在明显的持久性和分形结构。股票的周收益序列不同于普通的随机游走,是一个有偏的随机游走过程,这是因为序列的前后的记忆性在起作用。

(8)Xt = St − (a + bSt − 1) (9) 按照以上方法,我们用Gauss5.0编写计算机程序进行计算,得到表1的结果。 表1:沪深两市周收益率序列(R/S)n计算结果 表2:沪深两市Hurst指数估算表 注:因为在深圳证券市场的区间125≤n≤250 内,只有两个观测数据,回归结果不具有现实意义,故未加列示。 按照(4)式分别对沪深两市的log(n)和log(R/S)进行回归,得到上海证券市场的Hurst指数为0.6340,深圳证券市场的Hurst指数为0.6721(表2),都明显大于随机游走假设的临界值0.5,说明沪深两市都存在明显的持久性和分形结构。股票的周收益序列不同于普通的随机游走,是一个有偏的随机游走过程,这是因为序列的前后的记忆性在起作用。 图1、2分别给出了沪深两市V统计量相对于log(n)的变化趋势。因为V统计量是(R/S)n相对于n0.5的变化率,所以当时间序列呈现出持续性(H>0.5)时,比率就会增加,V统计量曲线就会一直上升;如果序列呈现出随机游走(H=0.5)或反持续性(H<0.5),V统计量将大致保持不变或单调下降。所以,V统计量曲线由上升转而为保持大致不变或下降的分界点就是序列长期记忆的消失点。如图1、2所示,沪深两市分别在n=20和n=100处V统计量停止增长,所以,n=20和n=100即为两个市场的分界点。分别就分界点前后的log(n)和log(R/S)序列进行回归,可以计算分界点前后的Hurst指数(表2)。以上海证券市场为例,分界点前,Hurst指数为0.7116,相关系数CM为34.1%,远高于随机游走时的情况;分界点后,Hurst指数仅有0.5446,接近随机游走时的0.5。这表明序列中非周期成分是存在的,分界点处n=20,即20周就是非周期循环的长度。这与文献中对上证综合指数从1990.3.26至1999.3.26间的周收益率进行分析所得结果是相同的。同样,100周则是深圳证券市场的非周期循环的长度。文献中,对深证1991年—1998年的日收益率进行了R/S分析,虽然计算出Hurst指数为0.643,大于0.5,但没有得出深证的非周期循环的长度,这可能与样本期太短有关,由这里的结果来看,说明深证的非周期循环的长度确实比上证要长得多。 参考文献 史永东. 上海证券市场的分形结构. 预测, 2000, 5:78-80 徐龙炳, 陆蓉. R/S分析探索中国股票市场的非线性. 预测, 1999, 2:59-62刘永涛. 中国股票市场长期记忆性的实证研究

图1、2分别给出了沪深两市V统计量相对于log(n)的变化趋势。因为V统计量是(R/S)n相对于n0.5的变化率,所以当时间序列呈现出持续性(H>0.5)时,比率就会增加,V统计量曲线就会一直上升;如果序列呈现出随机游走(H=0.5)或反持续性(H<0.5),V统计量将大致保持不变或单调下降。所以,V统计量曲线由上升转而为保持大致不变或下降的分界点就是序列长期记忆的消失点。如图1、2所示,沪深两市分别在n=20和n=100处V统计量停止增长,所以,n=20和n=100即为两个市场的分界点。分别就分界点前后的log(n)和log(R/S)序列进行回归,可以计算分界点前后的Hurst指数(表2)。以上海证券市场为例,分界点前,Hurst指数为0.7116,相关系数CM为34.1%,远高于随机游走时的情况;分界点后,Hurst指数仅有0.5446,接近随机游走时的0.5。这表明序列中非周期成分是存在的,分界点处n=20,即20周就是非周期循环的长度。这与文献中对上证综合指数从1990.3.26至1999.3.26间的周收益率进行分析所得结果是相同的。同样,100周则是深圳证券市场的非周期循环的长度。文献中,对深证1991年—1998年的日收益率进行了R/S分析,虽然计算出Hurst指数为0.643,大于0.5,但没有得出深证的非周期循环的长度,这可能与样本期太短有关,由这里的结果来看,说明深证的非周期循环的长度确实比上证要长得多。 参考文献 史永东. 上海证券市场的分形结构. 预测, 2000, 5:78-80 徐龙炳, 陆蓉. R/S分析探索中国股票市场的非线性. 预测, 1999, 2:59-62刘永涛. 中国股票市场长期记忆性的实证研究

本文来源于网友自行发布,不代表本站立场,转载联系作者并注明出处