财务造假十年进化:从“无中生有”到“真真假假”

资本市场是个巨大的利益场。监管与反监管、舞弊与反舞弊,两股力量持续角力。在这一过程中,法治不断完善、监管持续加强,但诸如康美药业、康得新、乐视网等持续且猖獗的财务造假案,依然时有发生。

最新研究发现,2014年以来财务舞弊数量快速上升,财务舞弊呈现出从单纯的利润表操纵,向利润表与资产负债表联动操纵的趋势。舞弊手法从会计操纵拓展到交易造假,协助实施财务舞弊的“帮凶”,也从关联方、隐性关联方,向真实客户、供应商转换,即从“无中生有”走向“真真假假”,识别难度大大提升。

5月19日,《财会月刊》发表了厦门国家会计学院院长黄世忠及其研究团队叶钦华、叶凡、徐珊等撰写的《严监管下的财务舞弊分析——基于2020~2021年的舞弊样本》一文。研究发现,最近两年查处的财务造假案,在高发行业、舞弊手法等方面都呈现出不同以往的新特征。

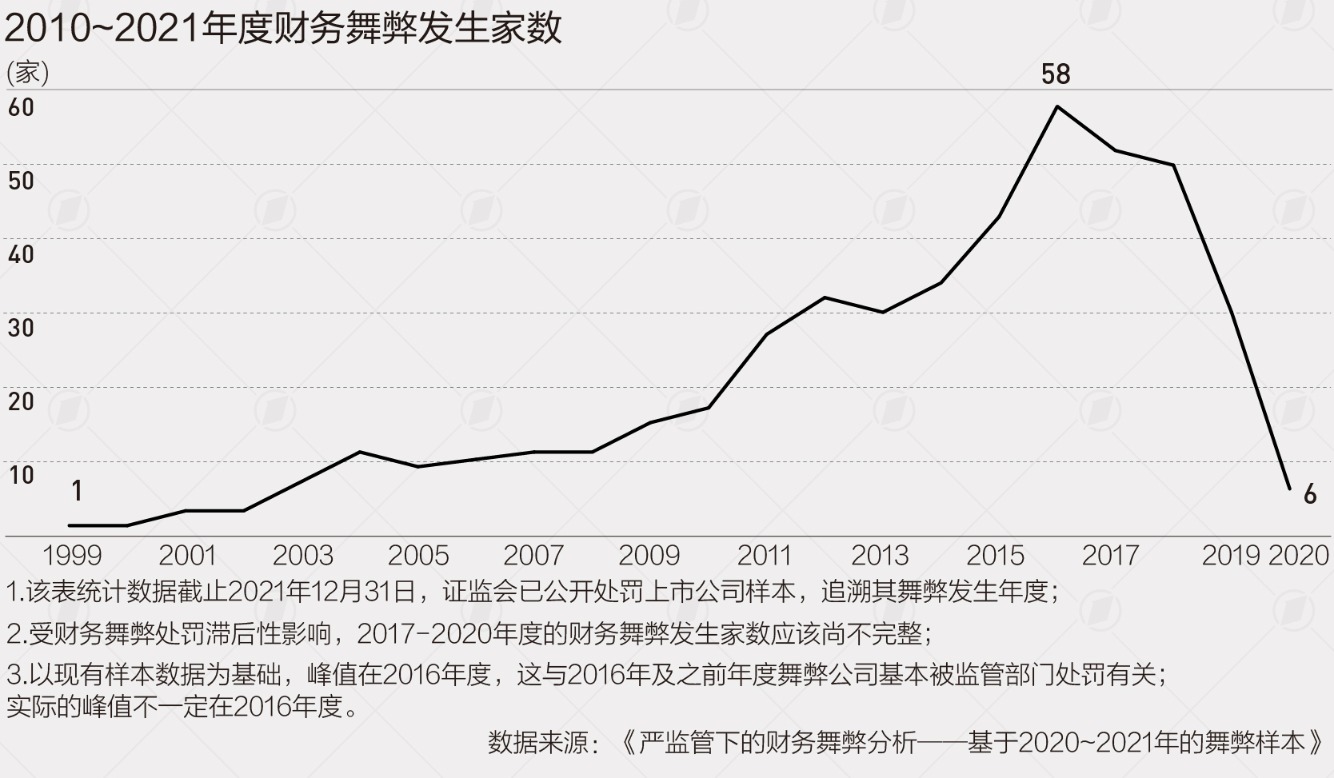

“财务造假在经济上行周期易于掩盖,在下行周期掩盖难度加大,更容易暴露。从2007年到2016年数据来看,造假公司数量是持续上升的。”厦门国家会计学院中国财务舞弊研究中心联合主任叶钦华对第一财经表示,由于财务造假发现往往有3~5年的滞后期,尽管近年来监管处罚造假公司已大幅增加,但仍不排除2017年之后的财务造假案件有持续增加的可能。

“新经济”造假高发

财务造假公司具有明显的行业特征。上述研究发现,“制造业”和“农林牧渔业”的上市公司,由于存货与在建工程等资产难以核实、购销环节较为复杂,依然是财务舞弊高发行业。

但是,从新《证券法》实施后的2020~2021年度看,财务舞弊公司出现了一个新特征——“信息传输、软件和信息技术服务业”与“文化、体育和娱乐业”的舞弊公司数量和比例大幅提升,成为财务舞弊高发行业。

其中,“信息传输、软件和信息技术服务业”可能与并购游戏等轻资产公司带来的巨额商誉爆雷压力相关,“文化、体育和娱乐业”可能与疫情影响下的公司业绩下滑或业绩对赌压力相关。

在过往12年(2010~2021年度)舞弊样本公司达到10家以上的(子)行业中,“农林牧渔业”舞弊公司有16家,行业占比最高(9.58%),“制造业”二级行业“医药制造业”“化学原料和化学制品制造业”的舞弊公司行业占比较高(分别为4.56%和4.25%),“信息传输、软件和信息技术服务业”的舞弊公司行业占比紧随其后(4.05%)。

“经济下行周期,上市公司业绩下行压力大,靠粉饰财务数据来支撑股价表现的动机会增强。”叶钦华对记者表示,而另一方面,财务造假是需要花费成本的,在业绩下行期,要掩盖财务造假,难度也会加大。

此外,一些上市公司为了转型升级,不惜代价收购兼并,形成巨额商誉,加上通过对赌协议做出业绩承诺,或通过股权质押融资,最终诱发业绩“爆雷”潮和财务造假潮。这些“转型升级”当中,有的是真转型,但也有相当部分是“忽悠式”并购。

“埋雷”重灾区:货币资金与资产减值

财务造假的最终目的,一般都是虚增利润。要实现这一目标,就需要对利润表和资产负债表进行“操纵”。

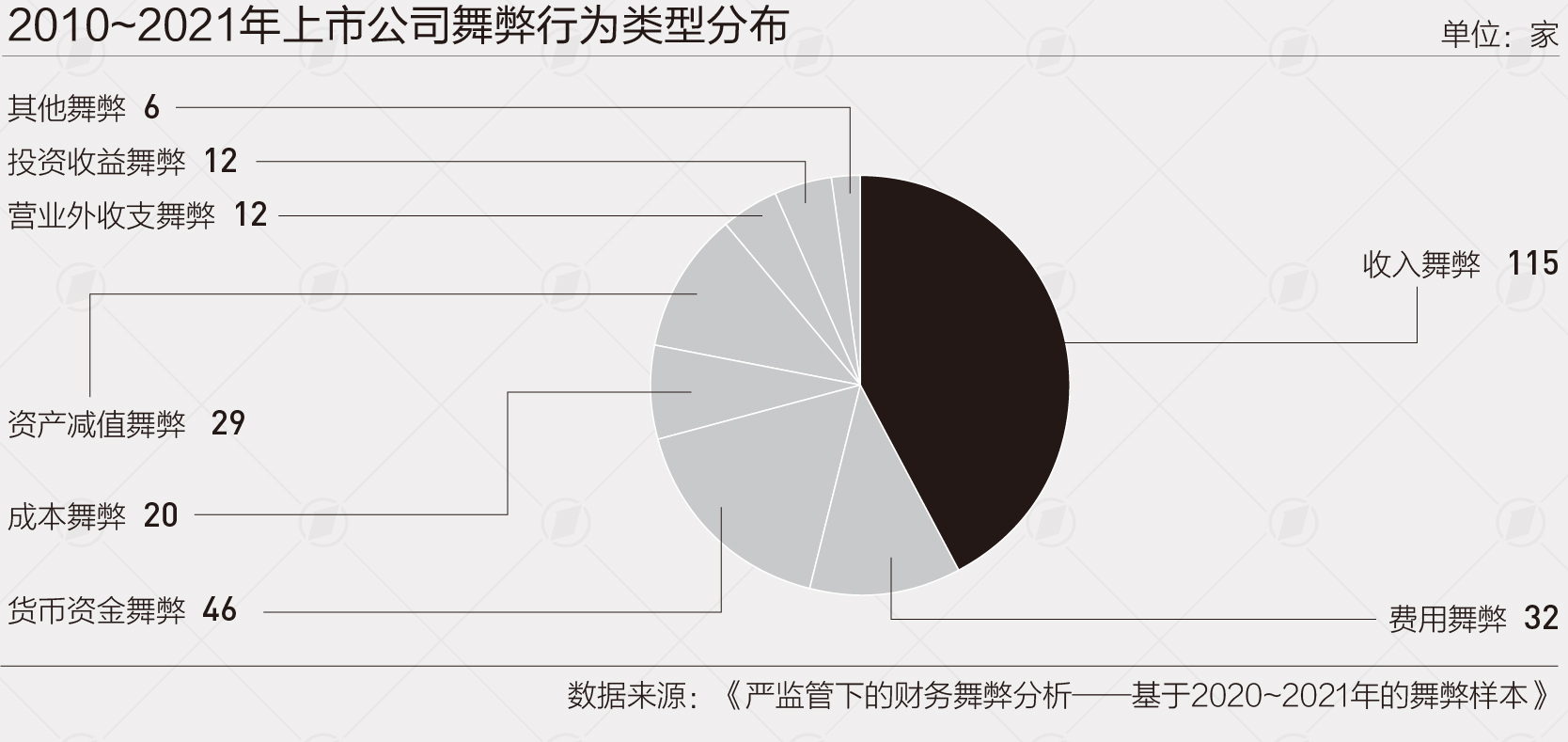

上述研究发现,2020~2021年度处罚的财务舞弊类型,呈现出从利润表操纵向利润表与资产负债表联动操纵的变动趋势。

“以往是以利润表操纵为主,比如增加收入、减少费用,相应的在资产负债表增加资产或减少负债。但是最近两年揭发的案例,呈现出向资产负债表操纵为主的倾向。”叶钦华解释称,增加货币资金、加大资产减值,成为高发舞弊手法。

数据上看,2010~2021年收入舞弊是最主要类型,占比为64.25%,货币资金舞弊是第二大舞弊类型,占比25.70%,资产减值舞弊是第四大舞弊类型,占比16.20%。在2020~2021年查处的财务造假案中,收入舞弊占比下降,而货币资金舞弊与资产减值舞弊大幅提升,占比分别高达33.33%和24.24%,仅次于收入舞弊。

业绩虚增之后,上市公司需要持续造假来维持“指标合理化”,最终进行财务“大洗澡”来出清造假所带来的资产端的“潜亏”。

叶钦华告诉记者,一般“洗澡”有三种方式,来消化账面虚增利润。

一是固定资产减值,最初通过虚增预付款,之后转为存货,下一步转为在建工程,最后转为固定资产,然后大额计提固定资产减值,完成“洗澡”,消化掉虚增;二是商誉减值,通过进行高估值并购资金体外化,形成巨大商誉,之后进行大额商誉减值计提;三是虚增货币资金。

“对于固定资产和商誉减值,上市公司往往用投资失败或并购失败来解释;而将虚增利润直接放到货币资金,成为近年来部分上市公司的选择,一方面是造假难度低,不需要有实际业务发生,只需要伪造与银行的相关函证,另一方面货币资金‘含金量’高,更容易得到投资者认可。”叶钦华表示,康美药业就是如此。

2016年至2018年期间,康美药业通过仿造、变造增值税发票等方式虚增营业收入,通过伪造、变造大额定期存单等方式虚增货币资金,将不满足会计确认和计量条件工程项目纳入报表,虚增固定资产等实施造假。

康美药业2016年虚增货币资金225亿元,2017年虚增货币资金299亿元。而2018年半年报,虚增货币资金高达362亿元,占公司披露净资产的108.24%。

串通真客户,实施假交易

近两年发现的造假案例显示,交易类造假已经成为上市公司财务舞弊的重要方式。主要表现为,上市公司管理层通过虚构交易来虚增收入,最常见的手法是通过与客户或者隐性关联方串通合谋虚构业务和收入。

不过,前述研究发现,近两年来查处的造假案例中,交易造假类收入舞弊的实施手法呈越发隐蔽的趋势,协助实施财务舞弊的“帮凶”从关联方、隐性关联方向真实客户、供应商转换,即从“无中生有”走向“真真假假”。

与真实客户、供应商等串通舞弊,借助货币资金,来完成业务流与资金流的“闭环”,以降低资产类科目的异常特征,掩盖财务舞弊的真实面目。

例如,长园集团(600525.SH)虚构与海外真实客户销售业务,并与海外客户签订“阴阳合同”、备忘录、承诺函或声明,表示只是协助免税清关,不存在付款义务等。这种变化一定程度上将大幅加大注册会计师及监管部门识别舞弊的难度。

“目前《注册会计法》正在修订过程中,我们也建议,考虑给予会计师外调权等,以提升会计师的识别能力。”叶钦华表示,同时建议从法律上明确配合上市公司财务舞弊的供应商、客户和金融机构的民事和刑事责任,为注册会计师发现财务舞弊营造更好的审计环境。

造假有预兆,关注十大异常

发现财务数据打架,是投资者识别公司财务造假的常用方式。但是,随着舞弊手法日趋隐蔽,利益方配合更加密切,投资者要从财务数据异常识别出财务造假,难度也在加大。

不过,前述研究发现,有十大非财务异常特征,也可以成为识别潜在的财务舞弊行为的依据。

“从近年查处的造假案来看,一个明显的特征就是舞弊公司的非财务异常特征出现次数(885次)是财务异常特征(239次)的3.7倍之多。”前述研究指出,现有企业财务舞弊识别模型主要基于企业披露的财务信息,而对非财务信息的利用不足,而非财务异常特征对识别财务舞弊的作用已大幅超过财务异常特征,特别是大股东行为、高管行为、客户与供应商等方面的异常特征。

统计发现,在财务造假公司中,“股东行为异常——股权质押或股权冻结”这一异常出现频率最高,其次是“监管预警异常——公司频繁受到非处罚类监管问询”、“交易对象异常——客户规模特征与交易金额相背离”、“高管行为异常——公司核心高管身兼多职”、“交易对象异常——客户供应商变动频繁”、“司法预警异常——公司涉及重大诉讼或被纳入失信人”、“交易对象异常——供应商规则特征与交易金额相背离”、“并购行为异常——报告期内存在高商誉且被并购方业绩对赌精准达标”、“业务特征异常——人均产值不符合行业惯例”、“交易对象异常——客户供应商存在隐性关联关系”。

以客户规模特征与交易金额背离为例来看,如果客户贡献收入占比很高,而客户成立时间短、缴纳社保人数少、公司规模过小等等,都意味着背后可能存在舞弊行为。

数据显示,2018年之后,监管部门的处罚力度呈明显加大的趋势,特别是新《证券法》实施后的2020年度和2021年度,两年累计处罚上市公司多达66家,与2010~2019年度累计处罚的113家公司相比,处罚力度大幅上升。

同时,新《证券法》实施后,3年以内被识别出财务舞弊的样本公司占比从36.31%提高至51.52%,表明对财务舞弊的查处变得更加及时。

不过,前述研究发现,常规的外部审计在发现财务舞弊方面虽有进步,但总体成效仍然有限,2020~2021年度的样本公司中尚有77.27%的舞弊公司,在当年未能被注册会计师所揭发。

叶钦华告诉记者,在实务工作中,财务数据相对容易获取和处理,如上市公司财务报表及附注的表格信息,而与大股东行为、高管行为、客户和供应商异常特征相关的非财务信息来源较广,如行业研究网站、工商信息网站、裁判文书网站等,且基本为非结构化数据,要想通过海量的信息,识别出日趋隐秘的蛛丝马迹,靠人力是所不能及的。

“智能反舞弊迫在眉睫,可喜的是,业界已有不少机构先行先试,开发智能反舞弊工具来协助实务专家智能排雷。”他表示,基于大数据技术及计算机技术的结合,来实现对大量非结构化数据的采集、存储和处理,让模型可以基于多源、多维数据进行高效分析,进行智能反舞弊,应该说已经到了非常迫切的时刻。

(文章来源:第一财经)

本文来源于网友自行发布,不代表本站立场,转载联系作者并注明出处