中金策略:港股市场的整体修复趋势不改 地产、消费等值的关注

来源:中金策略

政策支持内需发力

——海外中资股周报(2022年12月12日~12月18日)

报告发布时间:2022年12月18日

摘要

海外中资股市场在上周攀升至四个月高点后横盘震荡。我们曾提示,在短期技术面出现超买迹象且出现一定获利回吐迹象后,市场可能出现短暂休整、以等待确认近期驱动市场上涨的兑现效果。从上周最新的进展看,“三重压力”有所缓解整体处于正轨。外部驱动力动能逐步削减,而中国持续出台促内需政策以及中央经济工作会议强调稳增长显示内部增长和盈利的驱动力正在发力,有可能接力市场反弹。此外,PCAOB针对美国上市中概股的审查工作取得前期积极进展,也将有助于消除短期中概股在美退市的尾部风险。往前看,考虑到港股估值仍然较低、且年初至今表现仍跑输全球多数市场,我们预计港股市场的整体修复趋势不改,在经历短暂的盘整后有望重拾上涨动能,但推动市场的驱动力可能逐步从外部(估值修复)转向内部(企业盈利和内需拉动)。

国内方面,疫情继续影响11月经济数据,表明需要及时出台更多支持政策。庆幸的是,中央政治局会议将促进经济增长和扩大内需摆在优先位置。整体来看,我们认为最新的政策立场有助于提振投资者信心,地产、消费、新能源汽车和养老金等内需方面有望出台更多利好性政策,值得关注。海外方面,受美联储“鹰派”立场以及美国经济前景不佳影响,美股上周下跌。这一表态证实了我们在近期报告中提出的有关目前讨论美联储政策立场何时转向可能仍然为时过早。

往前看,虽然海外市场再度波动可能带来一定扰动,但我们预计中美审计层面取得积极进展以及中国政策发力稳增长均有望为市场提供支撑。近期全国范围内疫情感染方面的不确定性不排除会带来一定波动,但不至于完全打断上行趋势。配置策略上,除了高股息外,我们建议投资者重点聚焦政策优化下的消费和地产、高景气的科技制造、预期反转修复的互联网和医疗保健等三个优质成长方向。

市场走势回顾

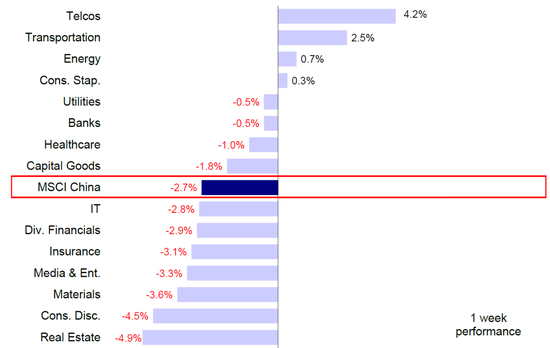

虽然美国中概股退市忧虑有所缓解且促内需政策持续出台,但受美联储“鹰派”立场以及经济数据弱于预期影响,海外中资股市场跟随美股市场一起上周震荡走低。整体来看,恒生科技指数回调幅度最大,达到5%。恒生国企指数、MSCI中国指数和恒生指数分别下跌2.9%、2.7%和2.3%。板块方面,房地产、可选消费和材料板块表现落后,分别下跌4.9%、4.5%和3.6%,而电信和交通运输板块仍然具有较强韧性,分别上涨4.2%和2.5%。

图表:MSCI中国指数上周下跌2.7%,主要受房地产和可选消费的拖累

资料来源:FactSet,中金公司研究部

市场前景展望

海外中资股市场在上周攀升至四个月高点后横盘震荡,小幅回调。我们曾在上期周报中提示,在短期技术面出现超买迹象且出现一定获利回吐迹象(南向资金流出)后,市场可能出现短暂休整、以等待确认近期驱动市场上涨的兑现效果(如美联储紧缩步伐;中国经济增长前景、如房地产和疫情政策优化;地缘政治和监管环境等三个方面)。从上周最新的进展看,上述几个因素的变化整体依然处于正轨:虽然美联储更具“鹰派”立场以及10年期美债利率短期下降空间受限两个因素可能使得港股的外部驱动力动能逐步削减,但中国持续出台促内需政策以及中央经济工作会议强调稳增长显示内部增长和盈利的驱动力正在发力,有可能接力市场反弹。此外,美国公众公司会计监督委员会(PCAOB)针对美国上市中概股企业的审查工作取得前期积极进展,也将有助于消除短期中概股在美退市的尾部风险,对于改善市场情绪也是积极的。因此往前看,考虑到港股估值仍然较低、且年初至今表现仍跑输全球多数市场,我们预计港股市场的整体修复趋势不改,在经历短暂的盘整后有望重拾上涨动能,但推动市场的驱动力可能逐步从外部(估值修复)转向内部(企业盈利和内需拉动)。

国内方面,疫情继续影响11月经济数据,表明需要及时出台更多支持政策。11月工业增加值同比增长2.2%,成为今年5月以来最低增速。11月社会消费品零售总额同比下降5.9%,与10月下降0.5%相比降幅明显加快。1-11月份,全国固定资产投资同比增长5.3%,与1-10月增长5.8%相比增速有所放缓。虽然中国疫情政策出现明显优化,但疫情传播或导致居民或难以恢复正常活动、短时劳动力紧缺等,都可能导致经济增长并非一片坦途。庆幸的是,中央政治局会议将促进经济增长和扩大内需摆在优先位置。中央经济工作会议12月15日至16日在北京举行。会议总结了2022年经济工作,分析当前经济形势,部署2023年经济工作。会议指出,当前我国经济恢复的基础尚不牢固,需求收缩、供给冲击、预期转弱三重压力仍然较大,明年要坚持稳字当头、稳中求进。会议提出积极的财政政策要加力提效,稳健的货币政策要精准有力,要保持流动性合理充裕,引导金融机构加大对小微企业、科技创新、绿色发展等领域支持力度。不仅如此,本次中央经济工作会议针对平台经济也给出了明显正面信号。此外,国家副总理刘鹤近期也表示,中国正在考虑新的举措,努力改善房地产行业的资产负债状况,引导市场预期和信心回暖。整体来看,我们认为最新的政策立场有助于提振投资者信心,地产、消费、新能源汽车和养老金等内需方面有望出台更多利好性政策,值得关注。

海外方面,虽然美国通胀压力进一步缓解,但是受美联储“鹰派”立场以及美国经济前景不佳影响,美股市场上周下跌。11月美国CPI环比上涨0.1%,同比上涨7.1%,为2021年12月以来最低涨幅。许多投资者原以为通胀方面出现的这一利好变化会对美联储政策产生显著影响。但是,在美联储将基准利率上调50个基点至4.25%-4.5%的区间后,美联储主席鲍威尔表示美国在遏制通胀方面仍需努力,目前谈论降息为时尚早。这一表态证实了我们在近期报告中提出的有关目前讨论美联储政策立场何时转向可能仍然为时过早(中金 | 港股:港股“三重压力”均有所缓解)。

政策方面,PCAOB上周四表示称首次获取中概股公司的审计权限。PCAOB表示,经过在中国香港历时9周的现场审查后,确认在2022年度可以获得对中国内地以及中国香港的会计师事务的无约束审查权限,进而撤销其于2021年底公布的对于相关事务所无法进行审查的决定。对此中国证监会就此次进展发表积极回应,期待与美国监管机构继续推进今后年度审计监管合作。虽然审查报告尚未最终确定,但我们认为目前取得的积极进展为今后双方合作奠定了基础。短期来看,当前监管进展有助于改善风险偏好,支撑当前港股与中概股的情绪与估值修复(中概股追踪:中美审计监管合作新进展)。

往前看,虽然海外市场再度波动可能带来一定扰动,但我们预计中美审计层面取得积极进展以及中国政策发力稳增长均有望为市场提供支撑。近期全国范围内疫情感染方面的不确定性不排除会带来一定波动,但不至于完全打断上行趋势。配置策略上,除了高股息外,我们建议投资者重点聚焦政策优化下的消费和地产、高景气的科技制造、预期反转修复的互联网和医疗保健等三个优质成长方向。

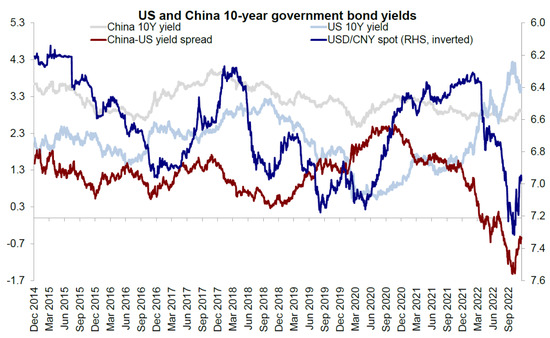

图表:美债收益率上周走低

资料来源:Bloomberg,中金公司研究部

具体来看,支撑我们观点的主要逻辑和上周需要关注的因素主要包括:

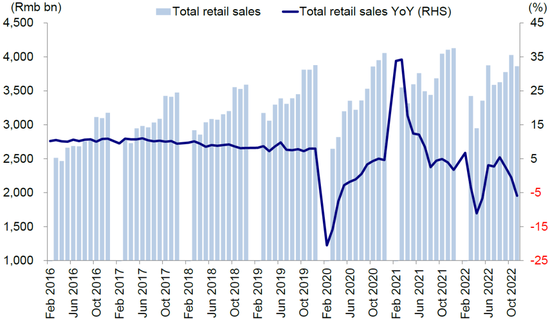

1)宏观:11月经济数据受疫情影响,支持政策仍在途中。供给方面,新冠疫情影响工业生产。具体来看,11月全国规模以上工业增加值同比增长2.2%,增速较10月回落2.8个百分点。但从累计看,工业平稳增长态势未变。1-11月,工业增加值同比增长3.8%,较1-10月小幅回落0.2个百分点。消费方面,11月社会消费品零售总额同比下降5.9%,与10月下降0.5%相比降幅明显加快。餐饮等接触式消费受到较大影响,11月餐饮收入同比下降8.4%。

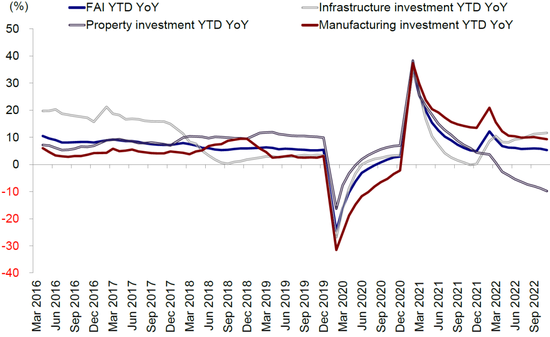

今年前11个月固定资产投资增速放缓。具体来看,1-11月份,全国固定资产投资(不含农户)同比增长5.3%,与1-10月增长5.8%相比增速有所放缓。具体到房地产行业,商品房销售面积同比从23%进一步放缓至33%,房地产开发投资同比增速亦由-16.0%进一步放缓至-19.9%。财政发力下,基建的支撑力度进一步显现,11月基建投资同比增速回升至13.8%(前月12.8%)。

图表:11月社会消费品零售总额同比下降5.9%,与10月下降0.5%相比降幅明显加快

资料来源:Wind,中金公司研究部

图表:1-11月,全国固定资产投资同比增长5.3%,与1-10月增长5.8%相比增速有所放缓

资料来源:Wind,中金公司研究部

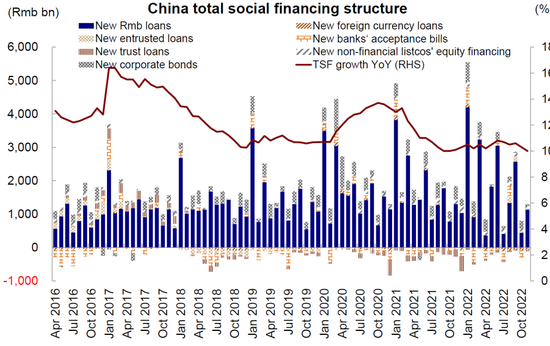

2)货币和信贷数据:11月新增社融略低于市场预期。具体来看,11月新增社融1.99万亿元,比上年同期少增6083亿元,这一水平低于市场预期的2.2万亿元。11月社融存量同比增速降低至10.0%,创出2021年9月以来的最低增速。社融相对疲弱的原因主要是内生融资需求不足,主要的拖累是居民中长期贷款以及短期贷款。具体来看,11月新增居民中长期贷款2103亿元,同比少增3718亿元;11月新增短期贷款284亿元,同比少增1643亿元,以上两项是11月金融数据中最为疲弱的,反映出在疫情的影响之下,居民的购房需求以及私人部门的短期融资需求仍然疲弱。

图表:11月新增社融2万亿元,比上年同期少增6083亿元

资料来源:Wind,中金公司研究部

3)中美审计监管合作:PCAOB确认2022年度可以对中国内地和香港的会计师事务所完成检查和调查,撤销2021年对相关事务所作出的认定。PCAOB表示,经过在中国香港历时9周的现场审查后,确认在2022年度可以获得对中国内地以及中国香港的会计师事务的无约束审查权限,进而撤销其于2021年底公布的对于相关事务所无法进行审查的决定。中国证监会也在北京时间12月16日上午就此次进展发表积极回应,表示在8月底审计监管合作协议签署以来,双方监管机构严格执行各自法律法规和协议的有关约定,合作开展了一系列卓有成效的检查和调查活动,各项工作进展顺利,欢迎美国监管机构基于监管专业考虑重新做出的认定,期待继续推进今后年度审计监管合作。

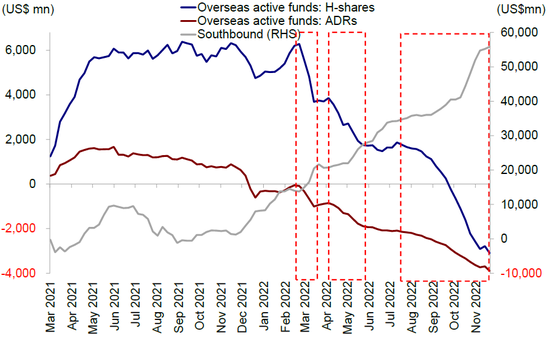

4)流动性:南向资金转为净流入,海外主动型基金流出趋势延续。上周中国内地投资者投资香港市场的热情大幅上涨。具体来看,南向投资者上周净增持港股45亿港元,此前一周为净减持33亿港元。与此同时,海外中资股(包括H股与中概股)上周吸引了5.33亿美元的海外ETF基金流入,而海外主动型基金减持规模约为3.5亿美元。总体来看,来自EPFR的数据显示,上周共计1.82亿美元的海外资金流入了海外中资股市场。

图表:南向资金转为净流入,海外主动型基金流出趋势延续

资料来源:Wind,EPFR,中金公司研究部

投资建议

整体来看,我们认为市场继续在波折中上行,国内政策变化以及美联储政策路径值得关注。配置策略上,我们建议投资者更加关注优质成长(低PEG),例如政策优化下的消费和地产、高景气的科技制造、预期反转修复的互联网和生物科技等三个方向。我们建议超配部分信息科技(软件与半导体)、媒体娱乐、可选消费与服务、以及部分医疗保健和房地产;对原材料、工业、交运、公用事业等维持偏谨慎看法。

重点关注事件

1)中国经济增长与政策变化;2)地缘局势;3)疫情变化;4)中美关系。

[1] http://www.gov.cn/xinwen/2022-12/16/content_5732408.htm

[2] https://finance.sina.com.cn/stock/y/2022-12-16/doc-imxwuuvm6595441.shtml

[3] https://www.bloomberg.com/news/articles/2022-12-14/fed-downshifts-to-half-point-hike-sees-5-1-rate-next-year

[4] https://pcaobus.org/news-events/news-releases/news-release-detail/fact-sheet-pcaob-secures-complete-access-to-inspect-investigate-chinese-firms-for-first-time-in-history

[5] http://www.csrc.gov.cn/csrc/c100028/c6913408/content.shtml

分析师:王汉锋,CFA SAC 执证编号:S0080513080002 SFC CE Ref:AND454

分析师:刘 刚,CFA SAC 执业证书编号:S0080512030003 SFC CE Ref:AVH867

联系人:寇 玥 SAC 执业证书编号:S0080120120022 SFC CE Ref:BRH427

法律声明

向上滑动参见完整法律声明及二维码

本文来源于网友自行发布,不代表本站立场,转载联系作者并注明出处