(摘要配音频版)【年度报告——沥青/燃料油】基建虽可期,但难掩产能严重过剩大格局

走势评级:沥青:看涨 / 燃料油:震荡

报告日期:2021年12月31日

★沥青需求预期乐观,但是供应也完全不是问题:

沥青在2020年的“好光景”被证明是昙花一现,归根结底在于行业的产能严重过剩,利润对供应的传导非常通畅,尤其是地方炼厂的机动能力非常强。2020年的产能高速扩张也带来了明显的“后遗症”,产能利用率进一步下降至仅有43%。低产能利用率往往伴随着低加工利润。

★全球船燃需求增量主要在中国:

新加坡作为全球最大船燃需求中心,在2021年船燃销量几乎没有什么增量。而作为东北亚最大的船燃需求方中国在2021年1-11月累计同比增长25%。国产低硫量的增加导致进口船燃数量的下降。2021年船燃产量和进口量与需求量大致是平衡的。配额并不是制约国内产量增长的瓶颈,2021年配额发放更多根据企业自身的需求来定。国产无法对进口实现进一步大幅替代原因在于低硫船燃的加工利润并不高。国内炼厂为了抢占市场份额有动力去扩产,但并不会把产能打满。

★投资建议:

沥青在2021年绝大多数时候都是资金空配的标的,主要是需求强度较弱,直到4季度才有所改善。由于上半年经济本身较强,专项债发行明显后置。为了对冲经济下行压力,2022年专项债发行可能会前置。因此,2022年上半年沥青的需求可能会维持相对高位。无论沥青需求有多强,供应端应该都不成问题。产能严重过剩的矛盾依然存在,并且供给对高利润的响应速度也非常快,这就决定了沥青裂解很难持续处于高位。我们认为1H22沥青裂解利润可能在需求的驱动下趋于上行,预计BU/SC价差可能上行至300元/吨左右,而在2H22可能会发生转折。

全球贸易量可能会在2021年见顶,船燃未来需求的增量空间预计较为有限。随着成品油需求的进一步恢复,炼厂开工率预计维持在高位,燃料油供应预计将会偏向宽松。高低硫价差预计在2022年大多数时间都难以摆脱区间震荡的走势,震荡区间预计为120-160美元/吨。

★风险提示:

基建力度不及预期;新冠疫情变种对于需求产生冲击等。

1

沥青需求预期乐观,但是供应也完全不是问题

沥青在2020年的“好光景”被证明是昙花一现,归根结底在于行业的产能严重过剩,利润对供应的传导非常通畅,尤其是地方炼厂的机动能力非常强。沥青产能在经历2020年的高速释放之后进入到产能缓增区。据隆众资讯的统计,2021年产能仅增230万吨,2022年预期增加150万吨。2020年的产能高速扩张也带来了明显的“后遗症”,产能利用率进一步下降,2021年降至仅有43%。低产能利用率往往伴随着低加工利润。那么产能利用率的提升无外乎取决于需求有增量,其次是落后产能加速被淘汰,否则低利润会一直持续下去。

进入到十四五期间,沥青的需求总量趋势上大概率是要下滑的,其中可能伴随基建对于托底经济产生的脉冲式需求上升,但是大方向上没有必要对于沥青需求抱有过高的预期。交通运输部在2021年11月印发了《综合运输服务“十四五”发展规划》,规划中没有涉及到关于十四五期间要完成多少公路里程的数量指标,而是侧重于效率指标。而在国务院印发的《国家综合立体交通网规划纲要》里面有涉及到数量型指标,即到2035年国家高速公路网16万公里左右,普通国道网30万公里左右。在2020年结束时,国家高速公路的里程为11.3万公里,国道里程37.07万公里。另据《农村公路中长期发展纲要》,至2035年农村公路里程稳定在500万公里左右。2020年结束时,农村公路里程为438.23万公里。国家高速公路在高速公路中的占比为70%,假设该比例不变,到2035年我国预计新增高速公路里程为6.7万公里,新增农村公路里程为62万公里,平均下来每一个五年计划中新增高速2.2万公里,新增农村公路里程21万公里。然而在十三五期间,国内高速公路新增里程为3.75万公里,农村公路里程为40万公里。总体来看,未来的建设目标任务是趋于下降的。

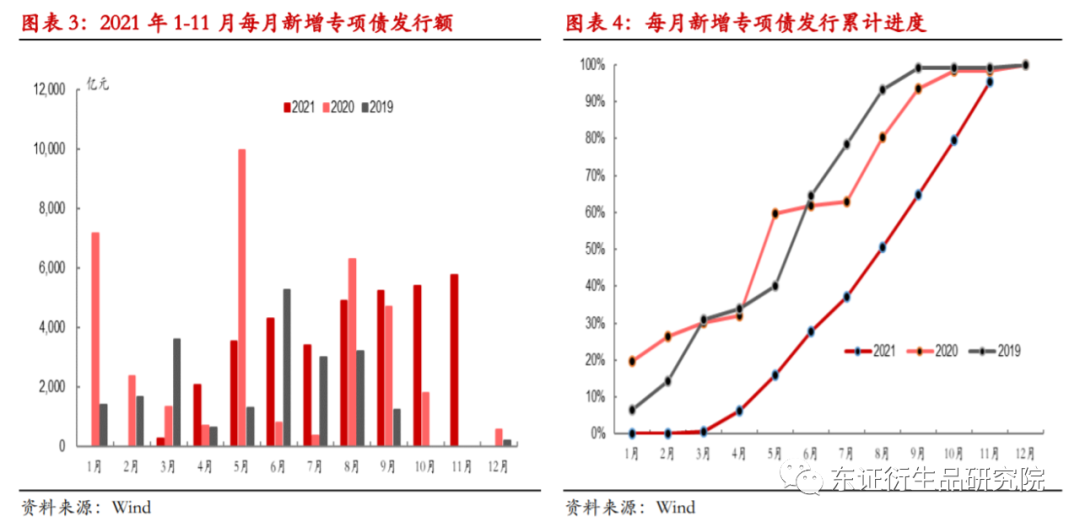

2021年1-11月份,我国沥青的表观消费量为3182万吨,同比下降7%。需求一直不温不火是今年沥青市场的重要特征。弱势的需求主要是因为上半年国内经济相对较强,对于基建稳增长的需求减弱。因此,专项债的发行进度一直是较为落后的,不仅落后于2020年,也落后于2019年,甚至出现一季度新增地方专项债发行量竟然寥寥无几,主要是今年提前批专项债的额度在3月份才下达。除了经济自身的原因之外,专项债发行节奏也受到地方专项债审计结果的影响,出现的问题包括但不局限于1)募集资金挪作他用;2)募集资金被闲置;3)财务造假;4)项目申报和建设程序违规等。为了加强对地方专项债的监管,财政部在2021年7月发布了《地方专项债券项目资金绩效管理办法》。进入到下半年,经济下行压力陡然增大,其中还伴随着国内本土疫情的爆发更是加速了经济下行压力,此时地方专项债发行节奏才回归常态。至2021年11月份,发行进度基本上赶上了2019年和2020年同期的累积进度。

为了对冲经济下行压力,2022年专项债发行有可能前置,而2021年专项债发行后置,两者叠加在一起,2022年上半年的沥青需求预计将维持较高的水平。由于地方政府债务水平已经处于较高的水平,新增专项债的发行规模预计不会远超过2021年,更多的是节奏的变化,而非总量的高增长。

改善沥青行业严重过剩的局面,只能依赖于落后产能的淘汰,非一朝一夕之功。在国务院10月26日印发的《2030年前碳达峰行动方案》通知中明确“到2025年,国内原油一次加工能力控制在10亿吨以内,主要产品产能利用率提升至80%以上。”虽然沥青不是石油化工的主要产品,但是主要产品产能利用率上升,也意味着沥青的产能利用率也将是趋于上行。税收监管政策越来越严;原油进口配额使用也在今年开始变得十分严格;稀释沥青又被开始征收消费税。多重政策作用下,我们预计将会有越来越多的沥青产能变身为僵尸产能。在产能出清的过程中,通常很难给到该行业一个持续较高的加工利润。

2021年对于沥青行业最大的政策冲击来自于财政部自6月12日起开始对稀释沥青征收消费税。政策的效果是立竿见影的,7月份稀释沥青的进口量就断崖式下降至只有65万吨,此前月均进口量有180万吨左右。5月和6月两个月分别是414和368万吨,是有在政策生效前“抢进口”的原因。稀释沥青征税并没有导致进口量完全归零,而是维持在60万吨/月左右。部分炼厂对于稀释沥青进口仍有需求,因为卖家降价以适应买家能够承受的最高成本。

国内沥青累计产量在2021年1-11月为2902万吨,累计同比下降5%,尤其是在下半年降速十分显著。分炼厂类型来看,中石油、中石化、中海油和地方炼厂在2021年1-11月累计同比增速分别为-11%、1%、-15%和-6%。除了中石化以外,几乎所有主体都在调降供应,其中中石油的降幅最大。地方炼厂的市场份额与2020年基本持平,占国内产量的49%。2021年国内沥青产量的特征是前高后低,产量相对更加平稳。由于国内沥青一直处于过剩的环境中,沥青的进口量大幅下降。2021年1-11月,我国的沥青净进口量为254万吨,同比大降36%。

供过于求是沥青市场在2021年大多数时间的主要矛盾,库存水平也创出了历史新高。直到2021年4季度,终于开启了加速去库模式。从库存结构来看,炼厂库存压力是要明显高于社会库存的。即使今年的沥青加工利润持续受压制,炼厂依然有动力去超产。那么对于未来无论沥青的需求有多强,炼厂都有能力去满足增量的需求。需求驱动的沥青加工利润上行预计能维持一段时间,但往往持续不了太久。

2

2高低硫燃料油价差预计难以摆脱区间震荡走势

2.1、高低硫价差结构已经完成由远期升水向贴水的转变

高低硫价差在今年的走势基本上是脉冲式上涨,涨完之后便陷入到漫长的区间震荡阶段。年初轻松突破100美元/吨,年内最高至157美元/吨。高低硫价差的远期结构已经完成了由contango向backwardation的转变。高硫燃料油的需求主要是1)船燃需求(安装脱硫塔的船舶);2)炼厂二次装置原料的需求;3)燃油发电的需求(主要在中东地区)。其中第一块和第三块的需求都是相对稳定的,第二块的需求会受到高硫裂解水平的影响。在新冠疫情爆发以来,高硫在所有石油下游产品里面是一个防御型品种。

高低硫价差十分顺畅的上涨都是始于10月份,一次是2020年10月份,一次是2021年10月份前后。2020年10月那一波,低硫上涨作为驱动更强一些,而2021年10月则是高硫下跌作为驱动更强一些。2021年10月份,欧洲能源危机越演越烈,市场对于油气替代的预期非常强烈。伴随着高硫裂解的大幅下行,油气替代告一段落,这也把高低硫价差送到了一个更高的中枢平台。除了中东以外,油电在发电的优先次序结构中很少会需要油来响应。因此,在各国中,油电的产能都非常少,油电的发电量在电力结构占比也很少。油电在欧洲、中国、日本、韩国和印度分别只占1.2%、0.1%、4.1%、1.2%和0.3%。因此,当中东的电力需求高峰褪去,高硫的下跌就是在所难免。

5GO(低硫对柴油的价差)自年初以来是连下两个平台区域,4-5月份是年内第一波下跌,9-10月份是第二波下跌,到4季度则是触底大幅反弹。第一波的下跌主要是国内出台对轻循环油征收消费税,低硫被动承受了额外的供应压力;第二波下跌与同期的高低硫价差上涨较为类似。欧洲的能源危机和中国的能源短缺大幅推升了柴油的裂解价差,同时低硫需求在低位。5GO在4季度的触底反弹更多是柴油裂解大幅回落为主要驱动。

2.2、全球贸易量或在2021年见顶

全球贸易活动在解除lockdown后迅速恢复,由于主要经济体都采取了强有力的财政刺激和宽松货币政策,全球贸易总量很快便超过了新冠疫情前的水平。由于基数效应,CPB全球贸易量维持着非常高的增速。进入到2021年,绝对量的峰值水平出现4月份,此后整体仍维持着较高水平,由此也折射出贸易量的增长已经陷入到瓶颈期。集装箱的周转量峰值出现2021年5月,在1-10月累计同比增速为8%。尽管美国港口出现大量集装空箱积压,周转不畅,但是该瓶颈并不是导致集装箱周转量停滞增长的主要原因。集装箱的周转量与CPB贸易总量一致性较高。在后疫情阶段,全球的石油需求持续恢复,虽然中间也遭遇多次逆风。根据IEA的预估,2021年全球石油需求总量为9620万桶/天,较2020年增长540万桶/天。尽管油轮运费未出现明显上涨,海运石油贸易量应该是维持上涨势头。跟据Refinitiv船期的数据,全球海运石油量在2021年较2020年增长2%。干散货内部需求结构有分化。中国是全球最大的干散货需求方,以我国进口的煤炭、铁矿和粮食为例,三者表现不尽相同。铁矿和粮食的进口量增速持续下滑,铁矿的累计同比增速甚至转负,主要是由于地产下行压力拖累所致。煤炭则是持续弥补年初以来的负增速缺口,国内煤炭供需矛盾一度非常突出,增加进口量来稳定能源供应安全。至2021年10月,同比增速已经转正,11月增速进一步为正。如果跟2019年同期相比,煤炭进口量在2021年前11月较2019年下滑1.6%。随着国产煤炭量的增加,未来对于进口煤炭的需求量预计将是下降的。整体来看,全球贸易总量大概率在2021年见顶,后期很难超越2021年的水平。从结构上来看,油轮运输仍有增长空间,而集装箱和干散货贸易量预计将是稳中有降。

2.3、全球船燃需求增量主要在中国

新加坡作为全球最大船燃需求中心,2021年1-11月平均月度船燃销量为416万吨,而2020年同期均值则为414万吨,几乎没有什么增量,而且还有2020年部分月份由于全球lockdown而产生的较低基数效应。欧洲第一大港口鹿特丹由于数据只披露到1季度,所以无法对比。中东的Fujairah港口在2021年1-11月均船燃销量为68万吨,2020年同期均值为59万吨,还是有一定增量的。

而作为东北亚最大的船燃需求方中国在2021年1-11月均船燃销量为170万吨,较2020年同期增长25%,相当于月均需求增量为42.5万吨。2021年1-10月国内低硫燃料油产量为920万吨,月均产量为92万吨。国产低硫量的增加导致进口船燃数量的下降,2021年1-11月的月均船燃进口量为81万吨,2020年月均水平为96万吨。由此可见,2021年船燃产量和进口量与需求量大致是平衡的。

据隆众的统计,国内低硫燃料油的产能已经上升至2000万吨,然而2021年的产量预期是1100万吨的水平。2021年的低硫出口配额也在1139万吨。2020年下发的配额是1000万吨,实际配额使用率只有65%左右。配额并不是制约国内产量增长的瓶颈,2021年配额发放更多根据企业自身的需求来定,而企业自身的需求则取决于1)保税船燃市场的需求总量;2)对于进口船燃的替代。国内的保税船加油市场自新冠疫情爆发以来呈现出高速增长。低硫的产能利用率只有50%左右,而国内船燃进口依赖度也在50%附近,国产无法对进口实现进一步大幅替代原因在于低硫船燃的加工利润并不高。国内炼厂为了抢占市场份额有动力去扩产,但并不会把产能打满。

2021下半年,由于稀释沥青被征收消费税以及原油进口配额吃紧,一般贸易方式进口的燃料油数量明显,该部分主要是作为炼厂二次加工的原料。在2021年7-11月,基本上每个月都维持在50-60万吨。我们预计这部分需求可能会变身刚性需求。

燃料油的供应与炼厂整体开工率有着非常直接的关系。欧洲炼厂燃料油在2021年1-11月的月均产量为88万桶/天,较2020年均值水平提升4%。俄罗斯燃料油出口量在2021年1-11月均值为292万吨,较2020年均值增长10%。同期中东对泛新加坡燃料油出口量也同比增长9%。随着全球石油需求的进一步恢复,我们预计燃料油的供应依然会偏向宽松,如同我们在此前报告的阐述,燃料油是成品油的镜像,成品油利润越好,燃料油裂解反倒是承受一定的下行压力,高硫会比低硫承受更大的压力。

2.4、INE低硫运行日趋成熟

2020年石油市场的极高波动率在2021年逐步回归至常态,波动率的下降必然会导致成交量和持仓量的下降。INE低硫日均成交量和持仓量在2021年均未超过2021年11月份达到的峰值水平。经过一年半左右时间的运行,低硫已经日趋成熟,无论是换月还是交割。在2021年绝大部分合约中,低硫的交割量都稳定在4-6万吨,对于新品种来说已经是比较高的交割量了。6万吨的仓单数量,通常情况下可能一个月就可以将其消化掉,快得话可能只需要3个星期左右。

从LU的定价上,内外价差一直维持在相对比较低的水平。即使是内外窗口打开,幅度也不是很大,所以跨市场内外盘套利对于低硫来说有一定难度。除了窗口大多数时候关闭之外,新加坡低硫燃料油掉期的流动性也不是很高。由于低硫仓单的流动性较佳,所以LU更早地跟随海外市场结构变换转成了远期贴水,这样就使得低硫在大多数时候都是贴水现货去交割。此外,我们对比了LU M+2合约的月均结算价与普氏0.5%含硫量低硫月均家,发现两者拟合程度非常高。未来国内的实体企业采用LU对低硫实货定价的基础已经具备。

2021年交易所针对低硫合约做了一定的优化,主要是仓单有效期和品质要求。我们认为6个月仓单滚动有效期是制约低硫流动性进一步提升的重要因素。通过对仓单有效期的调整,我们预计对于仓单持有者来说是更加友好的。质量标准的微调可以进一步扩充可交割品的数量和范围,对于稳定市场将有积极的作用。

沥青在2021年绝大多数时候都是资金空配的标的,主要是需求强度较弱,直到4季度才有所改善。由于上半年经济本身较强,专项债发行明显后置。为了对冲经济下行压力,2022年专项债发行可能会前置。因此,2022年上半年沥青的需求可能会维持相对高位。无论沥青需求有多强,供应端应该都不成问题。产能严重过剩的矛盾依然存在,并且供给对高利润的响应速度也非常快,这就决定了沥青裂解很难持续处于高位。我们认为1H22沥青裂解利润可能在需求的驱动下趋于上行,预计BU/SC价差可能上行至300元/吨左右,而在2H22可能会发生转折。

全球贸易量可能会在2021年见顶,船燃未来需求的增量空间预计较为有限。随着成品油需求的进一步恢复,炼厂开工率预计维持在高位,燃料油供应预计将会偏向宽松。高低硫价差预计在2022年大多数时间都难以摆脱区间震荡的走势,震荡区间预计为120-160美元/吨。

本文来源于网友自行发布,不代表本站立场,转载联系作者并注明出处