【建投有色】沪铜周报 | 风险事件落地,铜价后市谨慎乐观

CFC金属研究

重要提示:通过本订阅号发布的观点和信息仅供投资者中符合《证券期货投资者适当性管理办法》规定可参与期货交易的投资者参考。因本订阅号暂时无法设置访问限制,若您并非符合《办法》规定的投资者,为控制投资风险,请您请取消关注,请勿订阅、接收或使用本订阅号中的任何信息。对由此给您造成的不便表示诚挚歉意,感谢您的理解与配合!

观点:

已有利空事件充分定价,铜价或将持续反弹。

理由:

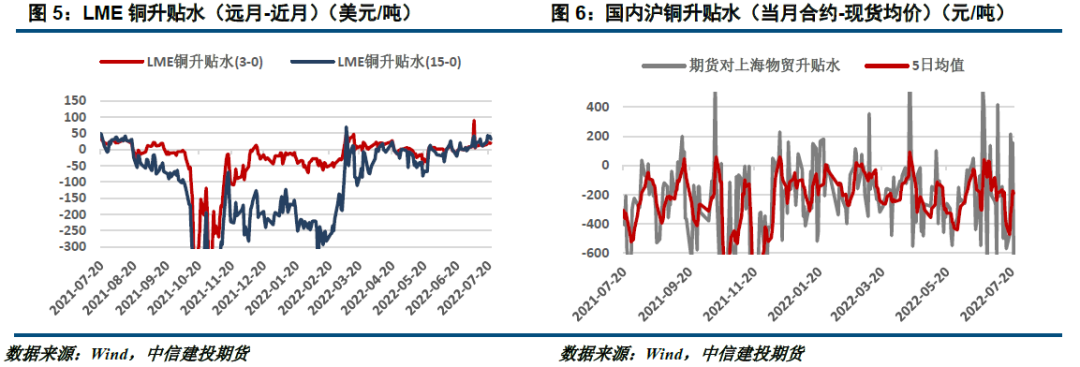

本周市场对于美联储7月加息100BP的预期有所缓和,美元指数高位回落,市场情绪有所修复,铜价触底反弹。欧州方面,由于欧洲通胀水平高于预期,欧洲央行宣布加息50BP,略超市场预期,欧洲央行采取激进加息手段主要是为了使高通胀尽快回落。

本轮反弹主要是美联储加息等一系列风险事件的落地,叠加美联储7月激进加息有所降温,且铜价前期大跌已释放大部分风险,铜价跌至底部区域后反弹。

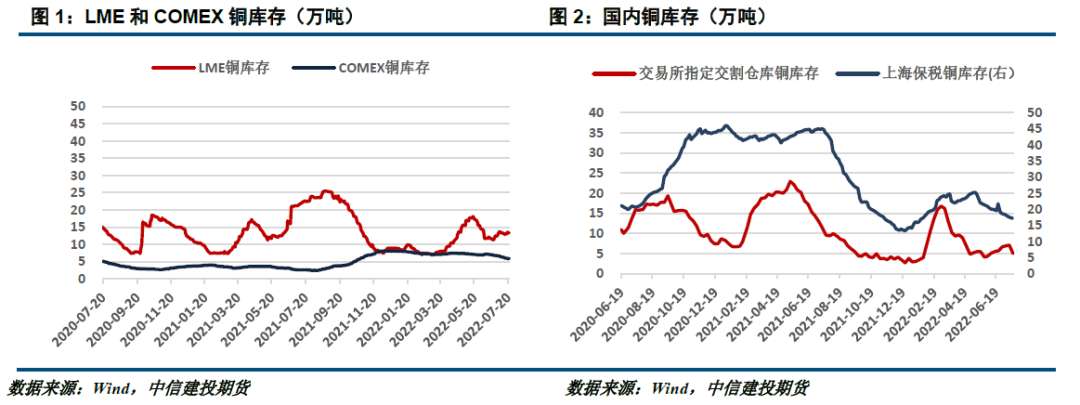

从基本面数据来看,本周上期所大幅去库,铜库存下降11590吨至14625吨,LME持续累库态势。如果去库能够延续,证明国内终端需求回升,供需进入阶段性偏紧状态,那么铜价有望实现进一步反弹。

从市场表现看,随着一系列风险事件的落地,市场情绪有所修复,铜价触底反弹。短期内若无其他重大利空因素影响,铜价或将持续反弹。

综合来看,铜价阶段性底部已基本确认,短期内铜价或将持续反弹。

操作策略:

CU2208合约建议逢低买入押注反弹。

风险提示:下游需求不及预期、美联储货币政策紧缩超预期

本周铜价触底反弹,沪铜一度超过57300元/吨,伦铜最高触及7475美元/吨。在美国7月激进加息预期有所降温的情况下,美元指数高位回落,铜价触底反弹。

(一)宏观经济方面

1、国际宏观

欧洲央行公布利率决议,宣布将三大关键利率均上调50个基点,这也是欧洲央行11年来的首次加息,并结束了欧元区的0利率时代。

美国7月Markit制造业PMI初值录得52.3,创2020年8月以来新低;美国7月Markit服务业PMI初值录得47,创2020年6月以来新低。欧元区7月综合PMI初值从6月的52.0跌至49.4,跌破荣枯线,此前路透社预测为51.0。这也是欧元区综合PMI初值自2021年2月以来首次跌至荣枯线之下。

美国6月成屋销售总数年化512万户,不及预期的535万户,前值为541万户。6月成屋销售环比跌5.4%,预期为跌1.1%,前值为跌3.4%。6月成屋销售同比大跌14.2%。成屋售价中位数较上年同期上涨13.4%至416,000美元,创下新的纪录。6月首次购房者占销售的30%,高于5月份的27%。历史上,首次购房者一般占市场的40%左右,这表示许多美国人被挤出市场的负担能力挑战。

英国6月CPI同比上涨9.4%,创1982年2月有记录以来新高。英国央行今年已连续五次加息25个基点,以遏制通胀。随着通胀持续上行,英国央行行长贝利本周二已释放8月加息50个基点的信号

2、国内宏观

中国人民银行授权全国银行间同业拆借中心公布,7月20日贷款市场报价利率(LPR)为:1年期LPR为3.7%,5年期以上LPR为4.45%。专家表示,新一期LPR数据均与上期持平。在中期借贷便利(MLF)利率未调整、商业银行净息差较窄的背景下,新一期LPR保持不变,符合市场预期。同时,LPR改革效能持续释放,企业综合融资成本在低位水平上继续呈稳中有降的态势。

上半年,我国公共财政收入累计达10.52万亿元,同比减少10.2%;公共财政支出累计为12.89万亿元,同比增长5.9%;赤字率达4.21%,较去年同期增加3.35个百分点。其中,中央财政收入为4.77万亿元,同比减少12.74%;中央本级财政支出为1.56万亿元,同比增长5.8%。地方本级财政收入为5.76万亿元,同比下降7.9%;地方财政支出为11.33万亿元,同比增长5.9%。

7月22日,国务院国资委秘书长、新闻发言人彭华岗在国新办新闻发布会上表示,上半年中央企业累计完成固定资产投资(不含房地产)1.2万亿元,同比增长6.7%,增速比一季度加快1.6个百分点,大项目建设加快推进,努力形成实物工作量,石油石化、电网、通信等行业固定资产投资增速超过10%。

(二)基本面数据图表

作者姓名:张维鑫

期货投资咨询资格号:Z0015332

电话:023-81157296

重要声明

本文来源于网友自行发布,不代表本站立场,转载联系作者并注明出处